文|财富书坊周锡冰

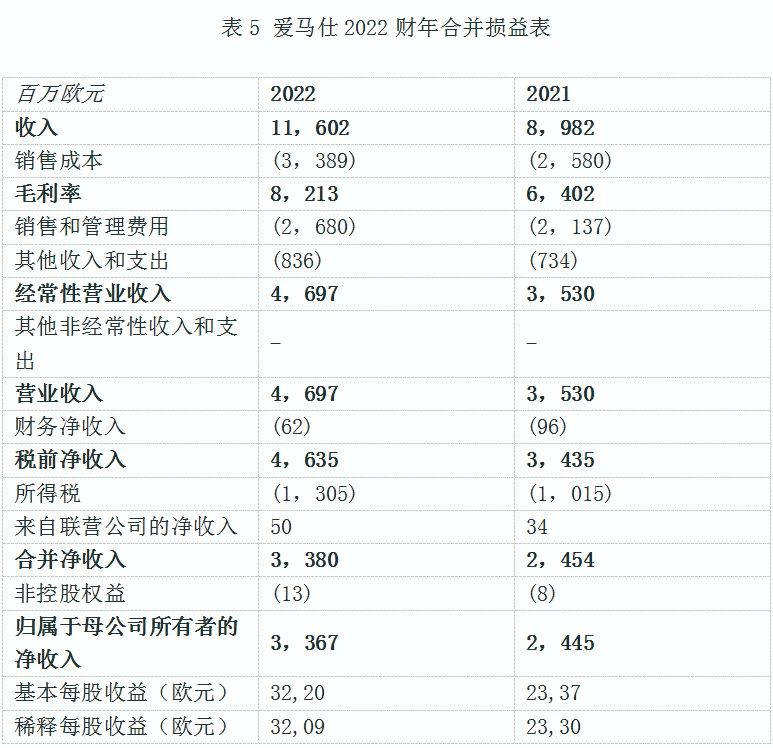

2023年2月,法国奢侈品品牌爱马仕(Hermès)发布2022年财年业绩报告。报告数据显示,爱马仕2022财年合并收入116.02亿欧元,与2021相比,按当前汇率计算增长29%,按固定汇率计算增长23%。经常性营业收入达46.97亿欧元,即销售额的40.5%。净利润(集团份额)达到33.67亿欧元,净利润率为29%,见表1。

表1 爱马仕2022年关键财务数字

与此同时,爱马仕也在“2022财报”中公告了2022年第四季度财报。根据财报数据,2022年9月底记录的巨大销售势头继续保持,销售额达到29.91亿欧元,按当前汇率计算增长26%,按不变汇率计算增长23%。相比第三季度,第四季度销售有所回落,见表2。

表2爱马仕2022财年季度收入明细

分析爱马仕的2022财年财报发现,相比2021财年,爱马仕销售收入持续增长。2022年2月,爱马仕发布 2021财年全年业绩报告。截至2021年12月末,2021,该集团的合并收入达到89.82亿欧元,与2020年相比,按固定汇率计算增长42%,按当前汇率计算增长41%。两年来,按固定汇率计算,2021年上半年和下半年的增长率为33%。经常性营业收入增长78%,达到35.3亿欧元(占销售额的39.3%)。净利润(集团份额)达到24.45亿欧元,与2020年相比增长77%。

对于2022年取得极佳的业绩,爱马仕第六代传人、首席执行官阿克塞尔·杜马斯(Axel Dumas)在财报中分析说道:“2022年,爱马仕度过了一个不同寻常的一年,这主要得益于其国际市场的良好表现。这一成功强化了我们作为一家手工和高度整合的公司的做法,主要是在法国:一家设计公司,提供设计为实用、风格自信和品质不妥协的产品。”

在阿克塞尔·杜马斯看来,传承匠人精神,手工打造保证爱马仕的品质和差异化,由此赢得客户的认可。梳理爱马仕的历史发现,自创立伊始,爱马仕就坚持手工制作的原则,尽管工业化的进步使得机械制造更加高效、快捷和精准,但是爱马仕的初心一直未曾改变(未来智库,2020)。

对于手工的坚守,阿克塞尔·杜马斯的理由是:“爱马仕的主要力量来自于对手工艺的热爱,爱马仕的哲学就是让手工艺存续下去。”

鉴于这样的匠心精神,时至今日,爱马仕不断地向上游整合原料供应链,收购皮革处理公司,在法国雇佣手工匠人,一针一线地缝制每一个 Kelly 包和 Birkin包;坚持在巴西的农场养蚕吐丝,在里昂雇佣当地的手工业者制作丝绸;保留自己的香水实验室,专门招募气味鉴别师进行调香,设计每一款香水的味道。一丝不苟的手工工艺为产品品质的坚实保障,并且匠人个性化的工艺风格能够体现艺术表现的差异化,最大程度满足贵宾的定制需求(未来智库,2020)。

正因为如此,相比2021财年,全球区域市场都有所增长:“(2022年)12月底,按地理区域划分的销售额(除非另有说明,以恒定汇率计算)12月底,各地理区域的销售额增长显著。得益于旅游零售业的复苏,集团商店(按固定汇率计算,增长23%)和批发活动(增长26%)的销售额均大幅增长。”,详情见表3。

表3爱马仕全球区域市场销售收入

根据表3的数据可以看到,即使遭遇疫情的冲击,亚洲市场仍然非常活跃,除日本以外,其增长率达到22%。根据《爱马仕2022年财报》披露,在大中华区,爱马仕的销售业绩持续,开店情况如下:(1)2022年10月,第四家店在中国上海的前滩区开业。(2)2022年10月,爱马仕在韩国盘古开设一家店。(3)几家门店在翻修和扩建后重新开业。例如, 2022年11月,位于中国香港国际机场的门店重新开业。2022年12月,位于韩国首尔的现代科克斯门店重新开业。在日本市场,其销售额稳步持续增长,增长率达到20%。2022年11月,位于名古屋的高岛屋爱马仕店经过翻新和扩建后,在一个新的地点重新开业。

在美洲市场,爱马仕在2022财年增长32%。2022年4月,位于奥斯汀的一家爱马仕新店开业。2022年9月,位于纽约麦迪逊大道706号的爱马仕新店开业。在墨西哥,位于瓜达拉哈拉的商店在翻修后于2022年10月重新开业。

在欧洲市场,除法国以外的欧洲市场持续增长,增长率达到18%。2022年11月,位于巴塞罗那的爱马仕店在经过翻新和扩建后开业。

在法国本土市场,其增长强劲,由于法国本土和国际客户的高需求,业绩增长加快,增长率达到27%。

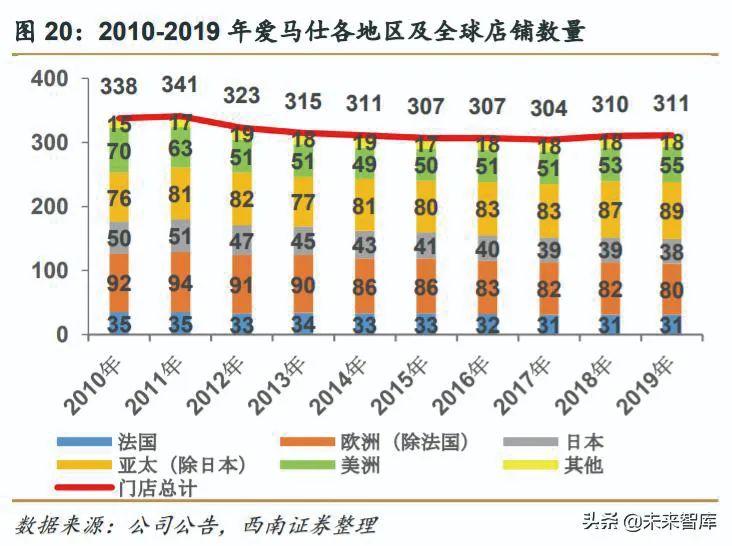

上述财报显示,保持稳健的店铺数量是爱马仕业绩的关键,即使遭遇疫情的冲击,但是爱马仕依旧如此。回顾2018-2020年,店铺的数量始终维持在310个左右,见图1。

图1 爱马仕2018-2020年店铺数量的变化

2022年12月底,爱马仕集团雇佣了1.97万人,其中法国雇佣了1.24万人。截至2019年爱马仕在全球20多个国家拥有311家门店,其中亚洲地区门店数最多,高达127家;欧洲地区门店数排名第二,共111家,见图2(未来智库,2020)。

图2 2020-2019年爱马仕区域市场,以及全球店铺数量

在业务板块收入方面,2022年12月底,所有业务线都确认了其高销量,成衣和配饰、手表和其他爱马仕业务线的销售额显著增长,反映出巨大的吸引力,详情见表4。

表4 爱马仕2022财年业务板块营业收入

上述数据都表明,爱马仕的业绩特别强劲:与2021的35.3亿欧元相比,经常性营业收入增长了33%,达到46.97亿欧元。由于强劲的销售增长和收藏品的优异表现所产生的杠杆效应,年度经常性经营盈利能力从2021的39.3%上升至40.5%,达到历史最高水平。合并净利润(集团份额)达33.67亿欧元(占销售额的29%),比2021的24.45亿欧元增长了38%。经营性投资为5.18亿欧元,经调整的自由现金流为34.05亿欧元。在分配普通股息(8.37亿欧元)并包括股份赎回(流动性合同外104269股为1.16亿欧元)后,与2021 12月31日的70.7亿欧元相比,重述的净现金头寸增加了26.72亿欧元,达到97.42亿欧元,详情见表5。

表5 爱马仕2022财年合并损益表

这样的业绩在全球疫情肆虐的背景下,着实很亮眼。对此,阿克塞尔·杜马斯(Axel Dumas )表示:“全年业绩的稳健表现反应出了爱马仕产品对于客户的吸引力,同时也印证了基于手工艺的商业模式在疫情特殊背景下的韧性。”

可能读者好奇的是,爱马仕虽然遭遇恶意收购,股权散落家族成员,但是爱马仕家族凭什么富过6代传承近200年不衰呢?

家族成员有序接棒,财富与使命双轮驱动传承

爱马仕的历史可以追溯到1837年。当时,整个巴黎都回响着马蹄声和马车的轱辘声,几乎每个家庭都有自己的马车,贵族家庭通常有两三套马车供不同的场合和用途(环球精英YOLO,2018)。不难看出,19世纪的法国巴黎,大部分居民的出行都依赖马匹,其巨大的需求是一门不错的生意。一位名叫蒂埃里 爱马仕(Thierry Hermès)的皮革马具制造商,在巴黎最繁华的Madeleine地区的Basse-du-Rempart街上开设了一家作坊式的马具专营店,主要给四轮马车制作各种配件。

凭借极致的产品和精益求精的匠心,赢得了客户们的认可,尤其是对于依赖旅行装备的女性客户来说,马笼头和马具的质量和无与伦比的美感,让她们如痴如醉,由此成为一家为欧洲贵族特制马车配件的生产商。正是爱马仕像艺术家一样对每件产品精雕细刻,在1867年的巴黎世界博览会中,爱马仕凭借着精湛工艺,赢得一级荣誉奖项,从此名声大噪。

1879 年,蒂埃里 爱马仕的独生子、爱马仕家族第二代——查尔斯-埃米尔·爱马仕(Charles-Emile Hermès)子承父业,他把店铺搬到福宝大道24号(24 Rue du Faubourg Saint-Honoré),即爱马仕今日的总店所在地,靠近豪华酒店区,更比邻拿破仑三世的皇家庭院,爱马仕也因此与皇室贵胄们离得更近。

1892 年,爱马仕推出马鞍袋。1898 年起,查尔斯-埃米尔·爱马仕之子埃米尔-莫里斯·爱马仕(Emile-Maurice Hermès)到欧洲各国贵族精英中销售,成功地开拓了德国、比利时、波兰和俄罗斯等国际市场,其客户如下:各国皇室、商业、政治和金融各行业精英等(未来智库,2020)。

随着爱马仕版图的扩大,继承者已经开始涉足更多的经营。1902 年,查尔斯-埃米尔·爱马仕的两个儿子阿道夫·爱马仕(Adolphe Hermès)和埃米尔-莫里斯 爱马仕(Emile-Maurice Hermès)把公司名称改名为爱马仕兄弟公司 (Hermès Freres)(未来智库,2020)。

在此期间,随着工业革命的发展,汽车已经取代了马车。阿道夫·爱马仕不看好爱马仕的发展前景,于是选择退出。

1922 年,埃米尔-莫里斯 爱马仕从兄长阿道夫·爱马仕手中购入爱马仕所有权,成为爱马仕第三代掌门人,并扩建总店,把公司名称改为 Hermès。埃米尔-莫里斯 爱马仕有四个女儿(其中一人死于1920年),这就是为什么如今的爱马仕公司背后的家族成员没有人姓爱马仕的关键原因。

第一次世界大战期间,埃米尔-莫里斯 爱马仕被派往美国负责替法国骑兵部订购皮革,他意识到汽车时代即将来临,于是调整经营方向,开始生产行李箱、钱包及皮包等皮具,爱马仕的业务获得快速发展。此外,埃米尔-莫里斯 爱马仕还预见到当时美国发明的拉链将会大行其道,在跟专利所有者取得独家使用权后把其引进回法国,把链齿加以改造,创造性地应用到衣服上,取得了轰动的效果,爱马仕 1918 年推出的第一件带拉链的高尔夫皮夹克就是为威尔士亲王爱德华设计的(未来智库)。

其后,埃米尔-莫里斯 爱马仕开始扩大爱马仕的产品种类,涉足多元化业务,陆续推出腰带、手套、香水、丝巾领带、腕表、手链等产品系列。

1923年,埃米尔-莫里斯 爱马仕推出了第一款带拉链的皮包——Bolide。1927年,埃米尔-莫里斯 爱马仕推出第一块手表。随后,爱马仕一直在为百达翡丽、江诗丹顿等高级钟表品牌代理销售产品,并逐渐发展自有的腕表系列。

1928 年,爱马仕推出 Sac à dépêches 手袋。

1936 年,爱马仕开始生产香水。

1937年,在品牌创立 100周年时,爱马仕推出第一款丝巾——Jeu des Omnibus et Dames。

1945 年,爱马仕的“四轮马车与马童”商标正式注册,其源自于埃米尔-莫里斯 爱马仕所收藏的阿尔弗雷德·德勒(Alfred de Dreux)的一幅画作—— Le duc attelé groom à l'attente。画中马童站立在一架双人四轮马车侧旁,而主座却虚位待驾,暗示着:“爱马仕提供的虽然是一流的商品,但是如何显现出商品的特色,需要消费者自己的理解和驾驭(未来智库)。”

1951年,埃米尔-莫里斯 爱马仕去世。同年,埃米尔-莫里斯 爱马仕的女婿罗伯特·杜马斯(Robert Dumas)成为爱马仕第四代掌门人。埃米尔-莫里斯的三个女婿罗伯特 杜马斯、让 雷恩 格兰德和弗朗西斯 皮艾什为爱马仕家族带来了三个新的分支:杜马斯、格兰德和皮艾什。

接管爱马仕后,罗伯特·杜马斯积极参与新产品的创作,皮包、珠宝及其他饰物系列。同年,爱马仕推出“爱马仕之水”系列香水。

1956 年,一张摩纳哥王妃——格蕾丝 凯莉(Grace Kelly)提着一只源自马鞍袋设计的爱马仕手提包的照片引起轰动,并且迅速流行起来。

1967 年,爱马仕推出康康包(Constance bag)。

1984 年,爱马仕推出 Birkin bag。该产品源于罗伯特·杜马斯与英国女星简·伯金(Jane Birkin)的一次偶遇,杜马斯为其设计了一款容量较大,便于携带的提包。Kelly 和 Birkin 包后来成为爱马仕女包的扛鼎之作,从名媛千金到普通女孩都梦寐以求(未来智库)。

1978 年,让·路易·杜马斯(Jean Louis Dumas)在其父亲罗伯特 杜马斯去世后接管企业,成为爱马仕第五任掌门人,担任首席执行官和创意总监。

让·路易斯·杜马斯在1964年回归家族企业前,曾为爱马仕的竞争对手担任买手。到2006年退休前,让 路易斯 杜马斯用了28年将公司的营业收入规模从4,200万欧元提高到14亿欧元。

接班后,让·路易·杜马斯颇为惊人的大改革创造了奇效,为爱马仕带来了历史上最快的增长,成就了爱马仕的黄金时期。在产品扩展上,让·路易·杜马在重视丝绸、皮革制品和成衣产品系列的同时,推动了爱马仕在珐琅工艺和陶瓷制造,手表,水晶珠宝和银器等手工艺的发展,真正把爱马仕变成了拥有多元化产品的世界顶级奢侈品公司(未来智库)。

20世纪70 年代,在与江诗丹顿、伯爵等知名钟表制造商的合作多年后,爱马仕旗下手表子公司——La Montre Hermès 在瑞士比安成立。

1982 年,爱马仕并购英国顶级制鞋商——John Lobb。

1986 年,爱马仕引入 Pippa 家具系列。

1984 年,爱马仕推出餐具系列产品,作为爱马仕生活艺术产品的重要组成部分,并且在餐具图案的设计上充分吸收全球各地的文化精髓,融入了不同地区的风土人情。

1990 年,爱马仕的产品系列扩大到 3 万件以上。

让 路易斯 杜马斯2010年去世后,爱马仕CEO第一次由非家族成员帕特里克 托马斯担任。2014年2月,帕特里克 托马斯退位,爱马仕家族第六代传人阿克塞尔 杜马斯(Axel Dumas)接任CEO,这家拥有180多年历史的皮具世家重新回到家族执掌时代。

在六代人权力更迭中,除了帕特里克·托马斯(在让·路易斯·杜马斯和埃克塞尔·杜马斯之间担任了8年的CEO)和家族没有血缘关系,大多数时候,企业CEO的位子仍牢牢得掌控在爱马仕家族手中。

绝对控制爱马仕的控制权,追求稳定的长期发展与经营业绩

虽然爱马仕的企业规模在不断扩大,甚至成为一家公众的上市公司,但是爱马仕却像欧洲其他家族企业一样,拥有如城堡一样牢不可破的家族文化,由此组建家族执行委员会。根据爱马仕家族所示,家族企业奉行民主集中制原则。这意味着所有者应当满足:

●CEO应当拥有卓越的领导能力,与家族关系密切(第六代有四十多位家族成员);

●将家族三个分支的成员(杜马斯、格兰德和皮艾什合理分配在不同层级的工作岗位上;

●建设治理结构,设立由家族成员代表构成的战略委员会,以确保家族的影响力,实现责任共享;

●公司董事会主要由家庭成员构成;

●爱马仕上市后,通过制定公司章程,明确家庭成员买卖股份的规则,实施限制性的家族表决权;

●为了避免表决权稀释,非家族股东及已离婚家庭成员可以持有股票,但没有表决权;

●涉及CEO和公司重大决策的制定及变更时,只有在触发75%的通过率时才能执行,从而保证家族的影响力;

●家族下一代应尽早接受公司传统教育,定期组织下一代参观子公司和供应商,以培养他们对产品和设计的兴趣和感觉。

梳理发现,爱马仕家族对继承人的培养始于后代的孩提时代,家族将继承人培养和权力传递作为一个系统工程。从6岁开始一直到14岁,爱马仕的家族成员就会开始评估继承人人选的个性,对艺术、商业的兴趣,同时让他们了解到身上肩负的爱马仕家族的责任,感受员工对公司的认同、顾客对产品的看法;培养他们对产品和设计的兴趣和感觉。一位家族第六代继承人分享了他自己成长的经历:孩提时代,父母就带他参观爱马仕手工作坊及工厂,亲身接触把玩不同的产品。寒暑假时还带他出国旅行,造访爱马仕全球旗舰店。这样一来,一方面,分布于世界各地的爱马仕员工能够由此更多地感受到来自控制人家族的关心和承诺;另一方面,年轻一代也能切身感受到员工对自己家族的尊重,顾客对产品的喜爱,以及产品从原料到成品直至销售的过程,从而培养出对企业最初的兴趣。到了青年时代,爱马仕家族会开始对每个可能的继承人人选进行职业目标的引导,同时也会鼓励他们去探索更大的世界。不管是独立创业还是在家族企业工作都会受到认可(家办新智点,2021)。

之所以组建家族执行委员会,就是为了持有爱马仕的控制权,一旦爱马仕家族失去了其控制权,那么爱马仕也就不叫爱马仕,必然会失去其个性与传统,使得爱马仕家族更加注重长期发展。

事实证明,但凡成功的家族企业,它们通常都十分注重追求稳定的长期发展与经营业绩。家族企业创始人这样做的好处就是避免了给家族的财富,以及家族对企业的控制权带来诸多的不利风险,甚至在家族企业决策中还能使其避免受到以企业的长期稳健为代价来追逐短期业绩最大化的干扰。

反观许多非家族企业,由于职业经理人为了近期的经营业绩,不惜以牺牲中长期的发展作为代价,使得许多非家族企业的经营业绩一败涂地。

来自《福布斯》(Forbes)中文版公布的一项调查报告数据显示,尽管中国内地的家族企业赴港上市日趋缓合,但是管理者为家族成员的内地赴港上市家族企业的经营业绩,却要普遍好于职业经理人掌管的公司。

数据显示,在香港联交所上市的企业共有1,590家,其中内地大约有500家。截至2013年6月30日,在香港上市的内地家族企业共计194家。

《福布斯》中文版的报告数据还显示,与2012年相比,在香港上市的中国内地家族企业中,由家族成员担任家族企业CEO的比例有所下降,职业经理人开始更受青睐。

尽管如此,管理者为家族成员的129家内地在赴港上市家族企业中,其经营业绩都普遍优于职业经理人管理的公司。

《福布斯》中文版还特地指出,由家族成员掌管的企业,其各项指标均明显高出职业经理人管理的公司,尤其是净利润,家族成员掌管的企业3年复合增长率是职业经理人管理公司的3倍(张翔,2013),详情见表5。

表5 香港上市内地家族企业经营业绩概况

其实,中国家族企业的经营业绩好于职业经理人经营的公司并非个案。这主要源于家族企业的经营往往注重长远,而非短期,这与职业经理人的管理模式有着很大的不同。

据美国《商业周刊》(Business week)数据显示,在标准普尔500指数的成分股公司中,家族企业竟然有177个。据《福布斯》杂志公布的世界500强企业,家族企业的比重为37%。

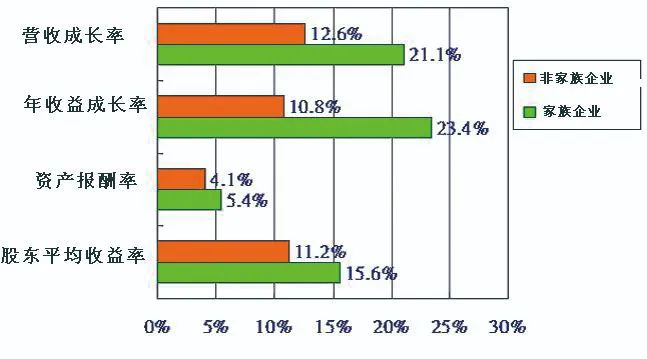

由此可见,家族企业经过多年的风雨洗礼,家族企业都发展和壮大了。公开数据显示,按10年平均值计算,家族企业股东平均年收益为15.6%,比非家族企业股东平均年收益11.2%高出4.4%;在资产报酬率上,家族企业为5.4%,而非家族企业为4.1%;在公司年收益成长方面,家族企业为23.4%,非家族企业仅有10.8%;比较公司年营业额增长率,家族企业有21.1%,而非家族企业则有12.6%相差8.5%,见图3。

图3家族企业与非家族企业经营成果比较

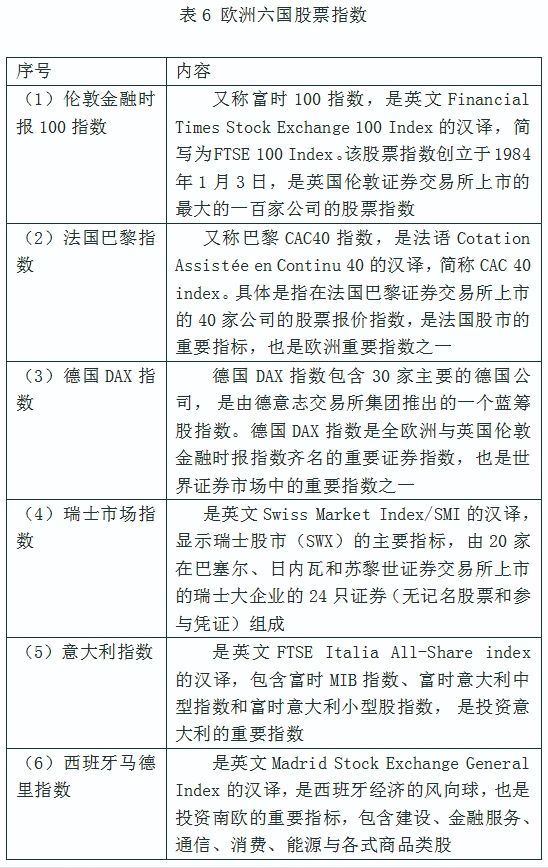

在欧洲国家,家族企业的经营业绩也非常类似,家族企业的发展指数要远高于非家族企业。在《新闻周刊》的研究中,主要分析了位于欧洲的英国、法国、德国、瑞士、意大利和西班牙六国在10个财年的主要股价指标,见表6。

表6 欧洲六国股票指数

在表6这六大指数里,《新闻周刊》从伦敦金融时报100指数到马德里指数发现,欧洲家族企业的总体走势远优于那些毫无血脉关系的非家族企业。比如,在德国家族企业中,以宝马、奔驰等为首的家族企业,其股票走势的涨幅就达到了206%,而非家族企业仅为47%的增长,其涨幅是非家族企业的4.38倍;在法国家族企业中,L’Oreal(欧莱雅)和LVMH(路易·威登)等为首的家族企业,其指数涨幅达到203%,而非家族企业的涨幅只有76%,其涨幅是非家族企业的2.67倍。

除了《新闻周刊》,摩根士丹利公司(Morgan Stanley)同样持有这样的观点。在2000年至2006年之间,在标准普尔500指数的上市公司中,家族公司股价的涨幅超过了综合性指数的涨幅,数据表现出家族企业的经营方法应有其特别之处,才能呈现如此成果。

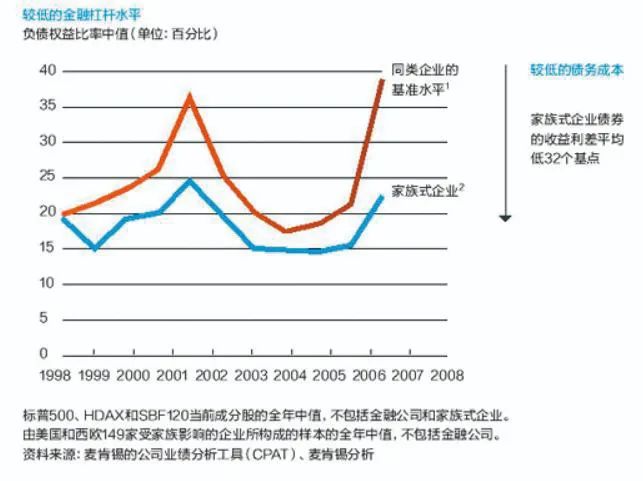

究其原因,在家族企业中,由于为了更好地将企业经营下去,通常都会建立长期的发展规划并承担较为适度的风险,在很多时候,家族企业往往将风险控制在可控的范围内,使得这样的举动更有利于维护家族企业股东的长远利益。这就使得家族企业的财务杠杆水平和债务成本大大低于其他同类企业(新营销,2010),见图4 。

图4 家族式企业和其他同类企业财务杠杆水平和债务成本比较

从图4可以不难看出,在家族企业的发展中,如果决策注重长远发展,那么这就可能使得家族企业错过某些短期业绩最大化,这样做的结果就可能使得家族企业在经济蓬勃发展时不如非家族企业在某个发展阶段时那样获得更高的赢利空间,但是这也为增加了家族企业在危机时期的生存几率,以及长期获得稳定回报的几率。

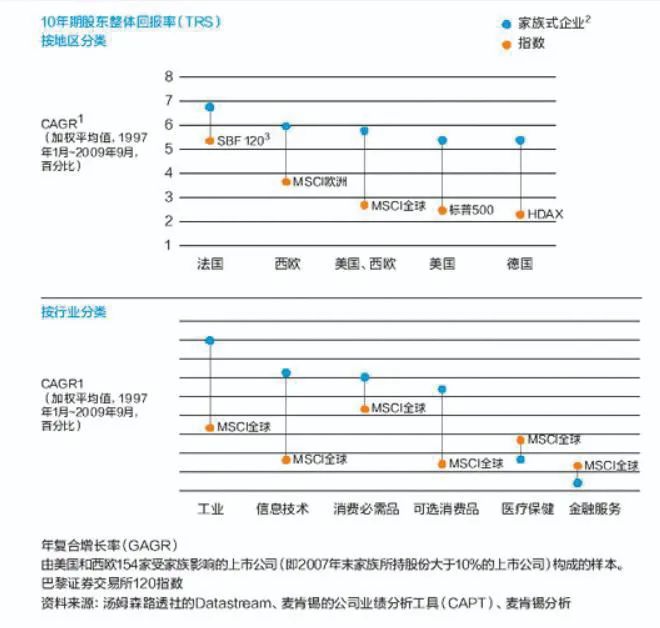

数据显示,从1997年到2009年之间,针对美国和西欧上市家族式企业计算的“广基指数”所实现的股东整体回报率,比 MSCI 全球、标普500以及 MSCI 欧洲指数要高出2%~3%(新营销,2010),见图5。

图5 家族企业10年股东整体回报率

从图5可以看出,家族企业股东整体回报率要高于非家族企业,主要归功于家族影响家族企业,也就是说家族是家族企业这种优异表现的主要驱动因素。

第一,爱马仕董事会主要由家庭成员构成。第二,CEO需与爱马仕家族保持较为密切的关系(第六代有四十多位家族成员)。第三,不同层级的工作岗位由爱马仕家族三个分支的成员(杜马斯,皮埃什和格兰德)担任。

爱马仕自创立以来,家族一直掌控爱马仕的决策权,梳理爱马仕的历史发现,仅有帕特里克·托马斯(Patrick Thomas)作为非家族的成员担任过公司的掌门人,其余历代掌门人都是由家族成员担任。其中第五代掌门人让·路易·杜马斯巧妙设计了双层管理结构:一层侧重于所有权,为埃米尔·爱马仕有限责任公司(Emile Hermès SARL),这个以家族祖先命名的实体由家族成员组成,负责决定预算、批准贷款以及行使否决权;另一层,爱马仕国际(Hermès International),则负责公司日常管理以及跟外部展开合作,其中有非家族成员担任高管。在 1993 年上市之后,爱马仕家族的持股占比维持在一半以上,保证对公司的绝对控制,这很好地保护了爱马仕品牌,让公司的经营理念得以长期执行。爱马仕家族成员目前主要通过 H51 和 H2 两家公司实现对集团的控股。在家族的掌控下,公司更注重长期经营的战略发展,而非短期销售增长带来的财务收益(未来智库,2020),见表7。

表7 截至2020年6月2日爱马仕股权结构(前十大股东)

当涉及CEO和公司重大决策的制定及变更时,爱马仕家族成员拥有绝对控制权,只有达到75%的通过率时,其决策方才能够被执行。公开数据显示,爱马仕上市以来,其营收保持稳定增长。

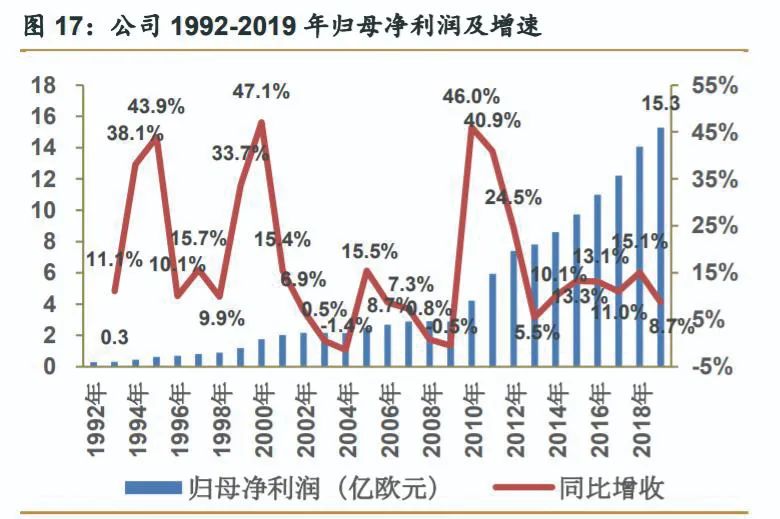

1994-2000年间,爱马仕进入快速发展阶段,收入增速较多地维持在15%以上的较高水平。2001-2009年间,爱马仕收入增速有所放缓,但是整体依旧平稳增长,特别是在金融危机最严重的2008和2009年,爱马仕实现超过8%的营收增速,表现亮眼。随后2011-2015年,营收增速再次实现提升,增长趋势明显。

从2016年至今,爱马仕的营收增速有所回落,但依旧保持平稳增长的趋势。上市以来的20多年里,爱马仕的2019年的营收到达68.8亿欧元,为1993年的4.4亿欧元的15.6倍,维持每年11%以上的复合增长率。公司净利润同样保持稳定增长,其变化的趋势与阶段与营收的情况类似,但是增速的变化幅度大于营收增速。

爱马仕2019年实现归母净利润15.3亿欧元,是1993年上市时0.3亿欧元净利润的51倍,接近30年维持在16%以上的符合增长率,超过营收的年复合增长率(未来智库,2020),见图6。

图6爱马仕1992-2019归母公司利润其增速

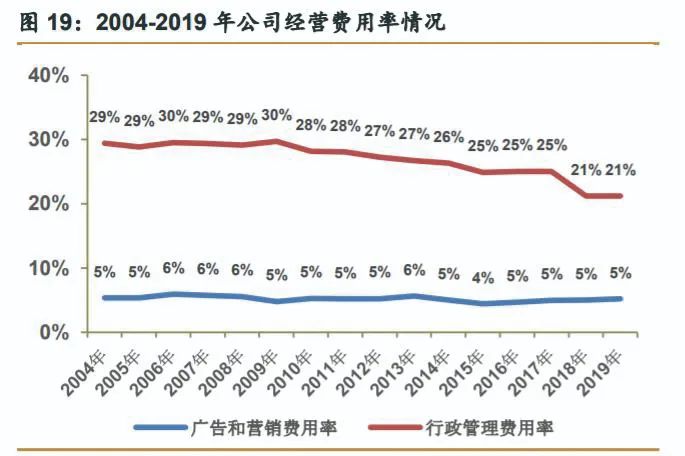

梳理发现,爱马仕的盈利能力始终保持较高水平,其费用呈现降低趋势。爱马仕受益于顶级的品牌价值和领先的市场地位,盈利能力一直处于较高水平。

从2004年至2020年,爱马仕的毛利率维持在63%以上,2008年金融危机导致的毛利率下滑很快被扭转,并且实现提升和保持稳定,近三年(2018-2020)更是维持在69%~70%的水平。净利率维持在15%以上,其变化趋势和毛利率类似,在2010年之后保持在20%以上,在近三年更是达到22%-24%。

在费用方面,爱马仕在广告和营销方面的费用情况多年来处于稳定的低值,该项费用在销售额中的占比仅为5%~6%。行政管理费用率在2004~2009年为29%~30%,从2010年开始,爱马仕提升管理能力,这一部分的支出得到优化,整体处于下降趋势,在2018和2019年,行政费用率降低到21%(未来智库,2020),见图7。

图7 爱马仕2004-2019经营费用率情况

设计了相对完善的股权结构

除了上市,爱马仕还设计了相对完善的股权结构。经过100多年的发展,爱马仕家族的成员不断地扩大,一些家族成员不满足现有的模式和现状,有的要求变现股权,甚至有的要求上市。

经过多轮谈判,终于在1993年达成一致意见,家族同意爱马仕出售25%股份,在法国最大的证券交易所——巴黎证券交易所(Paris Bourse/Paris Stock Exchange)公开上市。

据了解,巴黎证券交易所于1724年正式建立,其证券是通过银行在交易所上市,交易所内有银行代表为客户服务,但证券买卖必须通过证券经纪人进行。

爱马仕上市后,爱马仕家族的每名成年继承人平均获得2亿欧元(约合16亿元人民币)的巨额财富的同时,56个家族成员仍旧持有大约80%的爱马仕股份,其中有6个家族成员集中持有5%~10%的爱马仕股份。

爱马仕上市后,有效地避免了家族成员因为股权价值而发生的各种潜在的纠纷,但是家族企业一旦上市后,无疑会面临股权稀释,甚至可能丧失控制权的潜在风险。

阿克塞尔 杜马斯的叔叔让-路易 杜马斯(Jean-Louis Dumas)在1978年至2006年期间担任爱马仕的首席执行官,让·路易斯·杜马斯在目睹了阿诺特是如何把原本掌权的威登家族赶下马之后(伯纳德·阿尔诺当年从路易·威登家族手中成功夺取控制权,凭借48%的资本金支出比例控制LVMH 64%的投票权。),为了防止爱马仕家族遭受类似的攻击,让·路易斯·杜马斯对爱马仕的股权和管理结构进行了精心设计。在让-路易 杜马斯治下,该公司的股权被分割到一个俄罗斯套娃式的、由六家控股公司组成的集团。在它们上面是由让 路易设计的巧妙双层管理结构:一层更侧重于所有权,埃米尔 爱马仕有限责任公司(Emile Hermès SARL),这个以家族祖先命名的实体由家族成员组成,负责决定预算、批准贷款以及行使否决权(Susan Adams,2014)。

这样的双层管理结构(股份两合公司société en commandite paractions组织架构)通俗地说就是A+B模式:(1)A是有限责任合伙人(Associés commanditaires),爱马仕国际(Hermès International),则负责公司日常管理以及跟外部展开合作(11名董事会成员中,非家族成员目前占据4席),有限责任合伙人(公众股东)仅以其出资金额对公司债务负责。(2)B是无限责任合伙人(Associé commandité),有权任命或者解除公司执行董事长(总经理)的职务,决定公司重大财务事项(担保、抵押、贷款等)进行决策,行使一票否决权。而且只有第三代埃米尔·莫里斯·爱马仕的后代才可以进入B行使全部权力。虽然直系后代的配偶也能进入B,但仅拥有收益权。换言之,家族成员保留了爱马仕的永久管理权和治理权(家办新智点,2021)。

在控制权方面,爱马仕家族可谓煞费苦心。除了A+B模式模式,为了规避表决权被稀释而旁落他人,爱马仕家族通过制定公司章程的方式,让非家族股东及已离婚家庭成员可以持有爱马仕公司的股票,但是他们不享有投票表决权。至此,家族成员共持有爱马仕63%的股权和72%的投票权。然而,虽然让·路易斯·杜马斯通过股份两合公司架构为爱马仕的管理权和治理权提供了完美的保护。但百密一疏的是,市场流通股和散落在多位家族成员手中的股票是爱马仕股权城堡防备薄弱的后门。这为日后LVMH的恶意并购埋下隐患(家办新智点,2021)。

赶走门口的野蛮人,守护家族核心价值观

在随后的发展中,随着爱马仕的良好发展吸引了让路易·威登集团(简称“LVMH”)掌门人伯纳德·阿诺特(Bernard Arnault)的目光。媒体曾批评伯纳德·阿诺特:“他有的是钱,他的梦想就是把法国第一、意大利第一都弄到自己怀里,实际上他并不在乎钱,爱马仕就好比是一个美女,他一定要娶回家。”

一直企图把爱马仕收入路易·威登囊中的伯纳德·阿诺特开始行动,先是在2001年购入4.9%的爱马仕股份。2008年,路易·威登又与三家法国银行进行了一系列股权交易操作,借名购买了爱马仕集团发售的可换股衍生工具从而换得普通股。由于交易通过现金支付,所以在法国金融交易规则的保护下,路易·威登非公开地得到了爱马仕集团的股权。法国时间2010年10月24日,路易·威登公开宣布:通过现金结算的股权互换,已购得爱马仕14.2%的股份,加上已持的可换股衍生工具,总持股量达17.1%,一举成为爱马仕除家族之外的第二大股东(新华网,2015)。

路易·威登暗渡成仓取得爱马仕17.1%的股权,如同一枚重磅炸弹。究其原因,路易·威登规避了要求公司宣布股票回购的规定,引发舆论一片哗然。对于爱马仕家族来讲,此次关乎家族企业的命运,尤其是爱马仕家族成员是在路易·威登集团发表公告前一小时才得知此消息,可谓是被打了个措手不及。

路易·威登由此与爱马仕之间的关系可谓是剑拔弩张。为了获取更多的爱马仕股份,2011年,路易·威登继续秘密购买爱马仕的股权,已经持有爱马仕23%的股份。

在如此操作下,路易·威登的系列购入爱马仕股权的做法彻底地激怒了爱马仕家族继承者们。面对路易·威登对爱马仕股权的恶意收购,50多名爱马仕家族成员统一行动,把持有的爱马仕股份汇集在一起,成立名为H51的控股公司,股份总价值达到160亿美元,占爱马仕股份的50.2%。他们订立合同约定,在未来二十年不出售手中的股份,这意味着家族成员必须依靠股票分红生活,但也有力震慑力门外的“野蛮人”(家办新智点,2021),以对抗来自路易·威登的收购挑战。

与此同时,爱马仕集团还开启一系列法律维权行动。2012年7月,爱马仕向法国巴黎检察院起诉路易·威登,控告路易·威登通过“内幕交易”、“合谋”和“操纵股价”等非常规手段增持爱马仕股份。

爱马仕和路易·威登的官司持续四年。2013年5月,金融市场管理局最终认定,路易·威登持爱马仕股份的交易不透明,以及“欺诈”的严重不当行为。2013年7月7日,法国金融市场管理局(Autorit e des March e s Financiers,缩写AMF)宣布,路易·威登将因增持竞争对手爱马仕的大笔股权而未能进行适当披露被处罚800万欧元(1,040万美元)。在当时,这是法国金融市场管理局有史以来处以的最高额罚款(新华网,2015)。据了解,2003年法国的《金融安全法》将原有的三大金融管理机构:证券交易委员会、金融市场委员会以及金融管理纪律委员会整合为一个全新的金融市场监管机构——金融市场管理局。

2014年,在巴黎商业法院的调停下,伯纳德·阿诺特同意转让路易·威登持有的、价值大约64亿欧元(约79.4亿美元)的23%的爱马仕股权,并承诺至少未来五年内不会再购入爱马仕的股份(新华网,2015)。这场耗时四年的维权大战,因爱马仕家族的胜利而尘埃落定。

(此文刊登在《南方企业家》2023年3月刊)

评论