界面新闻记者 |

又有一家券商资管子一把手履新!

界面新闻经多方渠道获悉,招商证券研究所原研究发展中心总经理张良勇,已于近日正式赴任招商证券资产管理有限公司(下称:招商资管)董事长一职。

与此同时,招商证券首席宏观分析师谢亚轩将兼任研发中心研究部总经理,招商证券投行委委员、普惠部总经理李明明将出任招商证券研发中心副总监。

多位知情人士透露,招商证券内部已发文,公告时间为6月27日。目前,谢、李二人也已经以新身份出席过公司会议。

作为直接从研究所“空降”而来的新继任者,中国证券业协会显示,张良勇自2003年8月登记后,便一直供职于招商证券,截至目前已服务招商证券长达20年,这在以高流动性著称的券商卖方体系内极为罕见。

据公开资料显示,张良勇,上海交通大学工学学士、中南财大经济学硕士,2003年加入招商证券以来长期从事电子行业研究,而其所在团队曾多次斩获“新财富最佳分析师”电子行业冠亚军荣誉。此后于2012年,张良勇获提拔升任招商证券研发中心联席总经理。

据wind披露,即便于2012年升任卖方行政管理工作后,张良勇仍笔耕不辍发布过多份研报,自2003至2016年,wind收录其本人署名研报份数高达189份。

而作为招商证券体系直接从卖方转向买方的研究型大佬,张良勇操盘下的招商资管会迸发出怎样的活力?

早在今年2月28日广州举办的新财富分析师年会上,张良勇曾发言称,券商研究自身的转型也是证券公司转型发展的重要组成部分。各家券商按资源禀赋选择不同的转型升级之路,一般包括投资银行、财富管理、数字化以及国际化转型等,研究业务在其中都扮演了重要角色,证券分析师群体作为上市公司和资产管理机构/资本市场的桥梁和纽带之一,过去发挥了很重要的作用,但仍然不够。

此前华宝证券研报曾指出,在大财富管理背景下公募市场蓬勃发展、牌照放开政策利好、现有私募规模去通道化主动管理能力待提升等前提下,券商资管向公募化业务布局发展确是大势所趋。

在发展模式上,华宝证券在该份研报中覆盖五大赛道的矩阵式打法,其中关于“学院派打法”,即从研究出发,完善内部培养机制,从投研内部提拔人才。据其分析,像国泰君安资管、中银证券、华泰证券资管等持牌机构都是将研究员作为储备军,完善内部培养机制、挖掘更多人才。

作为招商证券100%控股的资管子公司,招商资管成立于2015年4月,注册资本10亿元,前身是招商证券资产管理总部,也是国内最早获得受托资产管理、创新试点、QDII资格的券商资产管理之一,业务实力长期居于行业第一梯队。

今年1月份,招商证券向证监会递交正式公募基金管理人资格申请,截至目前,该申请处于接收材料后的补正材料阶段。据招商证券年报显示,招商证券当前已有两张公募牌照,除持有博时基金49%的股权外,还持有招商基金45%股权。若招商资管公募牌照顺利获批,招商证券直接及间接拥有的公募基金牌照将增至3张。

中基协披露,截至2023年一季度末,招商基金和博时基金月均管理的非货币公募规模分别达到5458亿元和4836亿元,高居基金管理机构第5和第8名;而招商资管则位居券商私募资管月均规模排名第10名,规模达1658亿元。

另据招商证券2022年报显示,截至2022年末,招商资管总资产累计54.14亿元,较期初增长6.32%。2022年,公司实现营业收入10.31亿元,净利润4.04亿元。

不过,受市场波动及客户需求下降影响,2022年期末,招商资管总资产管理规模3171.34亿元,较上年末下降34.46%。但招商证券表示,2022年,招商资管加速推动主动管理转型,持续推进大集合产品公募化改造工作,年内完成4只大集合产品公募化改造,累计完成改造7只。

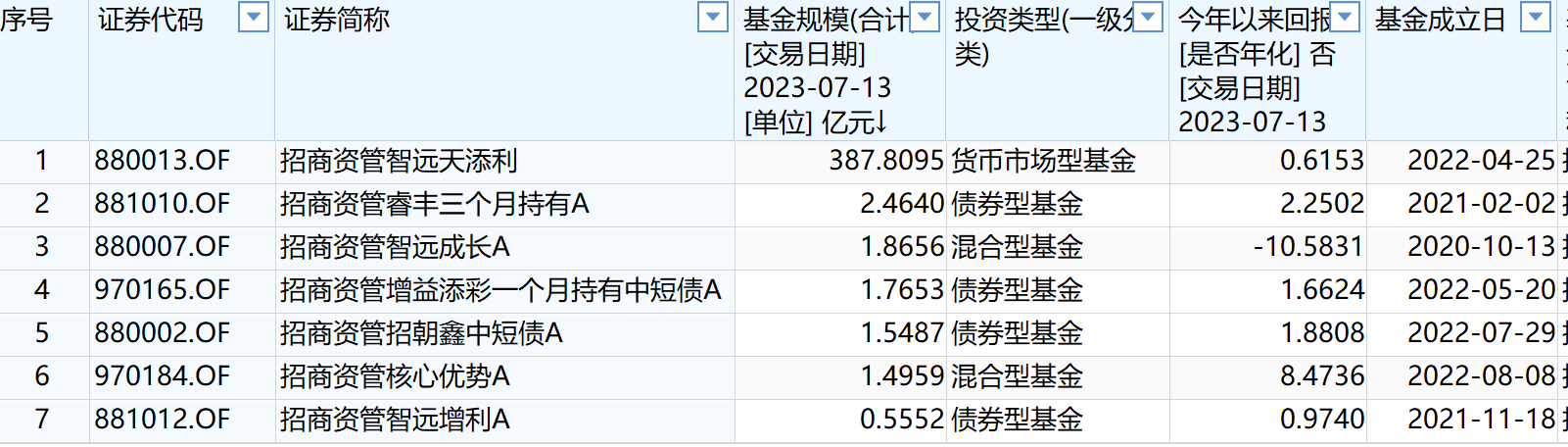

Wind披露,截至2023年7月13日收盘,招商资管7只在管大集合产品产品规模合计397.5亿元。然而,除一只巨额货基外,其余产品规模均不足3亿元。

评论