文|猎云网 韩文静

在国内的医疗投资圈,“药明系”是个绕不开的存在。

2015年从纽交所退市后,药明康德便开始用“一拆为三”的方式,陆续把药明康德、药明生物、药明巨诺送进资本市场。巅峰时期,“药明系”上市公司总市值最高规模曾达万亿。

如今,药明系资本版图即将迎来一名新成员。

7月9日,据港交所文件显示,药明合联生物技术有限公司向港交所提交上市申请,联席保荐人为摩根士丹利、高盛、摩根大通。

当日,药明生物也发布公告,宣布分拆药明合联并于香港联交所主板上市的决定。分拆交易后,药明合联仍将持续是药明生物的并表子公司。

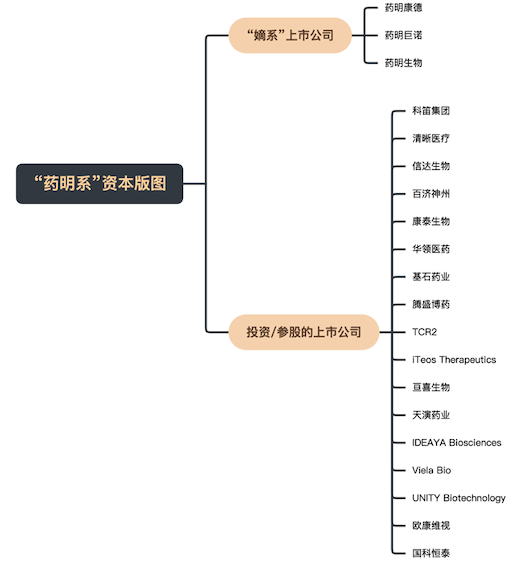

事实上,除了自身孵化上市公司,“药明系”还围绕药明康德展开布局VC和LP业务,悄然无声地蔓延自己的势力版图。

天眼查显示,药明康德公开投资事件达83起,被投方多为生物医药企业,从种子轮到并购均有,涵盖辅助生殖、基因编辑、肿瘤药物研发等热门领域,这其中有十余家公司已经成功上市。随着药明合联递交上市申请,药明系造富神话或将继续上演。

药明系,又诞生一家上市公司

本次分拆上市的药明合联,是一家专注于从事抗体偶联药物(ADC)等生物偶联药物合同研发生产服务(CDMO)的公司。

招股书显示,2020-2022年,药明合联收益为9635.3万元、3.11亿元、9.90亿元;经调整净利润分别为3277.5万元、7708.7万元、1.94亿元。

药明合联股权架构显示,药明生物占比60%,药明康德旗下的合全药业占比40%。头顶“药明系”光环,药明合联的拆分也是在意料之中。

从业务角度看,药明合联所处的ADC作为创新药产业里炙手可热的细分领域之一,其高速增长已经成为共识,该领域对CDMO服务有巨大需求。

从公司角度来看,拆分上市后药明合联将更加独立,拥有独立的融资平台,能更好的满足资金需求。

在宣布分拆上市的次日,作为持股60%的大股东,港股药明生物高开,当日报收38港元/股,涨幅0.529%。

“药明系”的分拆,与李革夫妇等管理层的长远战略眼光分不开。

2000年,李革和妻子赵宁共同成立药明康德,以早期药物发现和临床前CRO为主要业务,七年后,药明康德于纽交所上市。

上市并不是终点,2015年,中国创新药行业一片繁荣,很有资本运作天赋的李革,决定私有化药明康德退市,到中国融资。

完成私有化从美股退市后,药明康德在国内“一分为三”,拆分合全药业、药明生物、药明康德上市。

2015年药明康德拆分出以CDMO业务为主的合全药业上市;2017年药明生物完成港股上市;2018年药明康德先后在A+H股上市。

李革是深谙资本市场的,拆分后的药明康德股价一路飞涨,2018年登陆A股市场时,药明康德连获十余个涨停,突破千亿元市值,闪电般跻身到国内医药千亿市值俱乐部。

带着资本运作的基因,2020年,“药明系”又送成立近4年的药明巨诺到港股上市。

药明巨诺是一家专注为血液癌症及实体瘤开发、制造和商业化突破性细胞免疫疗法的一体化平台,由全球肿瘤细胞免疫疗法的企业Juno与上海药明合资成立。

目前在二级市场上,药明康德、药明生物、药明巨诺被外界视为药明的嫡系。若药明合联完成IPO,“药明系”旗下将拥有四家“嫡系”上市公司。

“变身”VC

李革带着“药明系”在美股、港股、A股走了个遍,“药明系”的医药资本版图初具雏形,但李革并没有就此停步。

除了打造“根正苗红的药明系”公司,药明康德还开展了一系列投资和业务拓展。“药明系”参与投资的公司中,已成功上市的多达十余家,以美股居多。

注:资料由猎云网根据公开报道整理(据不完全统计)

这和公司的一体化战略不无关系。十几年前,药明康德在纳斯达克上市之后,李革的规划就是将公司打造成“医药研发一体化平台”。

基于雄厚的资金实力,在资本市场上,药明康德不断通过重组、并购、风险投资等方式拓展版图,做生态化布局,并且“收获”不少上市公司。

上个月,科笛集团在港交所上市,公司总市值超60亿元。这背后,药明系在A轮便投资了科笛,并帮助科笛引入了后续投资人。

2022年,清晰医疗在港交所上市,上市后私募基金3W Partners持股清晰医疗33.16%,药明康德持股约15.63%。

更早之前,药明康德还通过收购的方式,进行横向和纵向的业务扩展。

2008年,药明康德以1.51亿美元收购了总部位于明尼苏达州的私人公司AppTec,切入生物制药和医疗仪器领域业务。

2011年,药明康德收购百奇生物。本次收购使药明康德拥有了国际领先的生物抗体和诊断试剂的研发、生产及销售能力。

2013年,药明康德曾与CRO企业PRA组建了合资公司康德保瑞WuXiPRA,重组完成后,药明康德将成为PRA的临床试验服务首选供应商,为PRA全球临床试验在中国的业务提供全方位的临床试验服务。

2015年,药明康德以6500万美元收购了冰岛精准医学大数据分析公司NextCODE Health。同年,药明康德联合复星医药、厚朴投资、光大控股收购安博生物,旨在增强生物偶联物研发能力。

2016年,药明康德收购欧洲药物发现服务供应商Crelux。此次收购将进一步增强和充实药明康德基于蛋白质结构的药物发现平台的技术及能力,同时建立和扩大药明康德在欧洲地区的研发设施。

一方面是大举收购“买买买”,另一方面,药明康德还把自己的风险投资部门毓承资本独立出来,做起了投资机构。

2017年,毓承资本和通和资本合并成为通和毓承,成为医疗健康领域内最大的投资机构之一。自成立以来,通和毓承对外投资多家企业,这其中包括信达生物、基石药业、康泰生物、华领医药、杰成医疗、百济神州等知名医药企业。

借助通和毓承,药明康德已成为医疗健康行业内的重要风投玩家。

据官网介绍,通和毓承管理7支基金,在管资金规模逾百亿人民币,投资并培育80余家企业。投资侧重于生物制药、小分子化学制药、医疗器械、诊断设备、医疗服务与医疗IT等领域的早期与成长期公司。

可以说,如今“药明系”的身影,遍布了全系医疗健康产业。“药明系”因为强大的投资能力,也被业界称为“猎药人”。

悄悄做起LP

药明系的野心并不止于此,不仅是超级VC,还悄悄做起了LP。

天眼查显示,药明康德曾经投资了纽尔利控股和晨壹投资。

其中,无锡药明康德一期投资企业(有限合伙)对纽尔利控股的持股比例达10%。

据悉,纽尔利控股由两位创始合伙人邓爽、林向红在2020年设立,汇聚了相关产业的一流资源和长期资本,打造市场上目前唯一拥有母基金、直接投资、私募股权二手份额投资三项能力互联互通、境内人民币与境外美元双轮驱动的投资机构。

2021年3月,药明康德发布一则公告,宣布参与设立一支医疗产业并购基金,合作方是刘晓丹。刘晓丹是前华泰联合证券董事长,在2019年成立晨壹投资。

根据药明康德公告,该产业并购基金的目标很明确:拟以大中华地区医疗产业结构性成长机遇为导向,致力于对医疗健康领域的中后期标的进行产业投资。

两个月后,苏州药明汇英一期产业投资基金合伙企业(有限合伙)成立,执行事务合伙人为苏州群英投资管理合伙企业(有限合伙),注册资本1.01亿元人民币。

股权穿透显示,该公司由苏州群英投资管理合伙企业(有限合伙)、苏州药明汇聚私募基金管理有限公司共同持股,二者皆为药明康德关联公司。

在药明康德身上,投资带来的收益由财报便可窥见。

药明康德2023年半年报显示,公司归母净利润为21.68亿元,上半年投资收益达到4.08亿元,占总收入近二成。根据中报,药明康德本期投资收益及公允价值变动分别实现收入4.08亿元以及2.22亿元,主要是因为其投资的已上市公司标的市场价值上涨。

评论