文|侃科技

吴晓波在《激荡三十年》的开篇这样写道:这本书的「激荡」故事从1978年写起。

而对于中国的汽车产业来说,1978年也是一个值得铭记的特殊年份。闭门造车近30余年的中国汽车工业,在这一年向全球汽车企业发出邀请,希望它们能够来考察中国市场。

不久后,时任美国通用汽车公司董事长的汤姆斯·墨菲就率队来华。虽然当时与通用的谈判无果,但汤姆斯·墨菲留下的joint venture(合资经营)理念,却在几年后摆上了总设计师的案头。

1982年,合资经营被允许落地到轿车领域,两年后中国第一家中外合资车企北京吉普正式开张营业,开创了中国汽车对外开放合作的先河。同年11月,中国第一家轿车合资企业上海大众正式成立。

进入90年代,中国汽车工业迎来新一轮的合资爆发期,二汽与法国雪铁龙成立神龙汽车、广州与法国标致汽车达成协议、大众汽车的第二家合资公司一汽-大众成立、日系车企在中国最大的合资企业江西五十铃汽车公司在江西南昌成立和海峡两岸最大的汽车生产合资企业东南(福建)汽车工业有限公司成立。

合资企业带领着中国汽车工业技术、车型产品、设计、质量工业等方面都有了质的飞跃,更让中国汽车工业开始与世界接轨。

2001-2008年,我国汽车产销平均每年跨越百万辆台阶,2009年取代美国成为第一大汽车销售国,同时取代日本成为第一大汽车生产国,但销量主要贡献来源是一汽大众、上汽大众、上汽通用等合资品牌。

历史转折发生在2009年,《汽车产业调整振兴规划》出台,自主品牌迎来史无前例的发展契机。

2010年,东风日产和上汽通用五菱先后发布了「启辰」和「宝骏」,拉开中国汽车市场合资自主品牌的序幕。

另一个被拉开的序幕,是同年试点的新能源汽车补贴方案。但合资品牌在电动化兴起伊始保持观望态度,一直到2016年,主流合资车企每年纳入《节能与新能源汽车示范推广应用工程推荐车型目录》的车型都屈指可数。

2018年至今,伴随汽车合资股比放开,合资品牌的新能源车型得以登场,与此同时,此前高调的合资自主品牌逐步退出历史舞台。

但问题是,吃尽40年市场红利的合资车,还能不能继续留在牌桌?

加速出清

自2018年开始,受购置税优惠退坡、排放标准升级、缺芯、疫情等影响,我国汽车销量出现波动性下滑,到2022年已经下降了6.45%。

虽然总量下滑,但在这个过程中,受电气化、智能化影响,国内结构出现了明显的「自主强、合资弱」趋势。

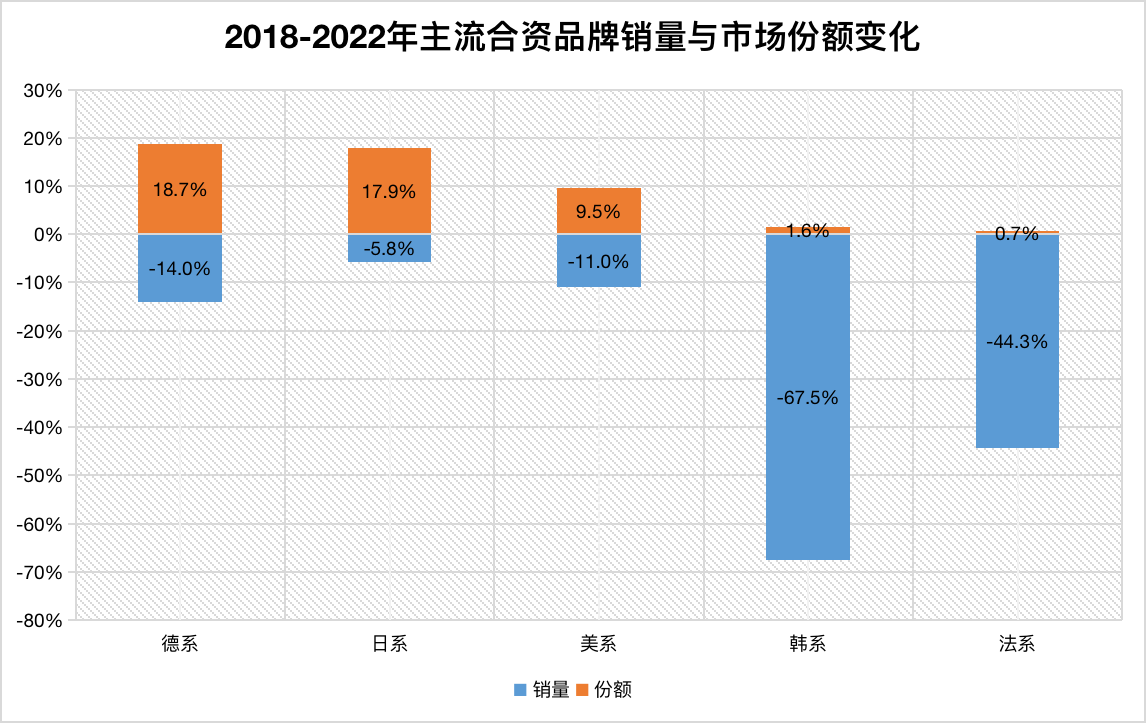

从销量上看,2022年主流合资品牌销量相比2018年下降17.4%为1131万辆,严重跑输行业,市场份额为48.7%。

其中,韩系品牌和法系品牌销量降幅最高,分别为67.5%和44.3%,对应市场份额仅为1.6%和0.7%。相比2019年,跑输行业的车企中合资品牌占比70%,剩下30%为弱势自主品牌。

而造成上述现象的原因,有两个:旧车型竞争力下降,新车型数量骤减。

以降幅最高的韩系品牌为例,2019-2022年,起亚和北京现代分别减量24.1万台和56万台。除经销商网络退网导致品牌力受损的原因外,车型竞争力不足同样是销量疲软的主要原因。

北京现代在2002年成立之后,品牌经过十余年的缓慢爬升,销量在2013年首次突破了百万辆,并在2016年达到114万辆的销量高点,位列国内乘用车销量榜第四。

但从2017年开始品牌销量一蹶不振,当年销量大幅下滑31%,年销量一路下滑至2022年的25万辆,回到了2007年的水平。

而北京现代从巅峰跌落谷底,与其产品力走弱直接相关。

北京现代自建立之初,始终主打高性价比战略,车型集中在中低端产品。以2008款悦动为例,其起售价在10万元左右,较同级竞品卡罗拉低了近4 万。经济型车的定位帮助现代在中国乘用车市场规模扩张的阶段取得了亮眼的表现。

但现代的车型在技术上缺乏领先优势,尤其受到自主品牌产品力崛起的冲击。

比如长安逸动2016款1.6L和北京现代悦动2017款1.6L两款车型,前者在在售价更低的同时,无论在动力、车身大小、轴距等方面都已优于悦动,在配置上,逸动还标配了卫星导航系统、发动机启停技术等功能。

性价比优势的消失,以及品牌长期以来缺失高端产品线,致使北京现代的市场竞争力开始急剧下滑。

而在新车型数量上,起亚仅在2020和2021年推出了凯酷和嘉华两款车型,且两年内未出改款,现代则仅推出了起售价17万元的MPV库斯途,缺乏市场竞争力。

旧车型竞争力走弱、新车型数量骤减,直接导致经销商盈利空间收窄甚至大量退网。

2013年,北京现代引入新胜达国产化车型后,品牌进口经销商的销量大幅缩减,并出现严重亏损。2016年经销商与品牌沟通未果导致大量退网,品牌影响力遭受负面冲击。

而进口经销商的退出仅是导火索,在销量连续下滑的影响下,北京现代的经销商网络同样快速萎缩。

据青年报报道,因部分车型产品力不足,且品牌方的优惠政策较弱部分北京现代的4S店面临着亏本售车的压力。经销商盈利空间的压缩,再次导致2020-2021年间大量退网。

并且,经销商退网在存量竞争阶段,已然不是北京现代一家的问题。

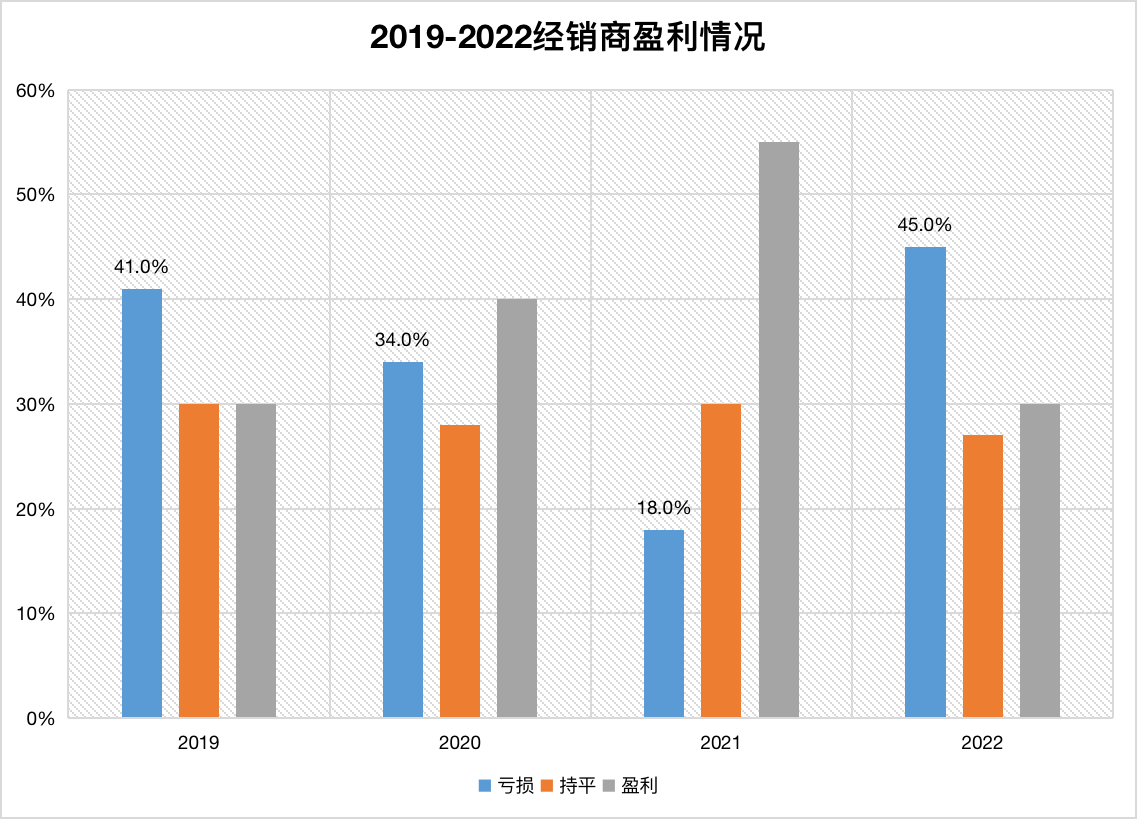

根据中国汽车流通协会发布的《2022年全国汽车经销商生存状况调查报告》(调查对象以乘用车授权经销商为主),2022年仅有29.7%的经销商实现盈利,较上年进一步缩窄。品牌经销商的退网率同样居高不下,2022年北京现代、别克、东风标致、斯柯达等合资品牌的合计退网率高达57%。

对于经销商而言,选择经营品牌的决定因素在于盈利空间和未来产品的竞争力,但合资品牌的这两项都不怎么明朗。

最近两年,广汽菲克申请破产,三菱彻底退出中国市场,留下的合资品牌日子也很难过,2022年长安福特销量下滑17.61%,长安马自达的销量则更为惨淡,去年仅卖出10.7万辆,同比减少41.2%,平均月销量不到9000辆。

从巅峰到谷底,合资品牌自己不争气是事实,但也不能否认新能源的推波助澜。

替代效应

毫无疑问,新能源车正在加速替代传统燃油车。

今年3月,北上广深等特大城市的新能源渗透率已经达到34%,去年11月更是高达46%。低线城市及乡县市场与特大城市虽有10-20%的差距,但也呈加速趋势。

而且,随着忠诚度提升,增换购市场也呈现明显流向新能源的态势。

更重要的是,在新能源时代,燃油车份额更多被自主品牌的电动车抢走,而合资车企则是奋力追赶。

2018-2022年,自主品牌市场份额从42.2%上升至50.5%。尤其,2022年自主和新势力在新能源占比更是达到了80%。

相比之下,合资、外资新能源车虽然销量上升,但并未跑赢行业,市占率呈现下滑趋势,从25%降至20%。

而导致上述结果的原因,只要将合资车销量滑坡的原因反过来就行:自主品牌新品节奏快以及产品力、性价比突出。

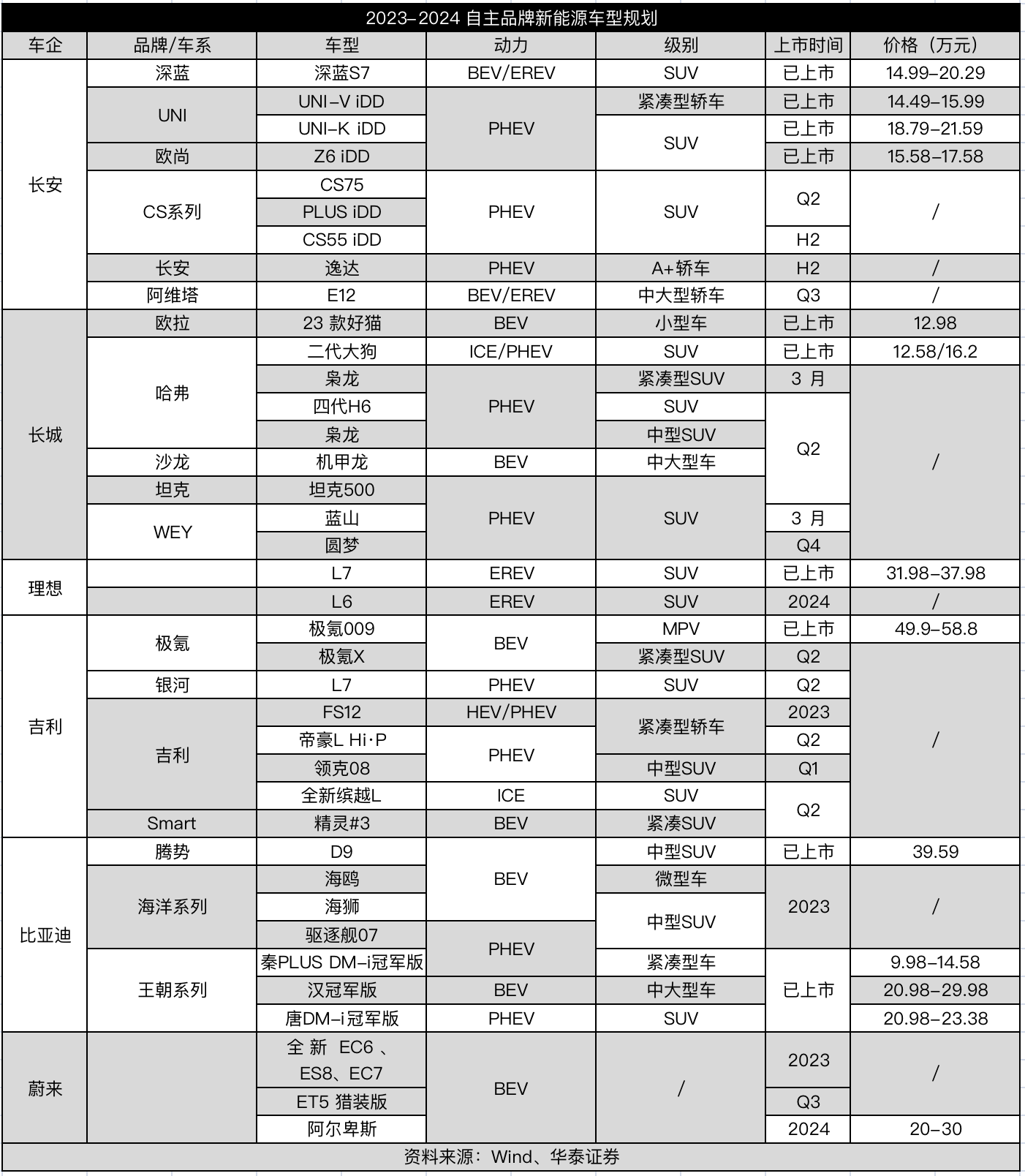

华泰证券做过一个统计,2023年大众、本田、丰田三大合资品牌,合计只有9款新车型推出,而6个自主品牌在2023-2024年则有40款新车,节奏快的不是一星半点。

狂推新品的同时,自主品牌也紧握曾经合资车的王牌——产品力、性价比突出。

以比亚迪为例,2021年推出的秦PLUS DM-i以及纯电版本,起售价仅为11.38/14.18万元,高性价比迅速赢得消费者青睐,两款车型累计贡献了17万增量。同年8月,比亚迪推出了基于e 3.0平台打造的首款车型海豚,在2022年获得近3万辆销售。

埃安、哪吒、零跑三家新势力同样在2021、2022年推出了多款10-20万元的平价新能源车型,包括Aion Y、哪吒U/V、零跑T03/C11等。

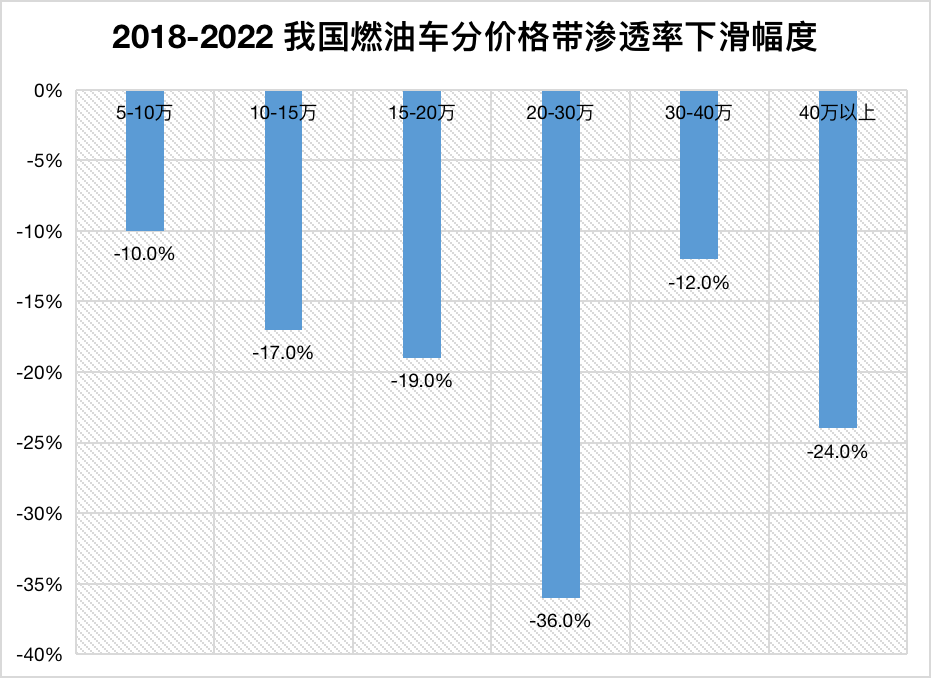

自主品牌的不断进攻换来的是燃油车渗透率的持续下滑,尤以20-30万价格带严重。

至于为什么是20-30万价格带?这与各家车企的车型供给策略相关。

2019-2022年,蔚来、理想、小鹏、特斯拉、华为(赛力斯)等车企,其主销车型价格大多分布在20万以上。而以通用五菱为主的自主品牌则押注10万以下车型,导致新能源车价格带分布呈现哑铃型。

但事实上,10-20万价格带是汽车的主销市场,且仍被燃油车占据。今年1月的汽车销量榜单上,前5名皆为合资品牌燃油车,销量前20中仅有2款新能源车型。

另一组数据也能说明问题,2018-2022年10-30万元价格段燃油车份额不降反增,由53%涨到了67%。

所以接下来的两年,10-20万元价格带中新能源车渗透率留有空白,打造爆款车型的空间较大。

而其主战场将会是下沉市场,理由也比较明显:

1低线城市用户购车的更在意性价比;

2低线城市消费者对前沿技术配置和搭载要求相对较低;

3居民出行半径较短,下沉市场用户对续航里程的焦虑稍低。

未来5年,中国新能源乘用车的增长结构将发生较大变化:理论上,新能源车(包括纯电和混动)在10-20万的主流市场可以完全替代燃油车,具体比例取决于车企产品力,尤其是纯电车型在残值率提高、电池等原材料成本下降通道过程中,性价比尤为重要。

尾声

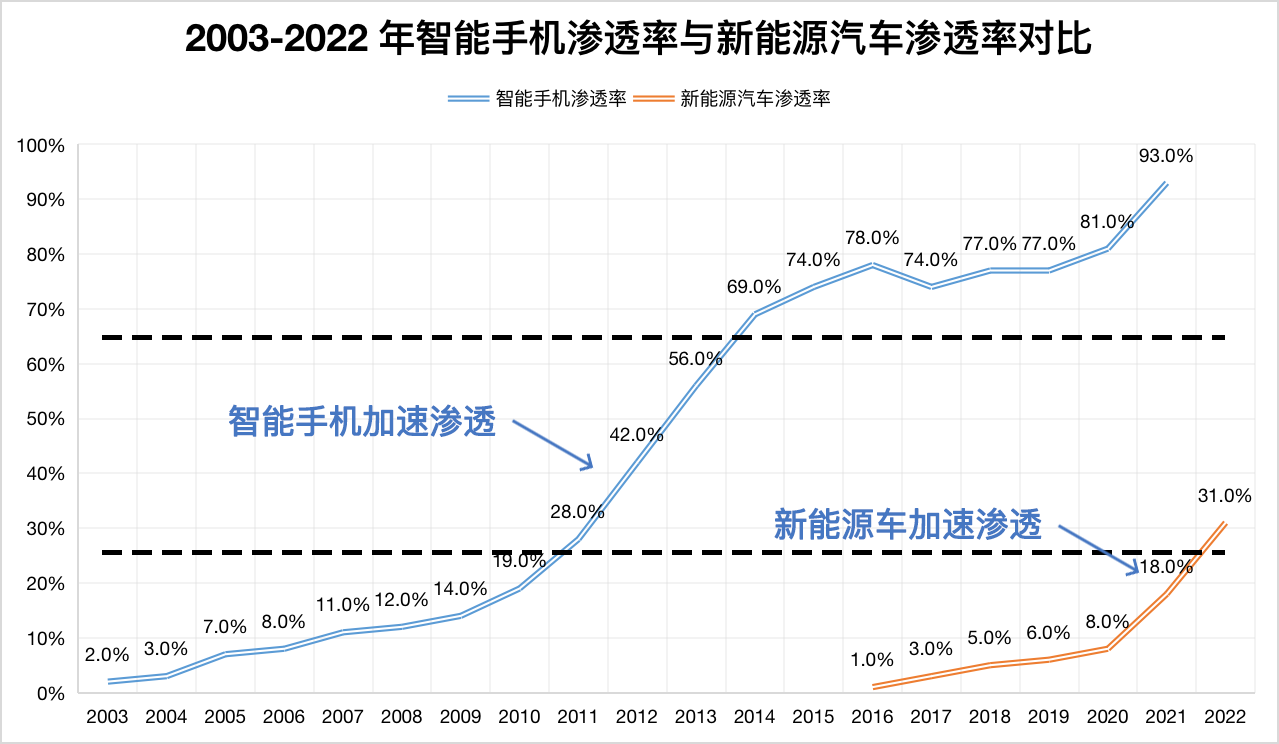

如果参考手机市场的替代路径,就会发现新能源渗透趋势与智能手机的渗透路径十分相似。

往后看,一方面在市场价格战、产品同质化较严重、市场需求边际模糊下,电车内部格局会加速尾部市场出清,强者更强,突显马太效应;

另一方面电车与燃油车在用户体验感存在根本性差异,在新能源车供给侧、需求侧、政策侧三端齐发力下,电车或将进一步加快油车的淘汰速度。

而在这个过程中,合资光环退去、自主品牌崛起,几乎是大势所趋。这不仅是销量的表现,也有自主品牌在整个汽车产业链上的积累和爆发。

例如电动化里最重要的三电技术(动力电池、驱动电机、电控系统),宁德时代、弗迪动力、华为等一批技术导向的企业做到了世界领先;

在智能化上,涌现出一批车企和科技公司,紧咬特斯拉,但把德系和日系都甩在了身后;

在商业运营上,蔚来等国产车在汽车体验场景开拓及社群打造方面整体领先,新势力发扬了特斯拉的直营模式,打破传统车企的渠道优势。

更重要的,中国不遗余力的培育新能源车市场,也是汽车供应链从服务合资到独立自主的过程。

2012年全球汽车零部件供应商百强,中国仅有中信戴卡一家跻身,到2022年入围企业已增长至10家。汽车供应链的发展奠定了中国汽车产业发展基础,并在后续的发展中体现出强大的韧劲和内生发展动力。

参考资料

[1] 颠覆与突破:油电平价点燃汽车出海潮,华泰证券

[2] 汽车行业深度:电动化、智能化自主领先,新发展阶段下合资汽车品牌挑战重重,德邦证券

[3] 乘用车销量系列报告1:复盘二十年风雨征程,自主车企大浪淘沙,华福证券

[4] 1980-2009:合资开启,中外汽车合作共生,新京报

评论