界面新闻记者|马悦然

今年上半年,光伏制造业增速仍保持在较高水平;国内光伏新增装机已基本与去年全年相当。

7月20日,中国光伏行业协会名誉理事长王勃华在光伏行业2023年上半年发展回顾与下半年形势展望研讨会上表示,光伏成为今年上半年国民经济中毫无疑问的亮点之一。

从制造端看,多晶硅、硅片、电池、组件上半年产量同比增速均在60%以上。其中,多晶硅产量超过60万吨,同比增长超过65%;硅片产量超过250 GW,同比增长超过63%;电池片产量超过220 GW,同比增长超过62%;组件产量超过200 GW,同比增长超过60%。

王勃华称,上述四个环节的上半年产量,已经超过2021年全年,占去年全年的65%以上。

7月19日晚,国家能源局最新公布的数据显示,上半年光伏新增装机78.42 GW,同比增长154%,已基本与去年全年数据相当,占新增电源总装机的56%。

国家能源局新能源和可再生能源司新能源处处长邢翼腾表示,截至6月底,光伏累计装机约4.7亿千瓦,已经成为国内装机规模第二大的电源,仅次于煤电。

产业链价格下降,需求将续创新高

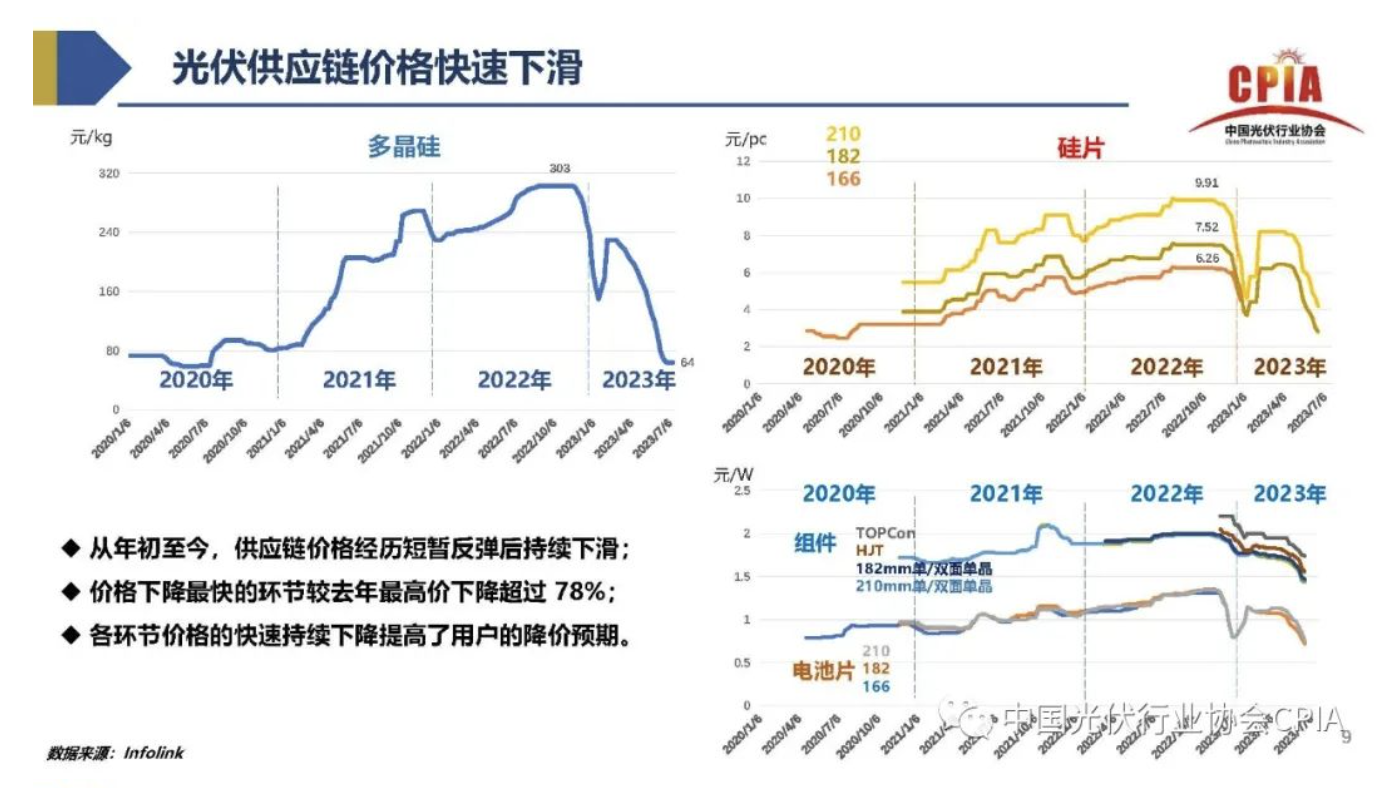

“如果说,去年行业热词是‘涨价’,那今年上半年的热词之一就是‘降价’。”王勃华称,上半年光伏供应链在经历短暂反弹后,整体呈现持续下滑的态势。

其中,价格下降最快环节的硅料,相比去年最高价下降幅度超过了78%,这提高了用户的降价预期。最新7月华润集采开标的情况中,投标的组件均价降至1.3元/瓦左右。

王勃华还指出,今年行业最突出的特点之一是N型产业化的进程全面加速,主打产品正在全面向N型转化。2000年,上海SNEC光伏大会上发布的N型组件只占7.4%,2021年占比超六成,今年占比超过了九成。

王勃华还提及了另一个技术钙钛矿电池的发展热度。上半年美国国家可再生能源实验室(NREL)效率表单更新了八次,其中四次为钙钵矿/钙钵矿叠层电池。七国集团还专门把推进钙钛矿技术写进了联合声明,美国、日本等国也有相应具体的政策举措。

“从这些国家和地区的钙钛矿发展热度看,不排除他们有换道超车的可能性。”王勃华认为。

今年,全球高温天气频繁出现,海平面上升速度加快,更加凸显了发展可再生能源的必要性。王勃华称,从世界范围内,光伏发电的渗透率还存在着非常大的提升空间,目前全球的光伏平均渗透率只有4.54%,以国际能源署(IEA)数据为标准,距离2050年的60%还相差很远。

提高可再生能源发电的渗透率,需要依靠装机。国际能源署在2022年基于净零碳情境(NZE)上调了对未来装机量的预测,将2050年全球光伏装机量预测提升至15468 GW,调升幅度约7%。

在全球各国看好光伏发展的预期下,彭博新能源财经光伏分析师谭佑儒在会上预计,今年全球光伏市场需求将继续创历史新高。

彭博新能源财经预计,2023年全球光伏新增装机容量将达346 GW,同比增幅约37%。该数据与中国光伏协会预测相当。

该机构同时预测,在中等情景下,2030年全球光伏累计装机将达到5.3 TW。

中国光伏行业协会的最新数据显示,将今年全球光伏新增装机预测由280-330 GW上调至305-350 GW,将今年中国光伏新增装机预测由95-120 GW上调至120-140 GW,同比增幅将超六成。

王勃华表示,受消纳、电力市场化交易、源网建设进度等不确定性因素影响,未来市场将更加难以预测。

出口延续增势,同时面临挑战

在出口端,国内光伏产业延续了良好的发展势头。

“光伏已经被列为外贸出口的‘新三样’之一了。”王勃华表示。根据光伏行业协会数据,今年上半年,中国光伏产品(硅片、电池片、组件)出口总额初步测算超过290亿美元(约合2078亿元人民币),同比增长约13%。

从出口产品结构看,硅片和电池片的出口量增速明显,硅片出口以东南亚地区为主,电池片出口主要在亚洲地区。因此,上半年硅片、电池片出口占比有所增加,组件出口占比有所降低。这主要因为随着企业海外布局的提升,对电池片和硅片的需求有所提升。

从出口区域看,对欧洲的出口量最大,亚洲出口品种类型最全,非洲增长速度最快。

光伏协会表示,欧洲市场尤其是户用市场安装程序申请较为复杂,且已经出现安装工人短缺的现象,尽管在简化相关手续,但受到用工、土地、电网消纳等问题的制约,加之分销商库存水平较高,出口增速有可能放缓。此外,非洲市场的装机速度小于组件的出口速度,未来难以维持高比例增速。

商务部贸易救济调查局调查副专员王振富在会上表示,今年上半年中国光伏产品出口增幅依旧保持较高水平,按照往年情况,下半年将优于上半年表现,全年增速可期。

王振富称,中国的光伏产业链和供应能力相对完善,企业有技术与市场同步发展的竞争优势。未来几年,国际市场需求高速增长,也必然会带来中国光伏出口的增长,这将对中国外贸形成更强有力的支撑。但看到全球机遇的同时,不能忽视外部挑战。

王振富表示,行业所面临的外部主要和风险挑战有以下三方面,一是传统的贸易救济措施以及关税壁垒风险仍然存在;二是国外的产业竞争和供应链安全的风险在加大,美国、欧盟、印度等主要海外光伏市场积极部署制造业本地化政策,加大对本国产业的补贴和支持;三是人权、绿色等新型贸易壁垒在加重。

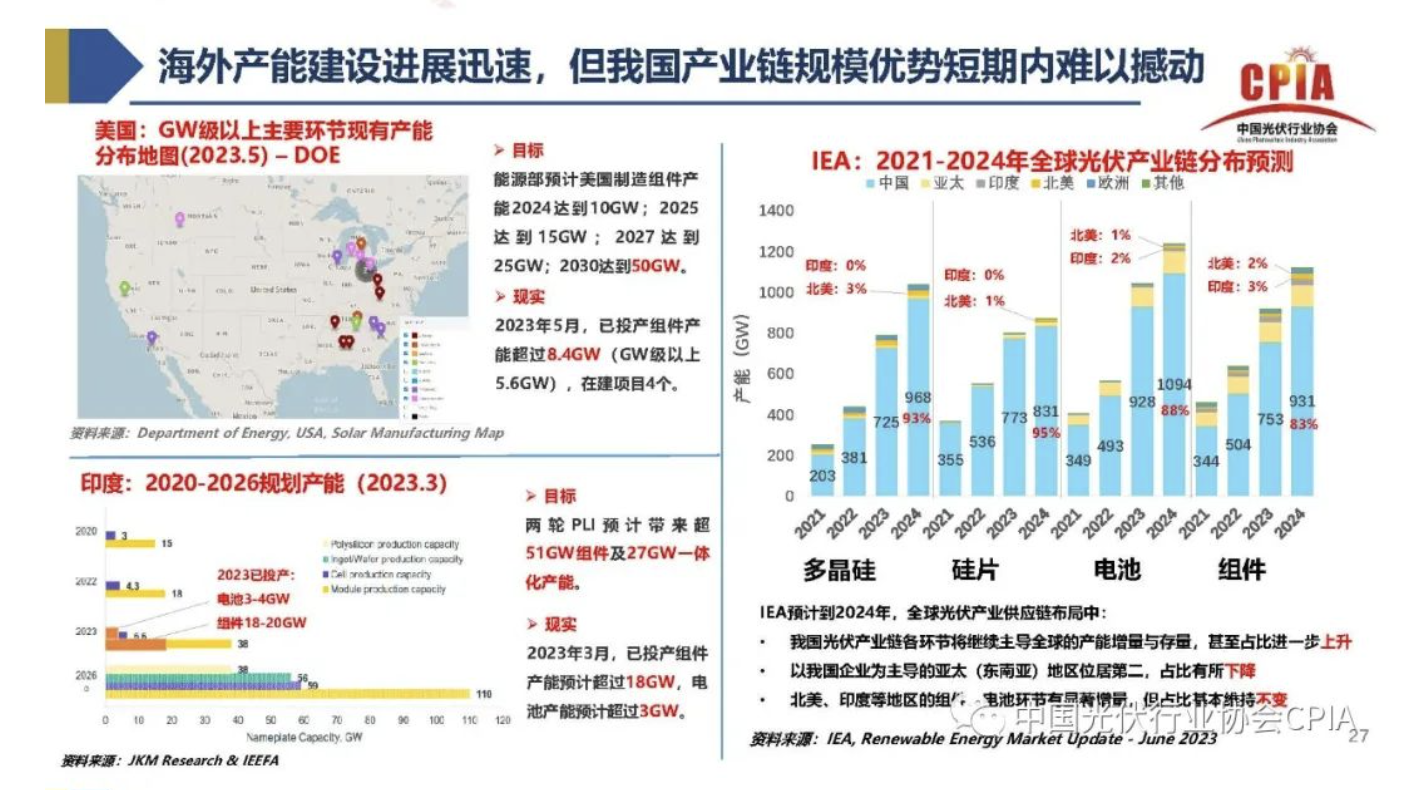

王勃华在发言中也着重强调了海外市场。目前,中国六成以上的产品销往海外。随着国际局势的变动,制造端的国际竞争正在明显加剧,全球光伏产业格局加速重构。

王勃华称,自2021年底距今,海外光伏产业发展速度快,具体投资在逐步落实,需要引起中国业内的高度重视。

在此背景下,王振富分析称,宏观层面上,中国坚持对外开放,积极推进国际经贸合作,陆续出台一系列稳外贸政策措施,综合效应正在持续显现。

微观层面看,面对复杂严峻的外部环境,王振富建议企业要及时掌握国际经贸政策的变化,降低贸易壁垒和国际贸易不利规则的影响,做好投资和生产的中长期规划。此外,业界要把握好行业发展趋势,引导好产业生态等。

中国在产业制造成本等方面仍保持着一定的优势。谭佑儒称,过去十年,由于效率提升及设备进步,光伏制造成本大幅下滑,但所需要的投资依然不菲,特别是在美国和欧洲。在美国和欧洲建立光伏供应链,从多晶硅到组件的垂直一体化产能,每GW成本将超过5亿美元,这比在中国建设的成本高三倍以上。

谭佑儒表示,考虑到实际运营支出等,发展独立于中国光伏供应链外的整体配套产能,投资将非常昂贵。

“从IEA分析看,短期内仍难以撼动中国光伏在世界上的主导地位。”王勃华表示。

IEA同时预测,到2027年,欧洲、印度等地光伏产能提升后,中国光伏产能在全球的占比可能下降5%,产量占比可能下降15%。

此外,光伏出口贸易竞争的链条在加长。除了制造端的四个环节外,辅材、辅料端也可能面临同样的困境,给中国光伏业带来新的挑战。

评论