文 | 价值星球Planet 归去来

编辑 | 唐飞

预制菜领域又迎来新巨头。

日前,有媒体报道称,国际糖果巨头玛氏(Mars)已签署协议,收购一家总部位于美国加利福尼亚州的预制菜企业Kevin's Natural Foods(以下简称“Kevin's”),计划将其作为为玛氏食品与营养业务下一个独立业务来运营,该项收购预估在今年Q3完成。

资料显示,成立于2019年的Kevin's主营业务为预制菜,旗下预制菜包括各类鸡肉、牛肉主菜,以及意面、各类调味品等,并以不含精制糖、麸质、激素和抗生素等健康理念为产品卖点。有知情人士透露,玛氏此次的收购,后续市场将主要放在美国,但不排除未来也会在中国预制菜市场上发力。

事实上,这已经不是玛氏首次入局预制菜。据相关媒体报道,玛氏的食品与营养部门旗下已拥有印度预制菜品牌Tasty Bite。目前在玛氏的官方公众号内,玛氏已以将Tasty Bite称为天然素食品牌。

结合玛氏收购企业的特点来看,除看重企业的高增长潜力外,更多的看重该企业所处赛道未来长期的增长空间。同时,Kevin's和Tasty Bite两个企业相似点在于,均是主打健康、营养型预制菜。从中不难看出,未来玛氏想要押宝预制菜的方向。

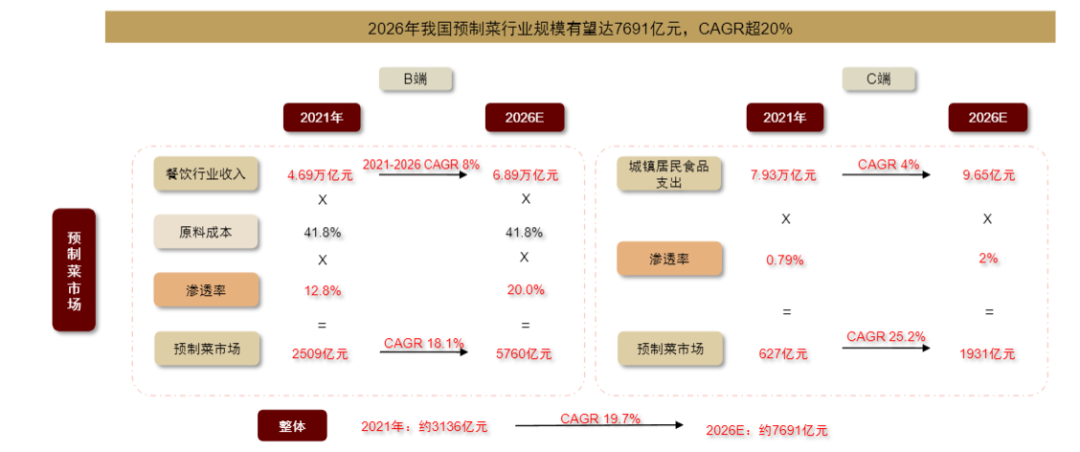

按照中金公司的预测,2021年到2026年我国预制菜市场将以年复合增长率19.7%的速度稳定增长,2026年市场规模或将达到7691亿元。在庞大的市场规模下,在中国已有诸多布局的玛氏是否会考虑将预制菜引入中国,又是否能在中国市场上淘金呢?

图源:中金公司

美国预制菜胜在标准化程度高

Kevin's负责人曾在相关报道中透露,早在其成立的第一个季度内,销售额就已达到450万美元(约合人民币3220万元)。玛氏方面也透露,自Kevin's成立以来,一直保持两位数的增长,目前零售网点已包括17000多个。基于此,玛氏对Kevin's的估值接近8亿美元(约合人民币58亿元)。

除Kevin's外,美国另一预制菜巨头Sysco成长也极其迅速。

成立于1969年的Sysco,当年销售额就突破1.15亿美元,第二年在纽交所顺利上市。此后几十年的时间里面,公司通过研发更多预制菜菜品、搭建更为完善的销售网络、冷链建设等措施已成为全球最大的食品分销商,2020年Sysco在美国预制菜的市场份额已达到16%。

Kevin's和Sysco保持高增长的背后,本质上离不开美国预制菜行业产业链的高度标准化。

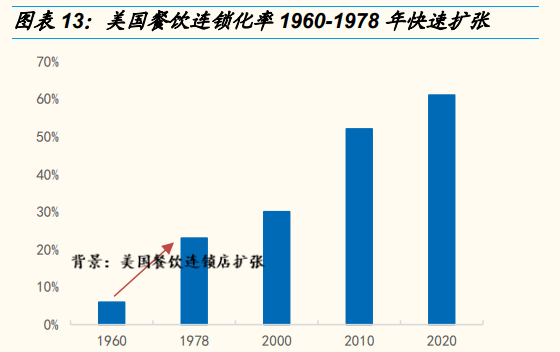

从下游需求侧来看,自20世纪50年代肯德基、汉堡王等连锁快餐店成为主流模式后,美国餐饮行业的连锁化率不断提升,这也成了美国预制菜发展的助推器。

图源:国海证券

首先,因餐饮行业为典型的人力资源密集型行业,从前厅的收银、服务员,到后厨的配菜、厨师等等,对人力的要求都很高。但值得注意的是,据美国劳工统计局数据显示,美国人在2010年至2020年间工资上涨27%,平均年薪从44410美元上涨到56310美元。显然,在不断上涨的人力成本面前,预制菜能更好的帮企业降低成本。

其次,连锁化率提升在倒逼企业食材标准化的同时,也要求企业必须要接入更为完整的供应链体系,这就让预制菜企业有了更大的发挥空间,在与相关企业的合作过程中也锤炼出更为完善的服务体系。

最后,相较于其他国家,美国相关机构对餐饮业的监管可谓是非常严格。此前曾在美国华盛顿州开过中餐馆的老板林杨告诉我们,美国当地相关机构对当地餐厅在检查时,从食材准备到储藏,从店内后厨到前厅卫生,从垃圾收集到后续处理等全部都要检查。

比如,此前因自己餐厅使用一个有小裂缝的鸡蛋,就被处以200美元的罚款。并且每次检查后,他们还会进行打分。分数过低的话,即使相关媒体不曝光的话,当地相关机构也会要求餐厅歇业整顿。面对上述难题,使用预制菜无疑是美国连锁餐饮企业降本增效的一大方式。

除B端需求增加外,C端对预制菜的需求也在提升。

一方面,美国居民饮食习惯相对单一,比萨、汉堡、炸鸡为代表的快餐占据主导。因这些快餐二次加工较为便捷,标准程度相对较高。同时,据美国人口普查局数据显示,美国“一人之家”的占比已从1970年的18%提升至2022年的29%。一人户家庭增多,也在一定程度上助推家庭对这些冷冻快餐的需求量。

另一方面,预制菜的价格优势也是更多人开始选择的重要原因。

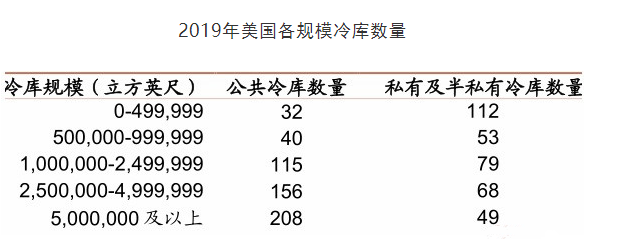

有需求自然意味着有市场,为争夺市场份额,企业自然愿意持续投入。以预制菜发展颇为关键的环节冷链为例,冷冻机于1920年发明,二战后实现逐步实现商业化,带动了1940年以来美国预制菜前十年超过35%的复合增速。

图源:USDA

中国预制菜“冰火两重天”

和美国相同的是,国内预制菜发展也在提速。

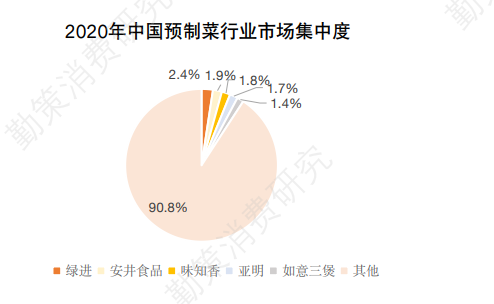

一方面,目前预制菜龙头企业收入已来到百亿级别。以业内龙头企业安井食品为例,其在2020年的市场份额不到2%,但企业总营收为121.83亿元。

图源:德勤消费研究

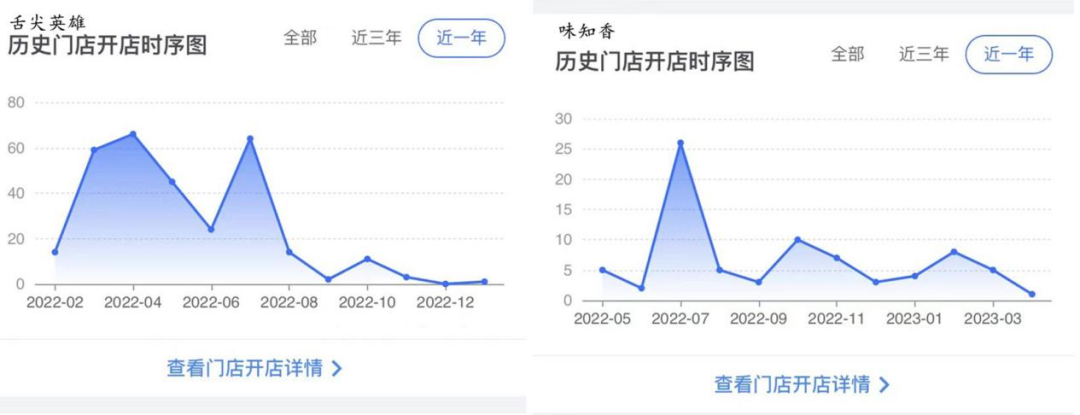

另一方面,部分中小企业开始出清。行业内叮叮袋和烹烹袋停产、舌尖英雄和味知香闭店等消息传出后都引发了广泛关注。但仍有其他在持续布局预制菜,比如叮咚买菜成立预制菜研发团队、安井食品成立安井小厨预制菜事业部、美团上线预制菜外卖专区,来伊份、千味央厨成立预制品牌,甚至就连顺丰、格兰仕、格力等其他行业企业也纷纷跨界进入到预制菜市场。

可以说,当前国内预制菜呈现出“冰火两重天”境地。

图源:窄门餐饮小程序

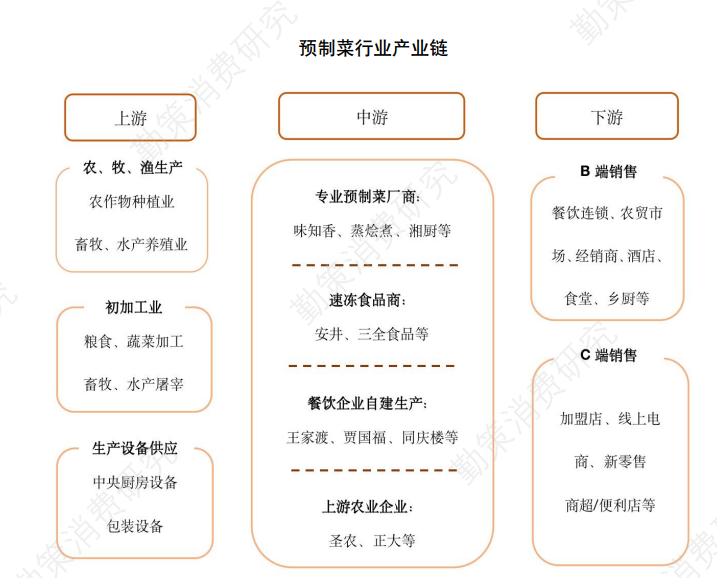

从产业链的角度来看,就不难解释当前我国预制菜产业呈现出上述格局的原因。在产业上游,目前我国农产品具有较高的分散性、季节性、价格波动性。

图源:德勤消费研究

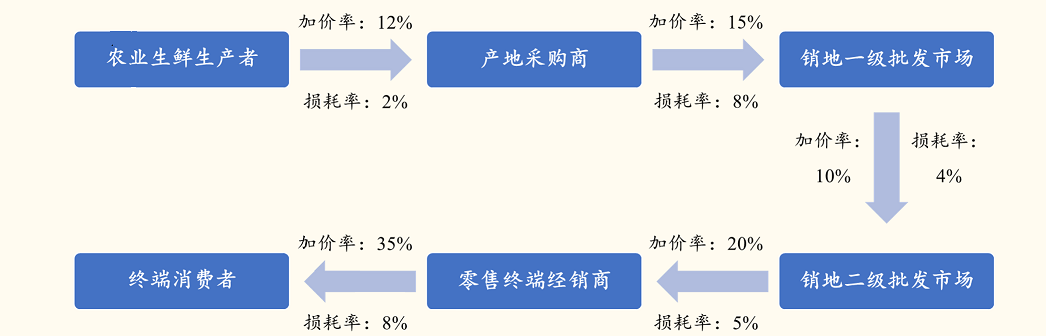

以预制菜食材中使用最多的生姜为例,今年1-4月份国内生姜价格持续上涨,带泥生姜地头收购价从1.6元/斤上涨到4.1元/斤。4月中这一价格更是飙升到6.7元/斤,创下近11年新高。

图源:国金证券

此前味知香曾提到过,原材料成本占到预制菜总成本的91%。核心原材料价格上涨,让企业不得不进行加价。

压力之下,中游预制菜企业也面临两个现实难题。一是如何持续推出新品以及将新品打爆。和美国餐饮相对单一化不同的是,我国餐饮文化呈现出典型的地域性特征。比如说,福建、广东地区口味相对清淡,贵州、湖南、四川口味偏辣。而且即使在同一个省份,因所处城市不同,口味偏好也有所差异。

这一问题传递到预制菜企业身上就演变成研发难题,后续到底是要开发出符合区域口感的区域产品,还是推出类似于酸菜鱼、狮子头等大单品走全国市场是摆在很多企业面前的难题。

第二个难题是如何解决产品同质化问题。某家食品研发人员杜帅告诉价值星球,食品行业几乎没有门槛,唯一能够凸显出产品口感差异化的地方,在工艺和香料配比。

如杜帅所言,预制菜企业菜品同质化的问题尤为突出。一旦某款预制菜在市场销售火爆,根据食品上的添加剂和原料,其他企业很快能推出类似单品,并迅速投向市场。

在产业下游,据亿欧数据,中国预制菜市场的B、C端市场份额占比是8:2。但因目前我国餐饮行业CR5市占率为2%,市场集中度偏低。相对分散的市场也意味着预制菜企业拓展B端客户难度增加。

图源:国联证券

四川省成都市某家餐饮店的老板朱莉告诉价值星球,预制菜的确是可以帮助餐饮企业降低人工成本。但问题是,当前消费者对预制菜的接受程度并不高。又加之今年餐饮行业竞争激烈,若餐饮门店无法打出口感差异化,全部使用标准预制菜,很难产生持续性的复购。

为完成更多B端客户新增,预制菜企业只能不断压低产品报价。这在蚕食预制菜企业利润的同时,也增加了食品安全问题的隐患。

玛氏如何布局预制菜?

压力之下,行业自然需要寻找新产品、新渠道、新方式进行变革。

从产品端来看,主打健康、营养的预制菜,不管是在B端还是在C端均有着较高的市场需求,而“健康饮食”甚至可以说是后续行业发展的方向。

以邻国日本为例,目前日本不少企业已推出针对老人、儿童、孕期或哺乳期女性、运动员等特殊人群的预制菜,提供减糖、控盐、控蛋白等个性选择。

在我国,随着消费者健康意识不断提高,其对高盐高糖食品和部分食品添加剂已异常敏感。因此,若能围绕消费者需求减少盐、糖等调味品和其他食品添加剂的使用,开发以“健康”为卖点的预制食品将有望获得更多消费者青睐。

而此次玛氏收购的Kevin's,此前也一直围绕着健康为概念进行产品线的布局。加上玛氏在中国市场本土化运营多年,渠道建设也相对完善。旗下的德芙、士力架等产品具有较高的品牌知名度,甚至在下沉市场的乡镇级别商超中也能看到这些产品的身影。若玛氏能将产品能力和渠道能力进行全方位整合,就有机会在中国市场上获得一定份额。

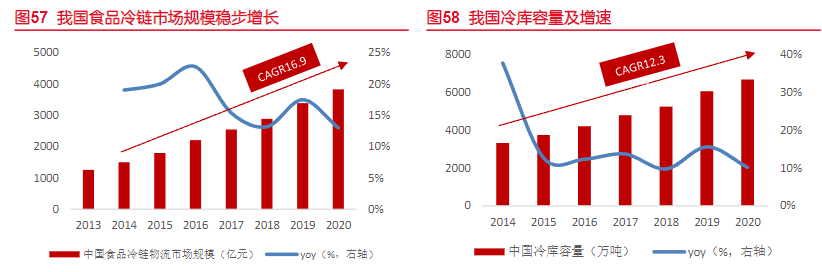

不过,主打健康营养预的制菜需依托较高的冷链能力支持。但当前我国冷链建设的不完善,有可能会影响到玛氏的发展。

图源:东海证券

一个典型的案例就是,因冷链能力不足,预制菜相关企业为减少产品损耗,只能通过添加以苯甲酸、山梨酸、脱氢乙酸为代表的防腐剂和以焦亚硫酸钠为代表的还原剂,来延长预制菜的保质期和增加新鲜程度。

因此,未来玛氏想要做好在中国市场上做好预制菜的话,核心还是要所谓完善自身的冷链能力建设。

有数据报告显示,2021年消费者购买预制菜最主要目的是节约时间(71.9%),其占比远超美味(36.9%)、不喜欢做饭(30.4%)、健康(26.6%)、不会做饭(24.9%)等其他购买目的。然而到了2022年,中国预制菜消费者认为,预制菜行业首先需要改变的问题就是产品的口味和新鲜程度(61.8%)。

我们大胆畅想,玛氏加码预制菜,有可能成为那条搅动市场的“鲶鱼”,尤其是在其进入中国市场后更有望加速整个行业的发展进程。

评论