文|化妆品报 李硕

欧特欧国际咨询公司提供给《化妆品报》的数据显示,2022年7月-2023年6月,在包括淘宝、天猫、京东、抖音、快手等在内的线上渠道,面膜品类总零售额为401.8亿元,同比增加4.5%,零售量为6.7亿件,成交均价59.1元。

与上年同期相比,线上面膜市场整体回暖,但呈现“以价换量”态势,成交均价降幅约20元。回溯至2021年5月-2022年4月,该周期内线上面膜品类总零售额为358亿元,零售量4.45亿件,但成交均价尚为80元。

01 韩系面膜退潮,市场格局生变

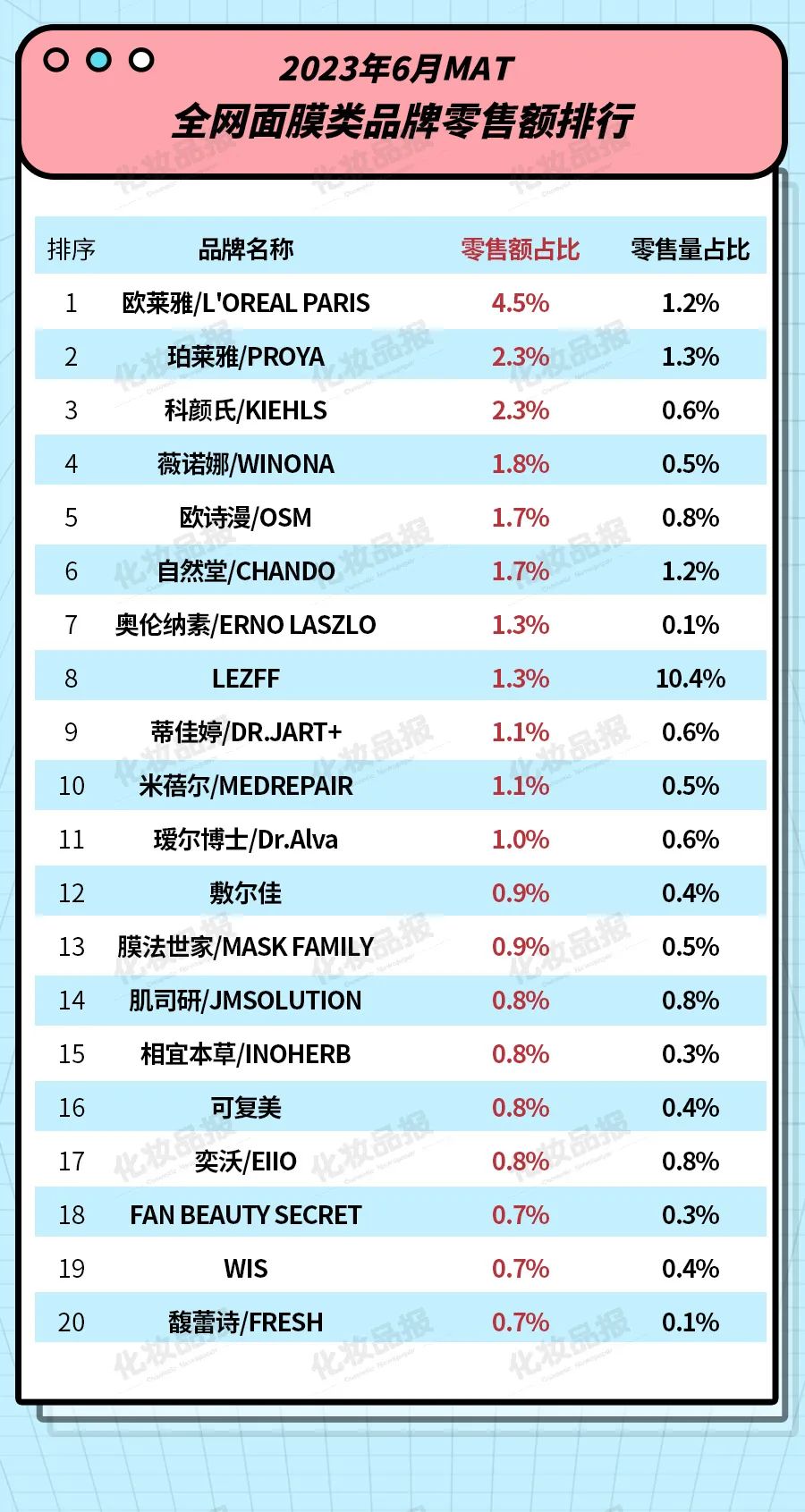

2022年7月-2023年6月,线上渠道面膜销售额前三的品牌分别为,巴黎欧莱雅、珀莱雅、科颜氏,估算销售额分别为18.0亿元、9.2亿元和9.2亿元。

此外,本周期内,线上面膜市场的头部品牌销售排名发生了明显变化,TOP10品牌市场占有率由20%降低至19%,头部品牌间销售额差距进一步缩小。

2021年5月-2022年4月周期内,线上面膜销售额前十品牌依次为,科颜氏、巴黎欧莱雅、蒂佳婷、自然堂、肌司研、薇诺娜、欧诗漫、珀莱雅、御泥坊、WIS。

而在本周期内,线上面膜销售额前十品牌依次为,巴黎欧莱雅、珀莱雅、科颜氏、薇诺娜、欧诗漫、自然堂、奥伦纳素、LEZFF、蒂佳婷、米蓓尔。

与一年前相比,线上渠道面膜销售额TOP20品牌中,韩系面膜品牌市场份额下滑明显。其中,蒂佳婷排名由第3降至第9;肌司研由第5降至14,春雨、美迪惠尔掉出榜单。2019年时,作为唯一线上零售额超10亿元的品牌,肌司研市占率曾高达3.5%,如今其零售额占比已降至0.8%.

本土品牌一定程度上挤占了韩系品牌的市场份额。如珀莱雅的排名从第8名跃升至第2名;可复美、奕沃、Fan Beauty等排名上升,进入TOP20。

02 安瓶/冻干面膜维持高热度,油敷/微生态概念起势

本周期内,天猫面膜类畅销单品TOP5均属新形态面膜,分别为欧莱雅安瓶面膜(玻尿酸)、欧莱雅玻色因安瓶面膜、薇诺娜舒缓修护冻干面膜、科颜氏白泥面膜以及相宜本草冻干面膜。

相对传统贴片面膜,安瓶、冻干类面膜侧重修护、舒缓、抗皱等进阶功效,且单价更高,多在300元以上。相对于传统面贴膜,安瓶面膜、冻干面膜其实违背了产品使用的便捷性原则——需要进行折叠、浸润等步骤,但由于其“锁鲜”“精简”等概念已完成消费者教育,因此市场体量仍持续增长。

在功效维度,从天猫、京东面膜TOP20畅销单品榜可以看到,保湿仍是消费者对面膜的第一诉求。根据《2023年面膜趋势洞察白皮书》,2022年淘宝天猫销售的面膜产品中,67.7%含有保湿功效,13.3%拥有补水功效。

同时,如欧诗漫珍珠美白淡斑面膜、珀莱雅双抗面膜等宣称“保湿+美白/提亮”复合功效的产品销量同样可观。以珀莱雅双抗面膜为例,该产品将使用步骤拆解为“先涂后敷”,功效包括保湿、抗氧、修红、提亮等。今年618期间,珀莱雅双抗面膜GMV破亿元,累计销量超500万盒。

除复合功效外,如微生态、油养概念也在面膜品类方兴未艾。以天猫面膜类TOP9畅销单品瑷尔博士益生菌面膜为例,该产品锚定微生物菌群失衡问题,主要面向“熬夜受损肌”人群,目前天猫平台销量超450万盒。此外,天猫面膜类TOP28畅销单品Trilogy萃乐活密集修护面膜则以“水油共敷”为卖点,宣称功效包括淡化细纹、抗皱、修护等。目前,“水油同补”概念的市场潜力逐步释放,Fan Beauty、相宜本草、膜法世家、夸迪等品牌均已推出了油敷类面膜。

《2023年面膜趋势洞察白皮书》显示,2022年“面膜技术”相关关键词声量超过3.5亿,同比上升了57.43%。在经历 20 多年高增长后,面膜品类正经历消费需求迭代,随着新形态、新场景、进阶功效的面膜产品体量持续扩大,市场内的竞争者正面临持续洗牌。因此,无论工厂或是品牌,都应更加注重对皮肤机理的基础研究以及原创专利技术研发,并达成持续的产品创新。

评论