界面新闻记者 | 冯雨晨

预重整自2019年8月被首次适用于上市公司以来,其价值越来越受到关注,上市公司预重整案例渐增。

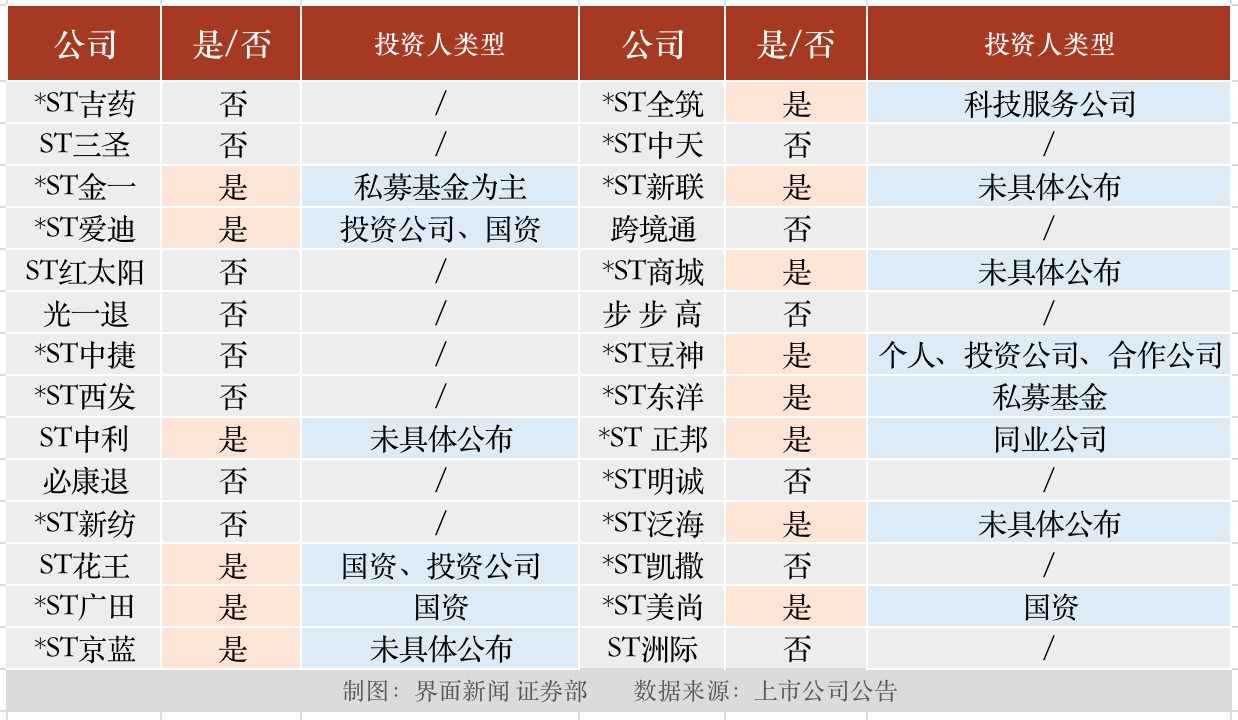

界面新闻统计,截止到今年7月26日,A股市场共有28家公司处于预重整状态,其中20家为今年新增申请预重整,高出去年同期,有3家已申请但暂未获得法院启动预重整的《决定书》。

这28家上市公司中,据证监会行业名称分类,制造业数量遥遥领先高达11家,其次分别是建筑业、房地产业和批发零售业。

在今年,有5家预重整上市公司成功进入重整程序,并且实现预重整和重整程序的有效衔接,距离“涅槃重生”更进一步。值得注意的是,预重整并非都能获“圆满结局”,*ST搜特(002503.SZ)、*ST天润(002113.SZ)两家退市公司的预重整程序在今年被终结和撤回,更有上市公司在启动预重整时已“回天乏力”,难逃退市命运。

实体业公司成“重灾区”

今年至今,A股市场启动预重整包括已申请预重整但未获法院《决定书》的有28家公司,均为沪深交易所上市公司。据相关数据显示,去年共计26家上市公司经历预重整状态,今年至今已超去年全年数量。

江苏联盛律师事务所主任范凯洲律师对界面新闻记者表示,上市公司重整的突出特点是重整申请审查阶段历时较长,而通过预重整程序的先行介入,充分发挥司法指引功能与市场主导作用,极大降低公司直接进入重整程序可能面临的重整失败和破产清算的风险。

28家公司中,除步步高(002251.SZ)和跨境通(002640.SZ),其余公司皆被实施风险警示,大部分公司在启动预重整前已“披星戴帽”,财务状况亦不堪重负。公告显示,预重整的申请理由大多为“公司不能清偿到期债务,并且已明显缺乏清偿能力,但仍具有较高的重整价值”。

28家公司资产负债率均处高位,2022年,除ST红太阳(000525.SZ)和跨境通之外,其余公司均处于亏损状态,*ST中天亏出160.5亿元的“天花板”,其次是*ST正邦(002157.SZ)和*ST泛海(000046.SZ),分别亏损133.87亿元、115.37亿元

按证监会行业名称分类,这28家处于预重整状态的上市公司中,制造业占了11家,建筑业和房地产业共6家,批发和零售业4家。

28家公司的实际控制人大多数为个人,仅*ST明诚(600136.SH)、*ST金一(002721.SZ)、*ST新纺(002087.SZ)、步步高、*ST中捷(002021.SZ)的实控人为当地财政局或当地国资委。申请人方面,28家公司的预重整申请人多为公司类型的债权人,由债务人和个人债权人申请预重整的较少。仅*ST豆神(300010.SZ)、跨境通的预重整申请人为个人债权人,*ST新联(000620.SZ)、*ST中捷、*ST吉药(300108.SZ)、ST三圣(002472.SZ)、必康退则是上市公司主动向法院申请预重整。

申请预重整到法院启动预重整有一个“等待时间”,今年新增启动预重整的公司大多数在不超过1个月的时间内收到法院启动预重整的《决定书》,例如*ST西发(000752.SZ)、步步高、*ST凯撒(000796.SZ)、*ST新纺等。

不过,5月12日被债权人申请预重整的跨境通在等待两个月后至今未收到法院启动预重整的“批准”,去年被债权人申请预重整的*ST广田则在等待近8个月的时间后于今年1月份收到启动预重整《决定书》。值得一提的是,从盈利能力和资本结构上来看,暂未获得预重整《决定书》的跨境通在一众“ST”股中处于相对较好境地,2022年,跨境通虽业绩大降不如往年,但尚实现盈利1784.23万元,资产负债率63.66%。

预重整并非都有“圆满结局”

预重整是正式重整的过渡程序,价值在于正式重整前推进甚至完成重整计划草案的起草和谈判等核心工作,有效地缩短后续重整程序的时间。

中伦律师事务所许胜锋律师表示,实务中,上市公司重整的难点及核心在于受理的前置审批工作,过往案例显示,若法院正式裁定受理则重整必定成功。

年初至今,有5家预重整上市公司成功进入重整程序,在今年新增启动的上市公司预重整案例中,*ST京蓝(000711.SZ)预重整转为重整用时最短。5月底,哈尔滨中院决定对*ST京蓝进行预重整,至6月5日,*ST京蓝收到哈尔滨市中级人民法院《民事裁定书》及《决定书》,裁定受理债权人对*ST京蓝提出的重整申请,至此,*ST京蓝在约一个月左右的时间中进入正式重整。

此外,*ST广田(002482.SZ)、*ST明诚(600136.SH)、*ST金一(002721.SZ)三家公司均在今年1月启动预重整,目前已经转重整程序,*ST正邦在去年10月启动预重整,于今年7月进入正式重整。

对比之下,去年12月就启动预重整的*ST美尚(300495.SZ)仍在预重整程序中,“钉子户”*ST爱迪(002470.SZ)更是在2021年启动预重整,至今还未进入重整程序,目前处于债权申报和审查工作中。

值得注意的是,上市公司并非启动预重整就会成功走向正式重整实现“涅槃重生”。例如,因存在重大退市风险,广东省东莞市中级人民法院在5月终结了*ST搜特为期半年的预重整程序,*ST天润在5月启动预重整之后,作为控股股东的申请人撤回了对*ST天润的破产重整申请,目前*ST天润已经面值退市。

另外,不乏公司在启动预重整时已“回天乏力”。必康退、*ST中天在2023年5月启动预重整,光一退在去年12月启动预重整,三家公司今年均陆续走向退市“命运”。

14家公司正等待“白衣骑士”

引入重整投资人是重整中的重要环节,重整投资人能够帮助重整公司解决短期财务困境、拓展清偿债务资金来源,并在技术、管理、市场等方面提供支持,推动困境公司从根本上改善盈利能力,促进其转型升级。

除3家未启动预重整公司外,目前正在进行预重整的20家公司中(包括退市公司),已公告有意向重整投资人报名或有中选重整投资人的有10家,今年由预重整转为重整程序的*ST正邦、*ST金一、*ST明诚、*ST京蓝等5家公司中,仅*ST明诚尚未公告意向重整投资人情况。

梳理来看,所涉重整投资人类型丰富,除私募基金、投资公司外,*ST正邦引入同业公司双胞胎集团为重整投资人,*ST豆神的重整投资人有其董事长及合作伙伴浙江互联身影。此外,不乏国资参与到上市公司预重整中。

*ST广田公布仅一家重整意向投资人即深圳市特区建工集团有限公司,该公司为深圳国资委全资控股;*ST美尚的意向投资人为深圳市高新投集团有限公司,该公司同样为深圳国资委控股公司;*ST爱迪确认润创投资联合体为意向投资人,该联合体成员中深圳资产管理有限公司、珠海横琴润创投资企业(有限合伙)分别为深圳国资委控股下公司、华润系子公司。

预重整信息披露值得关注

范凯洲律师表示,预重整最大的特点是进退自如,无论是地方政府还是上市公司其实都不愿轻易进入不明朗的庭内重整程序,而预重整是当事人自治协商的程序,没有必须清算的压力。

“上市公司预重整数量应该会越来越多的,虽然预重整目前尚未在立法层面进行明确,但随着各地预重整制度的出台,上市公司实施预重整的效果很大程度也会起到实施重整的市场效果。”范凯洲律师称。

愈多的预重整案例中,预重整信息披露亦是注册制下值得关注的问题。

上市公司披露预重整消息和进度很大可能同步影响二级市场,举例来看,*ST西发(000752.SZ)7月20日披露被申请预重整公告,至7月26日收盘,*ST西发连收4个涨停;6月28日,*ST全筑(603030.SH)公布重整投资人中选公告,6月29日至7月5日,*ST全筑连拉5个涨停;6月26日盘后,*ST凯撒(000796.SZ)披露被申请预重整公告,至6月29日连拉3个涨停板,而在6月26日,*ST凯撒股价已提前涨停。

许胜锋律师表示,重整的前置审批工作涉及法院、地方政府、证监会等多部门,其中证监会的审查是最为关键的环节,审批工作的进度往往对股票交易的价格产生较大影响,而目前监管规则并未要求上市公司对该进展情况进行披露,一定程度上存在发生内幕交易的风险。

对于全面注册制下上市公司预重整信息披露的规范,范凯洲律师提到,注册制相较于核准制的显著不同在于投资者决策的自由度和监管责任的后移。在这种背景下,投资者如何决策,依据什么决策,监管机构如何保护投资者,依据什么保护投资者,这些问题的落脚点将集中在信息披露。上市公司实施预重整期间,应当切实做好内幕信息保密及内幕交易防控工作,分阶段披露破产事项的进展,并充分提示相关风险,让预重整工作都在阳光下进行。

评论