实习记者 | 刘相君

近日,江苏快达农化股份有限公司(简称“快达农化”或“公司”)冲北交所进入一轮问询,拟募资2.478亿元,用于“年产5200吨农药原药、8000吨草甘膦可溶性液剂(水基型)、5000吨苯甲酰氯及15932吨副产品化工技改项目”的一期项目。

公司是一家综合性农药化工企业,主要从事以光气为原料的农药原药、制剂及中间体的研发、生产与销售,产品覆盖除草剂、杀虫剂、杀菌剂以及精细化工中间体。其中,磺酰脲类除草剂、取代脲类除草剂、酰胺类除草剂为公司主导产品。

2020年至2022年(报告期),公司营业收入分别为8.88亿元、9.08亿元和10.22亿元,复合增长率为4.80%;主营业务毛利率分别为19.15%、21.48%和25.39%;净利润分别为7204.96万元、8804.01万元和1.54亿元。

界面新闻发现,2020年至今快达农化进行四次现金分红,2022年关键管理人员薪酬同比增长332%,还存在产能利用率低的问题。同时,公司在报告期内存在第三方回款和转贷等财务内控不规范情形。

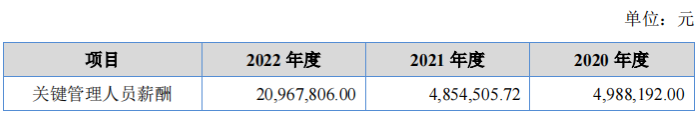

近一年关键管理人员薪酬同比增长332%

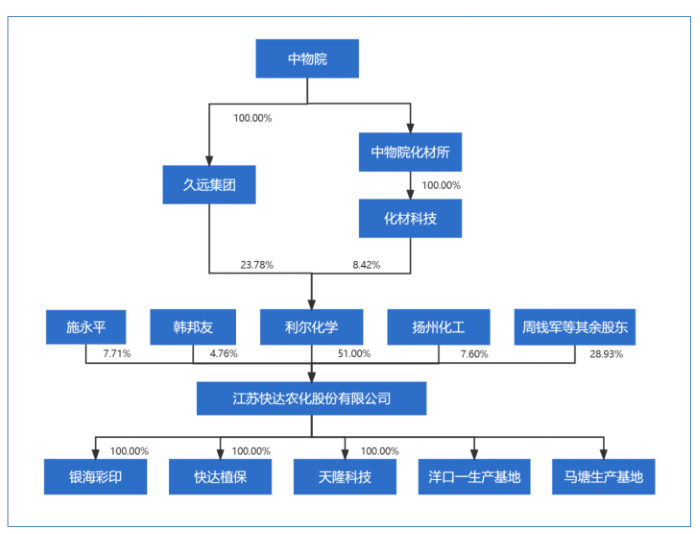

截至2022年12月末,利尔化学(SZ.002258)持有快达农化51.00%股权,为公司控股股东。利尔化学的第一大股东久远集团系中物院出资设立的国有独资公司,第三大股东化材科技为中物院下属单位中物院化材所出资设立的国有独资公司,两者为中物院全资控股的公司,合计持有利尔化学32.20%的股份。所以,中物院为利尔化学的实际控制人,亦为快达农化的实际控制人。

值得一提的是,2023年3月,公司原财务负责人高金虎离任,新聘财务负责人罗中祥。2022年1月至2022年2月,罗中祥于利尔化学股份有限公司任会计。

据招股书披露,报告期内快达农化存在三次权益分派,分别派发现金红利3282.37万元、2553.57万元、3830.36万元,合计派发现金红利9666.30万元。2023年3月,公司再次派发现金红利5617.86万元。

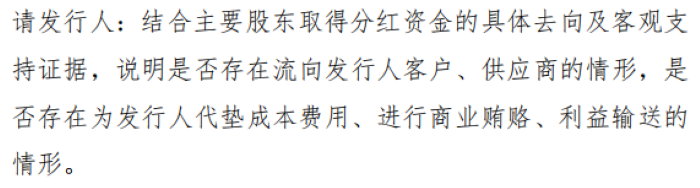

2020年至今,公司共进行四次现金分红,合计分红金额达1.53亿元。对此,北交所也向快达农化主要股东取得分红资金的具体去向及客观支持证据展开了问询。

报告期各期,公司关键管理人员薪酬分别为498.82万元、485.45万元和2098.78万元,2022年公司关键管理人员薪酬同比大幅增长,增长率高达332%。公司表示:2022年经营业绩大幅增长,触发了核心团队激励管理办法,当年计提了1144.40万元的奖金。

财务内控不规范

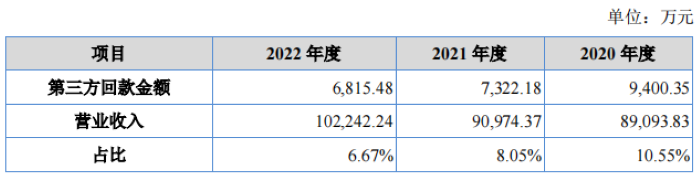

公司销售业务中的第三方回款是指实际付款方与公司签订销售合同或订单的客户不一致的情况。报告期内,公司销售业务存在第三方回款情形,第三方回款金额分别为9400.35万元、7322.18万元和6815.48万元。

同时,2020年公司存在转贷情形,涉及金额5910.00万元。此外,公司报告期内存在现金交易。公司表示:主要系银行为限制贷款资金流向,要求公司取得贷款后直接付给供应商,由于公司单笔采购金额无法达到贷款金额,为保证转贷涉及银行贷款的资金安全,通过全资子公司银海彩印完成转贷涉及的资金往来。

报告期内,公司营业收入分别为8.9亿元、9.1亿元和10.2亿元,扣非后归母净利润分别为6807.05万元、8365.76万元、1.49亿元,利润增速远高于收入增速。

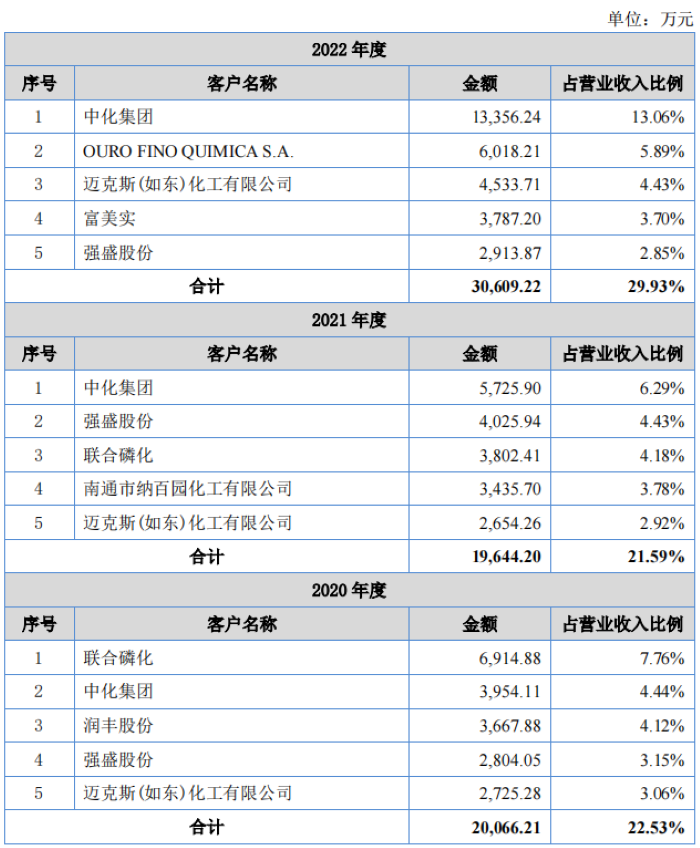

截至2022年年末,公司前五大客户变动较大,且2022年中化集团收入大幅增长,从2021年的5725.90万元增至1.34亿元。但报告期各期前五大客户新增和退出的具体原因公司在招股书中并没有明确说明。

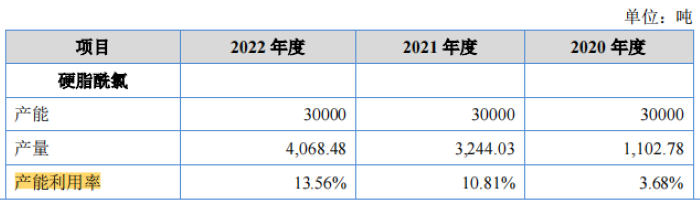

硬脂酰氯产能利用率不足15%

据快达农化在招股书中披露,随着公司业务规模的不断扩大,由于设备原因,公司部分产品产线的产能利用率已达到目前生产线产能瓶颈,制约了公司未来业务的长期发展。

本次IPO,公司拟募资2.478亿元投资年产4700吨农药原药技改项目,投资总额为5.39亿元,预计公司产品新增产能丁噻隆2000吨、吡氟酰草胺800吨、嘧菌酯1000吨、吡丙醚200吨;技改产能敌草胺500吨、吡氟酰草胺200吨。

但界面新闻注意到,公司产品的产能利用率并不高,中间体产品硬脂酰氯的产能利用率甚至不足15%。

公司产品包括原药、制剂、中间体三大系列,2022年度,原药销售占比已超过65%,是公司最重要收入来源。从公司原药产品收入构成来看,报告期内销售收入前5大产品分别为利谷隆、丁噻隆、异菌脲、敌草隆、苯噻酰草胺,占报告期内原药产品总收入的比例超过75%,是公司最主要的产品。

其原药主要产品之一丁噻隆在本次拟投资项目中预计新增产能2000吨,但报告期内丁噻隆的产能利用率明显出现回落,其2022年产能利用率从2021年的109.39%跌至83.38%,同比下降26个百分点。产能利用率回落仍拟大扩产,快达农化能消化吗?

另外,报告期内,公司境外销售收入分别为1.46亿元、1.67亿元和2.87亿元,占主营业务收入比重分别为16.49%、18.42%和28.05%。报告期内汇兑损益(负数为收益)分别为599.70万元、243.67万元和-1,060.33万元,对公司利润总额存在一定影响。

评论