界面新闻记者 | 尹靖霏

对于寒锐钴业(300618.SZ)而言,2023年的日子并不好过。

今年上半年净利遭“膝盖斩”,公司欲通过股权激励计划挽回业绩颓势,但上半年净利仅为0.68亿元,下半年的考核目标超2亿元,这是否过于理想?

与此同时公司披露50亿元的定增计划,但此前19亿元的定增项目规划4年建设期,如今3年过去,已使用募资金额占募集后承诺投资金额的比例不足四成。

欲再定增吸血的同时,粗略估算,公司实控人通过减持已套现超12亿元。

业绩下滑八成 股权激励或难奏效

7月27日晚间,寒锐钴业发布2023年半年报,上半年实现营收22.99亿元,同比降17.68%;归母净利仅为0.66亿元,同比大降78.39%。

净利下滑幅度远高于营收下滑幅度。这主要缘于公司毛利下降。寒锐钴业主营业务为金属钴粉及其他钴产品的研发、生产和销售。Choice数据显示,钴金融平均价格2022年末达34万元/吨,进入2023年以来价格一路走低,最低降至26.35万元/吨,降幅高达22.5%。

寒锐钴业表示,2023年上半年经营业绩同比下滑,主要系受经济周期、供需情况的影响,钴金属价格下降所致。寒锐钴业钴产品期内营收8.25亿元,毛利率仅为2.42%,较上年同期下降31.21%。

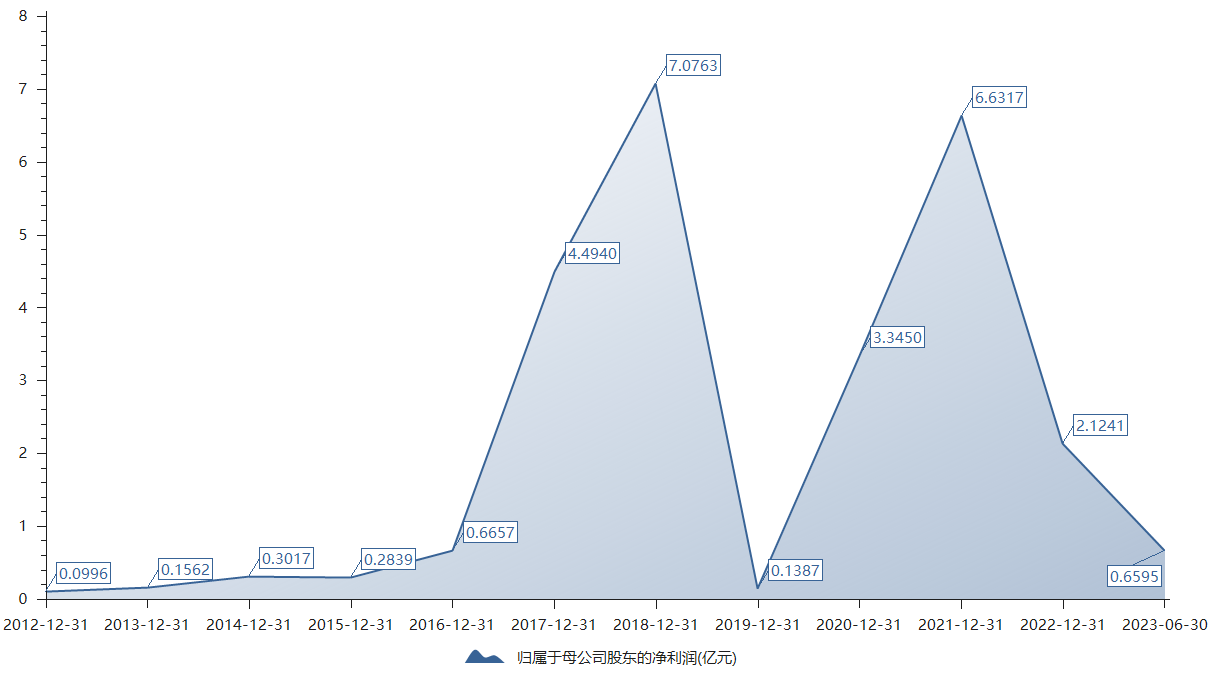

作为资源型周期股,寒锐钴业业绩犹如过山车般剧烈波动。2019年公司归母净利跌入谷底仅为0.14亿元,后经过2年回升于2021年攀至高峰,到达6.63亿元,但在2022年又下滑至2.12亿元。2023年上半年净利继续大降。

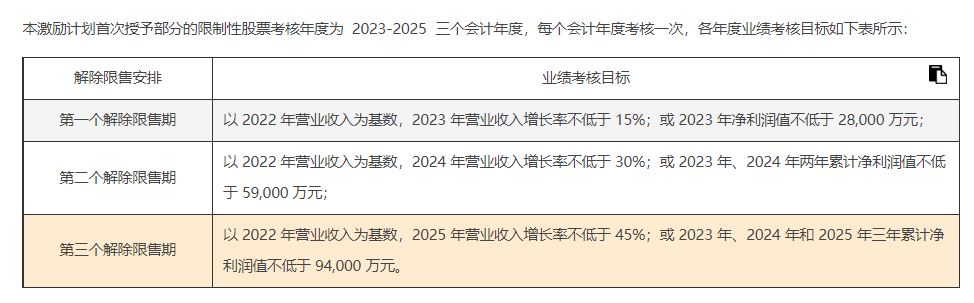

在披露半年报的同时,公司披露了2023年股权激励计划。此次激励对象达85人 ,股权激励价格为16.73元/股,限售期为12个月、24个月、36个月。

但需达到业绩考核指标,股权激励才能解锁。

从营收的考核指标看,2023年营收需达到58.5亿元,上半年营收为23亿元,这意味着下半年营收需达35.5亿元。

从净利的考核指标看,第一个解除限售期的考核条件是2023年净利不低于2.8亿元,但2023年上半年净利仅为0.68亿元,这意味着2023年下半年需完成2.12亿元的净利考核要求。

营收指标或并不算难,但净利指标怕是过于高远了。

3年前19亿定增7成趴银行,又拟“圈钱”50亿

业绩坐上过山车的同时,寒锐钴业不断定增宣布大扩产。但定增又是否能解业绩之困?

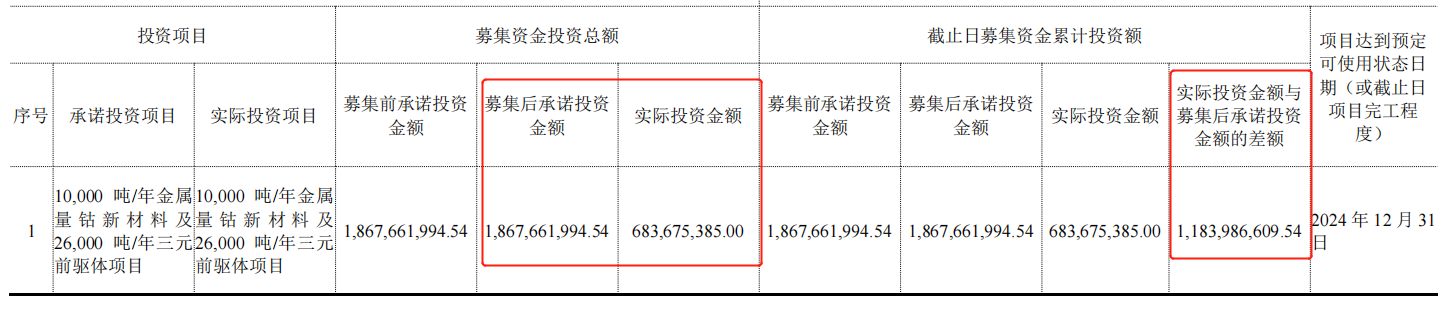

在发布2023年半年报之际,公司披露了2023年定增计划,预募资50亿元。然而,2020年19亿元的定向募资,近七成的资金还趴在账户上,获得银行理财收益近9000万元。

2020年3月6日寒锐钴业发布《2019年非公开发行A股股票预案》,2020年7月完成定向募资,扣除发行费用后实际募集资金18.77亿元。彼时公司宣布,18.77亿元将用于建设年产1万吨金属量钴新材料和年产2.6万吨三元前驱体。

该项目分为2期,项目一期主要生产的硫酸钴、氯化钴及四氧化三钴产品为钴行业的重要原材料,二期主要生产的三元前驱体是新能源汽车动力电池三元材料的重要原材料。

值得注意的是一期建设期为2年,二期建设期2年。项目总规划为4年,从2020年7月至今已过去3年,按照原公司披露,项目理应完成大半,但截至2023年6月30日,公司账上结余的货币资金还高达12.73亿元,占总募资金额的67.82%。

2023年3月31日,公司召开第四届董事会第二十一次会议,审议通过了《关于调整部分募集资金投资项目实施方案进度的议案》,将10,000吨/年金属量钴新材料及26,000吨/年三元前驱体项目整体达到预定可使用状态的时间调整至2024年12月31日。

3年下来,12.73亿元的募资余额中创造的理财收益就高达8886万元。

彼时寒锐钴业称,2020年的定增项目将产生巨大收益。近19亿元的项目投入将创造年平均营业收入30.81亿元,生产年平均利润总额3.39亿元,生产年平均净利润2.54亿元。总投资收益率15.89%,资本金净利润率为11.92%。项目投资税后财务内部收益率14.55%,项目投资税后投资回收期8.32年。

2020年的定增迟迟未能兑现,2023年寒锐钴业又预募资50亿元。

2023年7月27日该公司表示,50亿元的定向募资主要用于建设“6万金属吨镍高压浸出项目”,主要产品为氢氧化镍钴混合物。

该项目位于海外。寒锐钴业全资子公司寒锐钴业(香港)投资有限公司拟与华鑫投资有限公司签订《合资协议》,协议双方同意在印度尼西亚中苏拉威西省莫罗瓦利县的工业园内注册合资公司,并由合资公司负责合作项目建设及运营。该项目实施建设期为2.5年。

对于投建镍高压浸出项目,寒锐钴业表示,新能源汽车数量持续增长带动了三元正极材料前驱体等电池原材料的需求。而我国作为钴、镍消费大国,对钴、镍的需求绝大部分来自于从国外进口。因此,加强镍矿资源投入,提高镍资源自供率对于加快推进产业链一体化、降低生产成本、提升盈利能力具有重要意义。

该募投项目总投资预计93.3亿元。本次募集资金50亿元拟全部用于工程费用。项目达产后,预计年均营业收入为64.24亿元,年均税后利润为16.21亿元;本项目税后内部收益率为19.95%,税后投资回收期6.93年(含2.5年建设期)。

在定增的同时,公司实控人不忘高额减持。寒锐钴业实控人系梁建坤、梁杰父子,根据界面新闻粗略统计,父子二人从2018年5月至2022年8月减持股份的参考市值高达12.39亿元。

评论