文|MedTrend医趋势

7月20日,强生发布半年业绩首超500亿美元,刺激了新一轮美股大健康板块TOP 1市值“拉锯战”:

-

2023年以前,强生凭借“业绩”已连续15年位居美股大健康企业市值第一。

-

5月,礼来凭借“赛道”市值飙升至4145亿美元,首次超过强生成为美股市值第一的大健康企业。

-

7月,强生再次凭借“业绩”以4423亿美元市值,重回大健康企业榜首。

美股市值的变化,体现的是对“业绩”、“赛道”的偏好转换,同时也是当下大健康市场“爆品”转向的风向标。

美国上市公司的年度财报一般在2月左右发布;历年市值以每年的3月1日为时间节点;不统计大健康保险类企业。

对比A股来看,中国大健康企业市值的底层逻辑似乎更加注重两个维度:创新(产品、研发)、商业化(中国、海外)。

01、2013-2022:市值领跑不止十年,强生、辉瑞、诺华靠“业绩”撑起市值前三

资本是产业风向标。在A股市场,没有一个中国大健康企业能“领跑”十年。而在美股市场强生医疗领跑超过15年。

2013-2022为节点,美股大健康企业的市值TOP3 强生、辉瑞、诺华,都是历年营收TOP3,他们用业绩撑起了市值。

强生作为制药、器械、消费者医疗的综合型集团公司,支撑其市值的除了产品,还有集团巨大体量,其集团营收长期位居大健康行业前三,

-

1997年强生登录纽交所后,股价从13美元到2022年的180美元,涨幅1285%;如果没有礼来,或许将继续蝉联美股大健康企业市值TOP1。

此外,辉瑞、诺华也是近十年来美国市值TOP3“常客”,这两家作为纯粹的制药企业,支撑其市值的主要为产品营收。

辉瑞在TOP3出现了7次。

-

2013-2019:直到2019年为止辉瑞都是全球药企营收TOP1,对应了其在二级市场的表现;

-

2020、2021:辉瑞因业务变革(剥离成熟药品),营收大幅下降(彼时新冠疫苗红利尚未显现),市值跌出前三;

-

2022:辉瑞再次跻身TOP3,新冠产品红利大幅提升辉瑞的市场影响力;

-

目前,随着新冠红利结束后,市场对于“宇宙大药厂”持观望态度。

诺华在TOP3出现了6次。

-

诺华给人映象是一家较全面的公司,在多个细分领域都有布局(尤其是免疫、肿瘤),且排名大多在四、五位;

-

2013-2020:其营收在全球药企排名前三,市值也跻身前三;

-

2021其营收排第五、2022营收排第六;或许“不够聚焦”是其此前“弱点”之一,因此,2022年4月,诺华将制药和肿瘤两大业务部门,合并为统一的创新药物部;将更好提高管线专注度,增强竞争力并驱动协同增效;变革成效或将在未来几年显现。

02、2023:礼来、诺和诺德,“消费者”赛道,撑起数千亿美元市值?

从2023上半年来看,似乎“赛道”逻辑更强一些。在消费者医疗强势引领下,礼来、诺和诺德凭借“减肥神药”撑起大健康美股TOP3的地位。

从2023年最新TOP10市值来看,排名前三:礼来、强生、诺和诺德。诺和诺德、礼来都是纯药企,而礼来更是几乎以“空降”姿态位居全球大健康市值TOP1。

于此同时,礼来也成为2023年上半年股价表现最好的大型药企,回报率高达28%;诺和诺德排名第三,回报率达18%。

这是否说明2023年开始,二级市场开始偏向于“赛道型”企业?

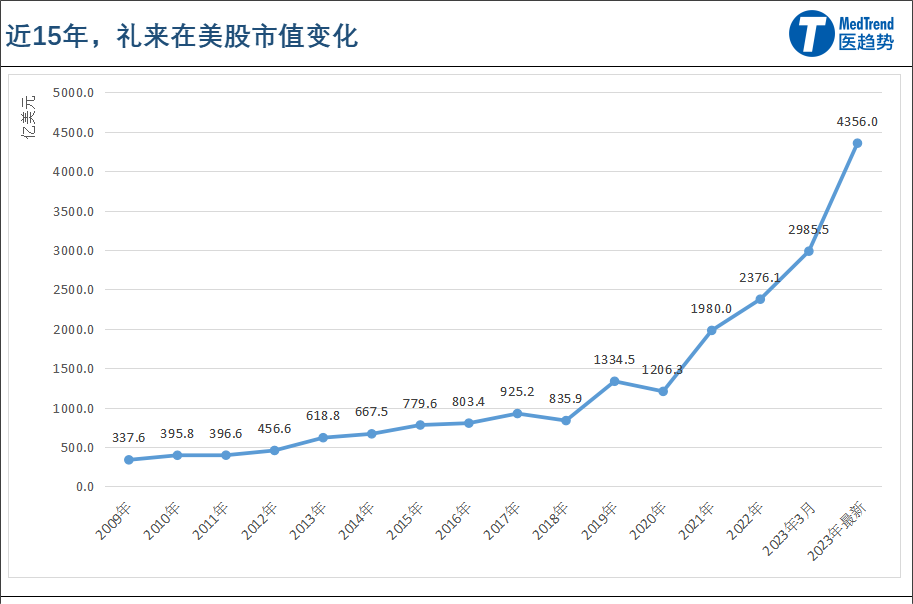

礼来:三年内,完成了“三级跳”

截至2023年6月25日,礼来的股价为459美元;尤其是在过去五年,股价飙升了279%,市值增加超过3000亿美元。

近五年礼来股价飙升的原因,或可以归结为以下几个关键因素:

1、新药研发与成功上市:礼来在过去几年中推出了一系列创新药物,并取得了上市成功。其中包括糖尿病药物Trulicity、GLP-1/GIP双激动剂Mounjaro、免疫肿瘤药物Lartruvo、胰岛素药物Basaglar等。这些新药的市场表现出色,为其带来了可观的收入和增长潜力,进而推动了股价的上升。

2、积极的临床试验结果:礼来在多个治疗领域的临床试验中取得了积极的结果。尤其是阿尔兹海默症新型药物Donanemab,被整个华尔街和大健康领域都看好。

-

2023年5月3日,礼来宣布其治疗早期阿尔茨海默病(AD)创新药多奈单抗(Donanemab),在III期临床试验TRAILBLAZER-ALZ 2研究中达到主要终点和所有关键次要终点。当日其市值一夜暴涨近256亿美元,一举突破4000亿美元瓶颈(是首个突破4000亿美元市值的纯药企)。

3、前瞻性收购:近三年,礼来似乎将大笔收购以及授权引进布局在CGT(细胞和基因治疗)领域。

-

2020年12月,以10.4亿美元收购基因疗法公司Prevail Therapeutics,开发基于改良AAV9载体的基因疗法,来减缓或阻止神经退行性疾病,尤其是由溶酶体功能障碍引发的神经退行性疾病。

-

2022年10月,以约6.1亿美元收购Akouos公司,囊获精准基因疗法(腺相关病毒AAV),以协助改善、恢复患者听力丧失。

-

2023年5月,以总计超15亿美元,与基因编辑公司Scribe Therapeutics达成合作,共同开发针对特定神经和神经肌肉疾病的“体内基因编辑疗法”。

-

2023年6月,以总计超5亿美元,与Verve Therapeutics合作,重点推进 Verve 针对脂蛋白 (a)的临床前“体内基因编辑疗法”。

4、全球消费市场需求增长:尤其是其手握两款“流量密码”Mounjaro、Tirzepatide。

GLP-1/GIP双激动剂Mounjaro,是目前礼来已经在售的新药,最早用于治疗糖尿病,而当其减肥适应症获批后瞬间作为一款“减肥神药”

-

点燃广大消费者市场。据礼来2022年财报显示,Mounjaro上市不到一年销售额已达4.83亿美元。分析师预计其2023年销售额将达近20亿美元,2030年销售额可达300亿美元。

-

同为“减肥神药”的Tirzepatide(2023即将获批),华尔街分析师预计,如果其适应症都获批,到2035年,其年总销售额可能高达1000亿美元。

不仅是市值飙升,随着产品获批以及市场放量,礼来是否将在近几年跻身全球药企营收TOP10甚至TOP5?我们也将持续关注。

诺和诺德:三年内股价涨幅近150%,有望成为第二个市场破4000亿美元的纯药企

诺和诺德是一家非常聚焦的丹麦药企,专注于糖尿病治疗和相关领域的创新药物。2013-2022年,因为营收规模不大,其市值几乎都排不进前五。

虽然诺和诺德2022年营收约259亿美元(排名全球药企第14),但二级市场仍给予巨大肯定,或许主要源自其重磅产品司美格鲁肽。

司美格鲁肽是一款GLP-1受体激动剂,2017年12月被美国FDA批准用于治疗2型糖尿病患者。

2021年6月,司美格鲁肽注射液Wegovy在美国获批用于成人肥胖症,成为全球首个用于体重管理的GLP-1受体激动剂。

2022年10月,马斯克声称自己通过使用Wegovy,30天成功瘦身9公斤;自此,司美格鲁肽成为了“减肥神药”代名词。

2022年,诺和诺德的司美格鲁肽产品总营收109亿美元,同比增幅达78%,成为首个年销售额破百亿美元的GLP-1类药物。业绩发布后,其市值升至历年最高值超3770亿美元。

诺和诺德一个专注糖尿病和代谢的企业,市值却超过了制药领域很多全才企业,除了有“超级单品”司美格鲁肽的贡献,或许专注一个赛道积累的护城河也超乎想象。

从市场份额来看,诺和诺德和礼来是全球GLP-1市场最大药企。机会留给有准备的人,他们的市场如今变成了市值。

03、中国股市,支撑起大健康企业市值,创新、商业化缺一不可

对比十年以来,中国大健康企业市值,轮换的底层原因似乎更看重企业“业绩”。

-

2021-2023年,大健康领域市值第一都是迈瑞医疗。

-

2017-2020年,头把交椅上坐着的是恒瑞医药。

-

再往前三年:莱士、康美、云南白药。

截止2023上半年,A股市值前十企业都是各自细分领域的龙头。

港股市值前十企业主要为制药、CXO、互联网医疗、创新药龙头。

仅从商业化角度看,

制药、疫苗领域:石药集团、恒瑞医药、智飞生物、中国生物制药,位列商业化前四。

-

本土商业化 TOP3 :智飞生物、中国生物制药、恒瑞医药。

-

海外商业化 TOP3 :石药集团、智飞生物、恒瑞医药。

然而若仅从海外营收来看,即便是表现最好的TOP3企业,平均海外营收也仅占总营收的6%。因此,出海仍然是中国传统药企的一大瓶颈。

创新药领域:百济神州商业化第一,且其2022海外营收占比41%。

医疗器械领域:迈瑞商业化第一,联影医疗第六;且迈瑞医疗的海外营收表现很好,2022其海外营收占比39%。

纵观这些市值头部企业,在创新(产品、研发)、商业化(中国、海外)的实力缺一不可。如若没有商业化,企业难以支撑自己走到未来;而如果没有创新,未来的增长势必成为企业发展的困境。

04、2023H1大健康头部企业:美股半数下跌;中国仅2家上涨

截止2023上半年,对比美股、中股大健康企业来看,两者的差距不仅在于体量差距,还在于面对“寒冬时节”的稳定性。

体量方面

-

美股市值百强里,有17家大健康企业(占比17%);整体市值占比TOP100总市值的12%,仅次于“科技类”、“金融类”企业。

-

A股市值百强里,仅有6家大健康企业,包含制药、医械、CXO、眼科连锁、中药各个细分领域。

截至2023年6月,中国大健康企业上市公司前20的总市值均值,与同行业的美国企业(算上汇率)差距达九倍。

稳定性方面

-

美股大健康市值TOP10,股价下跌的只有一半。

-

A股大健康市值TOP10,仅恒瑞医药+26%、云南白药+2.3%;其他都下跌。跌幅前三:联影医疗-18%、智飞生物-15%、爱美客-14%。

-

港股大健康市值TOP10,仅国药+27.9%、艾美疫苗+111%;其他都下跌。跌幅前三:药明生物-30%,京东健康-23%,中国生物制药-21%。

无论是中国大健康企业在二级市场的地位“不高”,还是上个月科创板、港股18A大健康企业“集体失速”,或许仍然体现了投资者对中国大健康产业的信心不足。

作为全球最大资本市场,美股“高手如林”各类科技公司齐聚,万亿市值频出;大健康企业仍然能在其中占据头部地位。中国大健康企业在资本市场的地位何时赶超?

评论