文|全球财说 潘妍

近期,“奶酪一哥”妙可蓝多发布了2023年半年度业绩预告。

业绩预告显示,妙可蓝多预计2023年半年度实现归属净利润为2600万-3400万元,同比下降74.24%-80.30%;实现扣非净利润200万-400万元,同比下降96.55%-98.27%。

01 失宠于市场?

忙乎半年就挣了几百万?不仅如此,结合一季报来看,妙可蓝多第二季度不仅没挣到钱,还亏了。

2023年一季度,妙可蓝多实现净利润2420万元,扣非净利润586.90万元。也就是说,妙可蓝多第二季度在不考虑政府补助、理财收益等非经常损益的情况下,扣非净利润预计在-190万元至-390万元之间。

难道利润大部分是依靠理财?其实早在2022年颓势初显时,妙可蓝多就开始“曲线救国”,将目光投向理财项目上。

2022年,妙可蓝多交易性金融资产同比增长226.86%至17.98亿元,在持有期间以及处置交易性金融资产取得的投资收益合计为5908.43万元。

值得一提的是,该部分资金来自于妙可蓝多的募集资金。

2021年8月,刚收到30亿定增资金的妙可蓝多发布《使用部分闲置募集资金现金管理》公告,拟使用不超过7亿元暂时闲置的募集资金进行现金管理,在上述额度内,资金可循环滚动使用。

不过,根据2022年12月发布的公告中可以看到,妙可蓝多用于现金管理的闲置募集资金额已提升至19亿元。

更为关键的是,妙可蓝多在2023年3月发布的《募集资金存放与实际使用情况专项报告》中提到,结合外部环境情况,同时为充分发挥募集资金效用,妙可蓝多主动控制产能建设进度,将上海、吉林、长春的原定达到预定可使用状态时间由2022年12月分别延期至2023年12月、2023年12月、2024年12月。

募投项目延期1-2年不等,但使用闲置资金理财却从未间断,一定程度是否源于妙可蓝多发现,公司在奶酪等主战场的竞争力已大不如前?

即便有理财助力,2022年妙可蓝多归属净利润依旧以负增长告终,同比下降12.32%至1.35亿元,扣非净利润同比下滑45.14%至6692.39亿元,这亦是近5年首次出现净利润负增长。

对于这样的业绩表现,妙可蓝多归结于大环境及原材料成本上涨致使毛利率下滑所导致。

以占妙可蓝多收入半壁江山的即食营养板块为例,2020年营收增幅还在125.15%的高位,但到了2022年增幅仅达16.01%。同时,该板块的毛利率也从2020年的53.26%降至2022年51.23%。而即食营养板块的主打产品为大单品“奶酪棒”。

从过往的定增方案中可以看出,所募集的30亿资金将用于上海特色奶酪智能化生产加工项目、长春特色乳品综合加工基地项目、吉林原制奶酪加工建设项目,定增项目延期仅是因为被理财收益所“惑”吗?

产能产量及限量方面,截至2022年末,妙可蓝多奶酪棒、马苏里拉、其他奶酪、液态奶及含乳饮料的产能利用率均不饱和,分别为42.86%、79.52%、48.68%、35.35%。

更重要的是,通过财报披露表格便可以看出,其实早在2021年,妙可蓝多的产能利用率便处于不饱和状态。

随着募投项目部分达产,使得更多产能处于闲置状态,一定程度上反而增加了营运成本。所以在此情况下,选择募投项目延期并使用闲置募集资金理财,或已成为了最优选项。毕竟,从存货方面也可以看出,妙可蓝多的销售并不容乐观。

截至2023年3月31日,妙可蓝多存货账面价值同比增长65.04%至8.11亿元,存货周转天数达98.9天,相较于上一年同期增加了40.9天。

不难看出,妙可蓝多的奶酪越来越难卖。

02 谁是奶酪大王?

妙可蓝多业绩“急刹车”引起业界对于奶酪生意的疑虑,毕竟从某种意义上说,中国本土奶酪市场的大门,是被妙可蓝多推开的。

自2015年柴琇带领妙可蓝多转型奶酪细分赛道,并于2016年成功借壳上市,成为“中国奶酪第一股”后,便凭借一根小小的奶酪棒,激活沉闷已久的奶酪市场。

2018年,妙可蓝多看准儿童零食品类的健康化、高端化趋势,以“完美儿童零食”的形象,在中国儿童零食这个千亿级体量的大市场中,打出一条奶酪棒赛道。随后,妙可蓝多进行快速的渠道布局,通过洗脑式营销建立“奶酪就选妙可蓝多”品牌定位。

随着产品、渠道、营销逐步击破,妙可蓝多营收规模自2015年的3.61亿元增至2021年44.78亿元,复合增长率达52.15%,并在2021年以27.7%市占率打败已进入中国市场25年的法国奶酪品牌百吉福,拔得头筹,并在此后两年常居榜首。

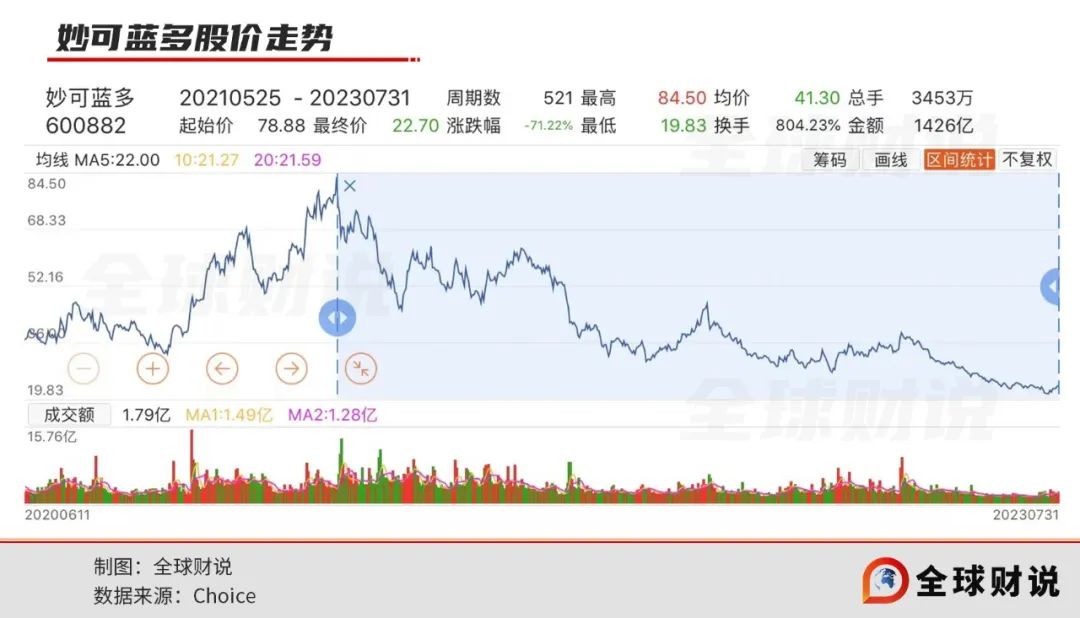

在这期间,妙可蓝多的股价也从最初的几块钱飙升至2021年的八十多元。

不过,真正让妙可蓝多驶上快车道的,还是靠山相助。妙可蓝多在刚刚转型奶酪业务时,在经营管理上还遇到不少问题。

在2018年至2019年期间,妙可蓝多扣非净利润持续为负。尤其在2018年,公司货币资金仅余6.36亿元,而短期借款与一年内到期的非流动负债高达8.09亿元,此时的妙可蓝多急需新的资金注入。于是,蒙牛出现了。

2020年1月,蒙牛乳业出资2.87亿元首次入股妙可蓝多,收购5%的股份。同年12月,蒙牛乳业认购妙可蓝多30亿的定增,持股23.8%股权,超过创始人柴琇成为第一大股东,妙可蓝多成了蒙牛的“奶酪”。随后,蒙牛乳业又多次进行增资,截至2023年一季度,蒙牛乳业持股比例达35.03%。

只是,天下没有免费的午餐,创始人柴琇及其一致行动人也对表决权做出了让步。

同时,蒙牛乳业还对妙可蓝多提出“在3年内(以2021年为起点)退出液态奶业务”的要求,既限制了妙可蓝多只能在奶酪市场寻求增长突破,也一定程度上从原料出发限制了其对自身产品品质进行提升。目前,妙可蓝多液态奶收入占比已从2020年14.52%降至2022年7.24%。

不可否认,蒙牛乳业想进一步掌控妙可蓝多,而就目前来看,在妙可蓝多的发展路径中,蒙牛的“影子”越来越明显。

同样的,蒙牛乳业承诺会在2年内(以2021年为起点)将旗下奶酪相关业务注入妙可蓝多。

但值得注意的是,两年过去后蒙牛乳业却在2023年5月公告称将延后约定时间,即相关承诺延期至2024年7月9日前履行完成,理由是“部分境外资产尚未达到可注入上市公司条件”。

对于蒙牛的“倾力相助”,外界持保留态度,毕竟从财务上看蒙牛对于妙可蓝多这笔投资,似乎已经开始赔本了。结合此前蒙牛对妙可蓝多的增资价格来看,都是在30元/股左右的价格。截至7月31日,妙可蓝多报收22.70元/股,较2021年的历史高位下滑超7成。

除此之外,妙可蓝多“第一名”的帽子似乎也戴得也并不牢固,威胁就来自曾经奶酪届的大哥百吉福。

2023年年初,伊利计划收购百吉福的消息不胫而走,起因是百吉福品牌主体邦士(天津)食品有限公司董事长从杨巍变更为WENXIAN PAN(潘文娴),而此人是伊利前高管,目前已离职。

彼时有知情人透露,百吉福这几年并不好过,市占率从巅峰时80%降至如今20%左右,亟需依附大树,“双方还在谈判,但百吉福的要价过高,未来战略合作可能性较大”。

目前关于伊利收购百吉福一事,还没有落实性进展。但毕竟蒙牛与伊利的“恩怨情仇”已经持续多年,无论是奶源还是终端都不希望被彼此超过。伊利与百吉福的结合,不仅仅是百吉福重归第一的希望所托,还是伊利与蒙牛对于“奶酪第一”的争斗之战。

根据浦银国际数据显示,在2022年中国奶酪行业市场中,妙可蓝多以30%的市占率居首,百吉福21%居次,伊利、乐芝牛、安佳紧随其后,分别为5.7%、4.2%、3.7%。

可以看出,百吉福与妙可蓝多相差并不算多,一旦加上第三名伊利的助力,未来谁能笑到最后还真不一定。

03 上升空间在哪里?

对于现在的妙可蓝多来说,最重要的是去解锁更多的消费场景。

随着赛道中越来越多玩家涌入,市场同质化越发严重,随着妙可蓝多大单品“奶酪棒”营收增速明显放缓,似乎需要找到第二个奶酪切口。

事实上,中国奶酪消费市场还是较为单一。同为“亚洲胃”的日本与韩国市场,人均奶酪消费量都要比中国市场高。且不同于中国奶酪消费依旧以儿童奶酪棒等零食为主,日本、韩国地区的奶酪消费习惯已渗透至佐酒、烘焙、煎烤等场景中。

凯度消费者指数显示,目前奶酪产品在中国市场渗透率从2020年的23%增长到2022年的33.5%,但依旧很低。从零食属性的角度看,目前奶酪的市场渗透率只跟口香糖差不多,远低于饼干、膨化食品等。

浦银国际认为,未来奶酪行业的消费场景将向餐桌转换,从而增强奶酪的必选属性等。“奶酪对西方国家的消费者来说是每日必需的食物,属于刚需消费品。但对中国消费者来说,以奶酪棒为代表的再制奶酪产品的消费场景更偏向于休闲食品或零食,缺乏刚需属性。”

近两年,妙可蓝多也开始逐步扩张消费场景,向餐桌(家庭场景)以及为B端餐饮商家提供原料(工业场景)两方面拓展。

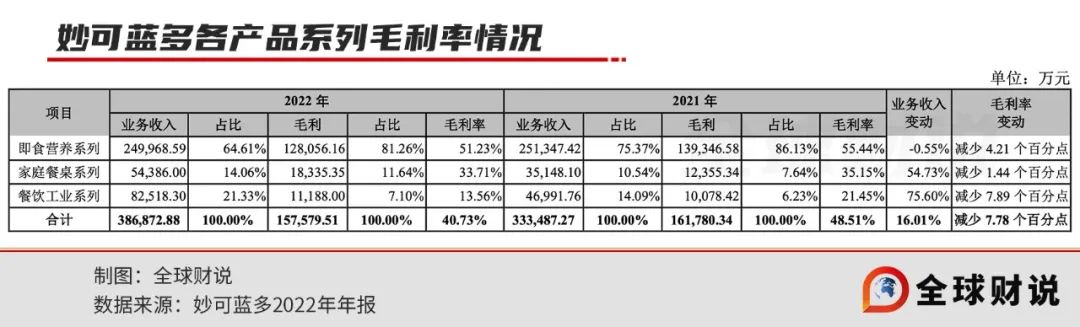

根据营收结构来看,虽家庭场景及餐饮场景营收占比正逐渐升高,但相较于即食营养产品超50%的毛利率,其他两业务板块毛利率较低,对公司整体盈利帮助有限。

由此来看,无论是妙可蓝多还是整个奶酪行业,其实还有很长的一段路要走。正像蒙牛乳业总裁卢敏说的:“中国奶酪行业的发展依然还处于‘摸着石头过河’的初级阶段,中国奶酪事业的前路充满着巨大的挑战和不确定性。”

作为曾经搅活奶酪行业的标杆选手,妙可蓝多未来如何发展,能否再创一个犹如“奶酪棒”一样的百亿市场,还需进一步观望。

评论