文|未来迹FutureBeauty 陈韫萌

在中国市场连续下滑5个季度之后,爱茉莉太平洋终于用革新动作成功止住颓势,2023年第二季度通过雪花秀、兰芝、悦诗风吟3个主力品牌,在中国录得20%的营收增长。

与此同时,另一家韩妆巨头LG生活健康继2022年集团业绩18年来首次下滑后,2023年上半年在中国市场同比下滑9.1%,业绩仍未见好转。

这两份业绩报告也可看出,韩妆在中国市场并非没有群众基础,但正在经历实力和打法的双重考验,只要亮出研发实力、新产品这些“真家伙”,沉下心来做品牌力建设,就有希望重新获得消费者认可。

01 Q2爱茉莉太平洋中国增长20%,单季度营收超8亿人民币

爱茉莉太平洋集团财报数据显示,二季度集团营收同比小幅增长0.4%至1.03万亿韩元(约合人民币57.76亿元),营业利润为117亿韩元(约合人民币6600万元),从去年同期的亏损转为盈利。净利润同比也转亏为盈,达到193亿韩元(约合人民币1.08亿元)。

结合过去6个季度数据来看,这是集团单季度营收数字首次同比录得正增长。

据了解,爱茉莉太平洋集团分为三个部门:爱茉莉太平公司(Amorepacific)、美妆子公司(Beauty Subsidiaries)和其他子公司(Other Subsidiaries)和其他。

其中爱茉莉太平洋公司主要包括雪花秀、芙莉美娜(primera)、赫妍、爱茉莉太平洋同名品牌等高奢定位品牌,以及兰芝、梦妆、cube me等高端品牌,吕等日常洗护亦包括在其中。悦诗风吟、伊蒂之屋、艾丝珀(Espoir)、爱茉诗(AMOS)等品牌则被划在美妆子公司。爱茉莉太平洋公司为集团主要部门,在集团营收中占比接近92%。

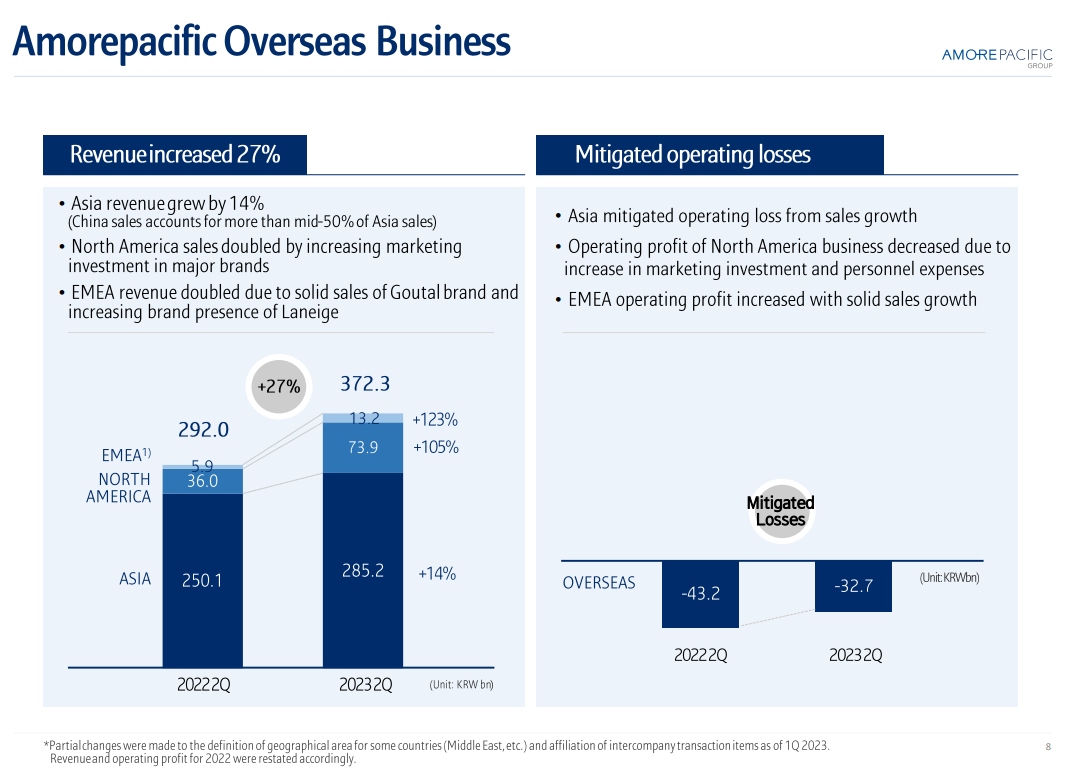

按区域划分看,中国市场是爱茉莉太平洋集团除了韩国本土外的第一大海外市场。财报显示,中国在整个亚洲市场二季度2852亿韩元的营收中占比超过50%,同比增长20%,超过1426亿韩元(约为8亿元人民币)。

截图自爱茉莉太平洋公司2023年第二季度财报

爱茉莉太平洋对此解释,中国市场表现较好得益于旗下品牌Sulwhasoo雪花秀通过加强在线和线下营销活动、开办“First Care Activiating Serum”快闪店和VIP独家活动来增强品牌竞争力;此外还包括兰芝“黄金三管精华”、悦诗风吟“视黄醇Cica修护安瓿”(小白瓶)等新品,以及优化渠道组合的增长。

在雪花秀的品牌重塑方面,爱茉莉太平洋还强调了他们通过在韩国提供独特的品牌体验,加强与中国KOL的关系,并通过社交媒体的力量实现了有力的传播。

同时,为了宣传新形象新产品,雪花秀在中国北京、上海、成都、广州、西安等8个城市做了10场“雪花秀之家限时展”快闪店活动,在活动开办期间,获得了西安开元百货美妆销售第一的成绩。

据了解,在今年6.18期间,雪花秀在中国电商平台的平均销售价格达到3.8妇女节的两倍,通过线上投放获得了会员数量45%的增长。

这种通过提升品牌体验、推新品以及优化产品组合的方式,让爱茉莉太平洋旗下品牌在中国市场提升了盈利能力。财报中提到,在亚洲的营业活动减少了销售增长带来的营业损失。

除了中国市场之外,爱茉莉太平洋在北美市场营收增长105%至739亿韩元(约合人民币4.1亿元),在中东和非洲市场增长123%至132亿韩元(约合人民币7386万元)。海外市场合起来共增长27%,一定程度上抵消了韩国本土市场12%的下滑。

02 LG生活健康中国上半年录得21.4亿元营收,但同比下滑9.1%

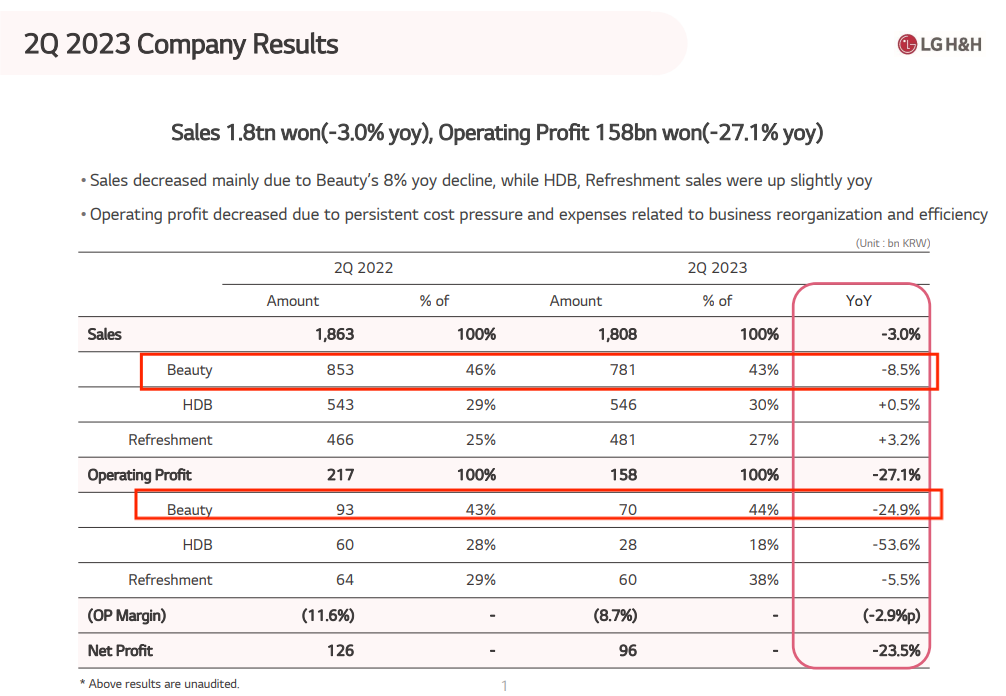

与爱茉莉太平洋相比,LG健康生活的业绩则出现了明显颓势。财报披露其二季度的营收同比下滑0.3%,达到1.81万亿韩元(约合人民币101.50亿元)。营业利润同比下滑27.1%至1580亿韩元(约合人民币8.86亿元)。二季度净利润为964亿韩元,同比下滑23.5%。

按照部门来看,LG生活健康美容部门二季度的销售额为7810亿韩元(约合人民币43.7亿元),同比下滑8.5%;营业利润下滑24.9%至700亿韩元(约合人民币4亿元);LG生活健康的HDB(家具护理和日常美容)部门销售额为5460亿韩元,同比略微增加0.5%,营业利润为280亿韩元,同比下滑了53.6%。

截图自LG生活健康2023年二季度财报

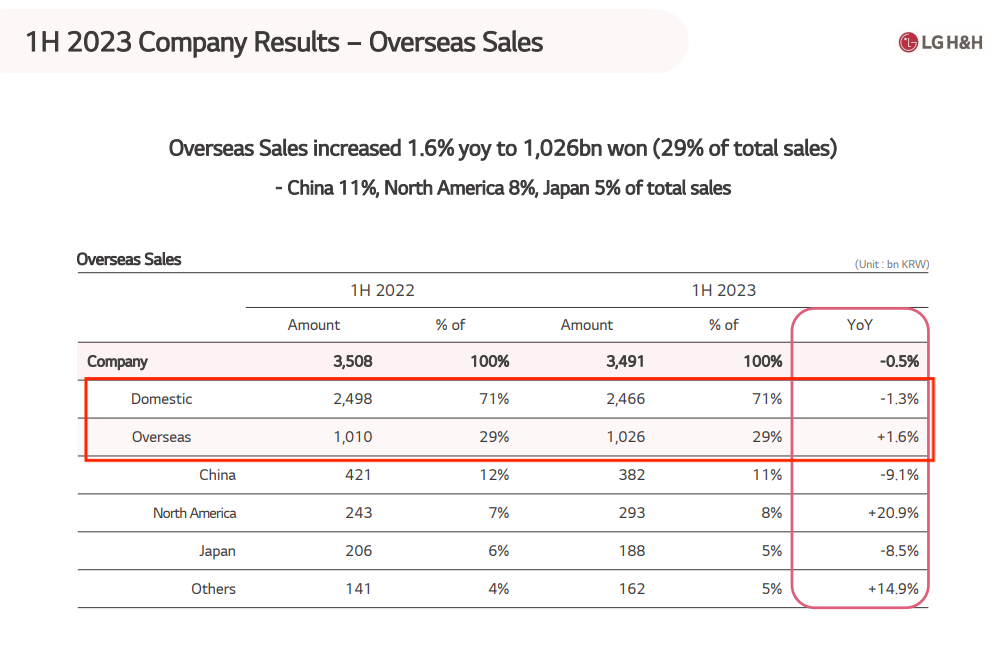

其美容部门旗下有Whoo、Sum37°、O HUI等主打品牌,按照品牌销售额比例来看,Whoo的占比为55%,Sum37°占比仅为6%。财报将美容部门销售不利的主要原因归结为中国消费复苏滞后。数据显示,在整个上半年中,LG健康生活在中国市场的下滑最大,达到了9.1%至3820亿韩元(约合人民币21.4亿元),报告期内中国是LG健康生活的第一大海外市场。

截图自LG生活健康2023年二季度财报

对比来看,北美和其他地区的营收增长比较明显,上半年北美市场的销售额增长20.9%至2930亿韩元,这或许也是LG生活健康新任CEO上任后,将战略重心转移到北美地区,进一步扩大北美地区业务的成果。

03 韩妆怎么在中国支棱起来?

正如文章开头所说,尽管韩妆自从2016年以来就在中国市场不断走低,当下无论市场份额还是销量数字都大不如前,但归根结底,抛开政策等外部因素影响,根本原因还在于韩妆没能实时跟进中国市场的变化节奏。

不过,站在疫后转型的关键节点,两大韩妆集团面对相似的困境却选择了不同的调整路径。

2021年,爱茉莉太平洋董事长徐庆培宣布了一项名为“Live Your New Beauty”的全新愿景。这之后,集团第一大海外市场中国迎来新一任总裁黄永慜,再随后,一股“改革”之风传遍雪花秀、兰芝、梦妆、悦诗风吟、伊蒂之屋等集团旗下大部分主力品牌,包括雪花秀启动“#SulwhasooRebloom”品牌革新、悦诗风吟整体形象焕新+产品功效化革新、梦妆宣布入局Clean Beauty、伊蒂之屋着手调整经营策略。

至今,爱茉莉太平洋中国的八大品牌矩阵中,已经有5大主力品牌分别围绕“高端化”、“功效化”、“年轻化”做出了一定程度的品牌焕新和调整。到2023年第二季度,集团在中国市场的增长可以说大部分归因于这些内部改革。

同在2021年,LG生活健康旗下第一大品牌Whoo后却把品牌业绩与新兴渠道头部达人深度绑定。一份来自抖音“广东夫妇”官方账号的2023年6月最新数据显示,他们在不到两年半的时间中共卖出了超过125万套天气丹套装,销售额突破18.7亿元,平均每年能达到7.5亿元。

如果按LG生活健康在中国市场的最新销量算,半年度21.4亿元,全年接近43亿元,仅广东夫妇一个达人账号就占了集团中国销量的近五分之一,可见Whoo后对单一渠道的依赖度。

但这种生意模式显然很难持久,在2023年6.18,Whoo在抖音排名从2021年的前三下滑到了第6名,在快手则滑出前十榜单。

一位业内人士对此评价道,“现在美妆品牌都在努力提升日销,避免过度依赖节点销售,同时提升自播降低达播占比,为的就是优化盈利避免折价式竞争,转而从科研营销、品牌力营销去寻求长线增长。但Whoo后还没有调整过来。”

目前看,战略重心转移至北美的韩妆集团,依然没有放弃中国市场,无论是对品牌进行深度革新还是短期获取流量红利,都是应对竞争争取份额的一种手段。当然,在加速复苏的背景下,伴随着跨国美妆巨头加速本土化和中国头部美妆公司快速崛起,市场留给韩妆的变革窗口期也不长了。

评论