文 | 子弹财经 左星月

编辑 | 胡芳洁

随着电力载波通讯技术、白光LED技术的不断提升,人们对LED光源的品质化需求也越来越高,汇聚了多种技术和功能的智能照明产品,也迎来新的发展机会。

主营智能照明业务的美的集团子公司也要拆分上市了。

7月20日,美智光电科技股份有限公司(以下简称“美智光电”)更新了招股说明书,申报在深交所创业板上市,由中信证券承销保荐。

此次,美智光电拟发行3333.33万股,占发行后总股本的25%,预计募集资金5.06亿元,主要用于智能前装产品生产基地建设项目、品质测试中心建设项目、研发中心建设项目以及渠道建设项目。

早在2020年9月,美智光电便申报深交所创业板上市,但进展并不顺利,于2022年7月主动撤回创业板IPO申请。

直到今年4月19日,美智光电“卷土重来”,再次发起创业板IPO冲刺。近三年的沉淀,美智光电“重销售、轻研发”的格局仍未改变。

此外,美智光电深度绑定母公司美的集团,独立性不足;下游房地产行业的不景气,也影响了公司成长性。

美智光电IPO还有很长一段路要走。

1、深度绑定美的集团,独立性存疑

美智光电成立于2001年,是一家专注于照明及智能前装产品设计、研发、生产和销售的高新技术企业。

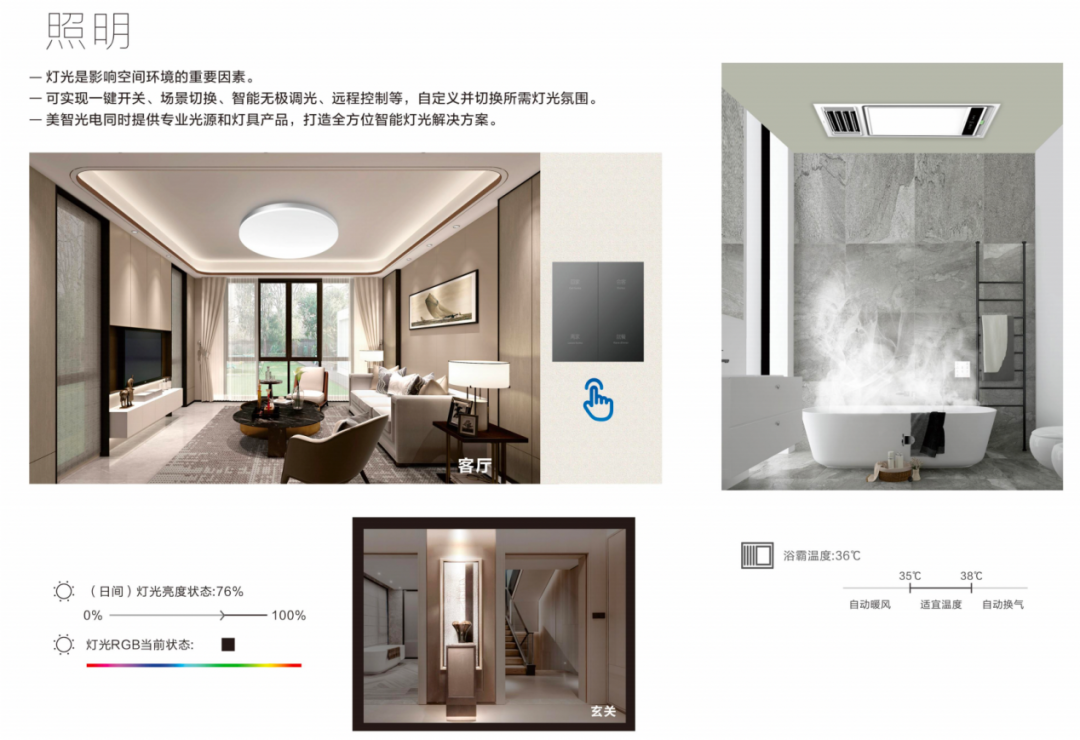

公司主要有照明、智能前装两块业务。其中,照明产品主要包括吸顶灯、厨卫灯、浴霸、台灯、筒射灯等;智能前装产品主要涵盖智能面板、智能门锁、智能网关等类别。

(图 / 美智光电招股书)

美智光电产品广泛应用于商业地产、教育医疗、城市交通、工业生产、文化旅游等多类场景,曾先后服务于万科、保利、新城、碧桂园等地产公司的多个项目。

说起美智光电这一照明品牌,许多消费者可能并不熟悉。但美智光电母公司美的集团却可谓家喻户晓。

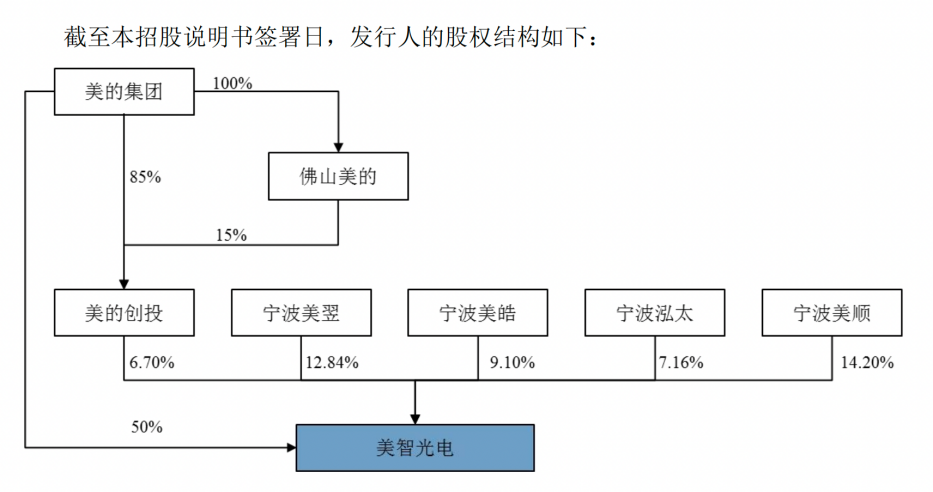

招股书显示,美的集团直接及间接控制公司56.7%股份,为公司控股股东,美的集团创始人何享健为公司实际控制人。

(图 / 美智光电招股书)

作为美的集团的子公司,美智光电在销售、渠道等方面对于美的集团的依赖性较强。

2020年以前,美智光电通过美的集团全资子公司智联家居,向下游主要经销商及终端地产客户进行销售,2020年起逐渐采取直接向下游客户销售的模式。

然而,相比欧普照明、佛山照明等照明企业,美智光电并没有属于自己的照明品牌,而是使用美的商标进行商品销售。

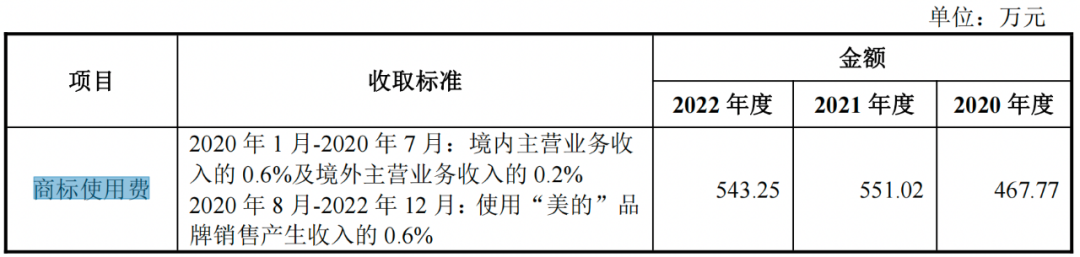

招股书显示,2020年1月-2020年7月,美智光电按照境内主营业务收入的0.6%及境外主营业务收入的0.2%向美的集团(由美的暖通代收)支付商标使用费;2020年8月-2022年12月,按照使用美的品牌进行商品销售产生收入金额的0.6%向美的集团支付商标使用费。

2020年-2022年(以下简称“报告期”),美智光电相关商标使用费分别为467.77万元、551.02万元和543.25万元。

(图 / 美智光电招股书)

不仅如此,2020年7月起,美智光电便直接通过美的集团天猫官方旗舰店、美的集团官方商城及美的集团京东官方旗舰店销售产品,并按照一定佣金点位向美的电子商务支付费用。

2020年7-12月、2021年、2022年,美智光电向美的电子商务支付佣金分别为136.43万元、571.03万元和794.23万元。

此外,美智光电董事肖丽同时也是美的集团财务共享负责人,董事董文涛为美的集团监事会主席,监事会主席吴德海为美的集团工业技术事业群财经总监,监事余智敏为美的集团国内审计负责人。美智光电董事长陆剑峰最近一年从美的集团任职并领取薪酬。

也就是说,无论是产品、品牌、销售渠道还是管理团队,美智光电都与母公司美的集团深度绑定,公司的经营独立性、拆分上市的合理性都遭到了深交所的问询。

而作为一家拟上市公司,经营的独立性必不可少,美智光电对于美的集团的深度依赖,增加了公司运营、发展的不确定性。

2、销售费用飞涨,研发实力不足

近年来,美智光电的业绩整体处于增长趋势,但这建立在销售费用大幅增长的基础上。

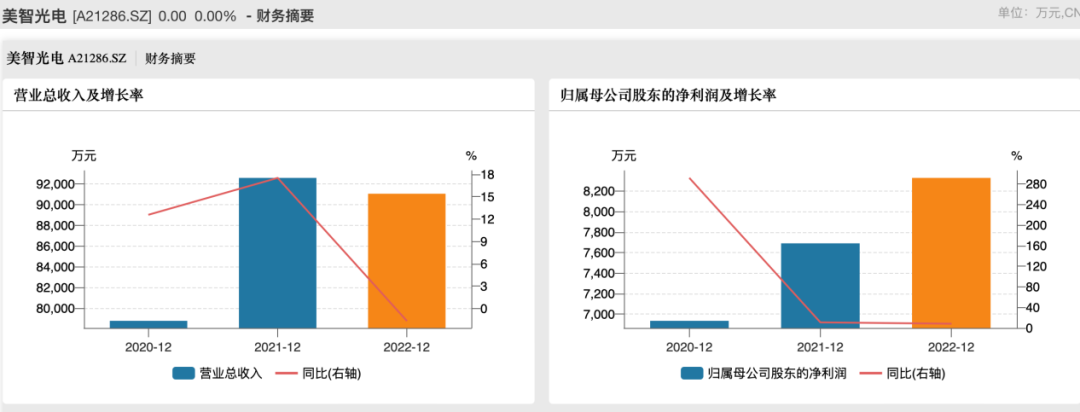

报告期内,美智光电的营业收入分别为7.88亿元、9.26亿元和9.11亿元,同比增长12.58%、17.52%和-1.65%;同期归母净利润分别为6935.13万元、7689.79万元和8327.06万元,同比增长291.38%、10.88%和8.29%。

(图 / wind)

在业绩稳步增长的同时,美智光电的销售费用也水涨船高。

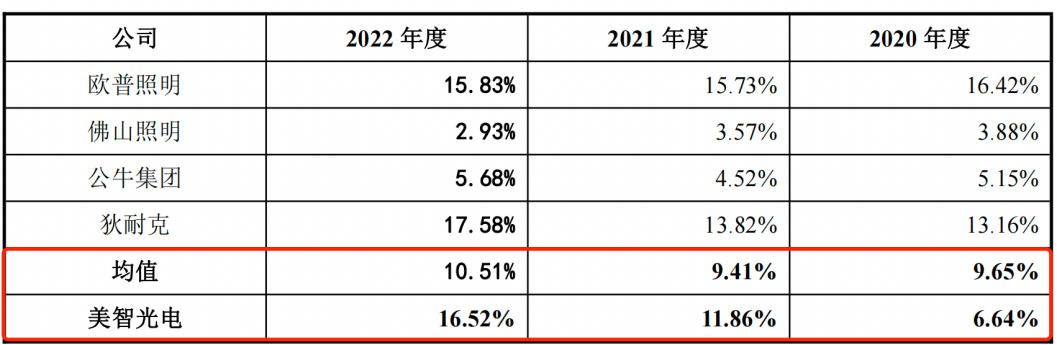

报告期内,公司销售费用分别为5228.35万元、1.1亿元和1.5亿元,销售费用占当期营业收入的比例分别为6.64%、11.86%和16.52%。

同行可比上市公司的销售费用率均值分别为9.65%、9.41%和10.51%,美智光电的销售费用率远远超过同行公司均值。

(图 / 美智光电招股书)

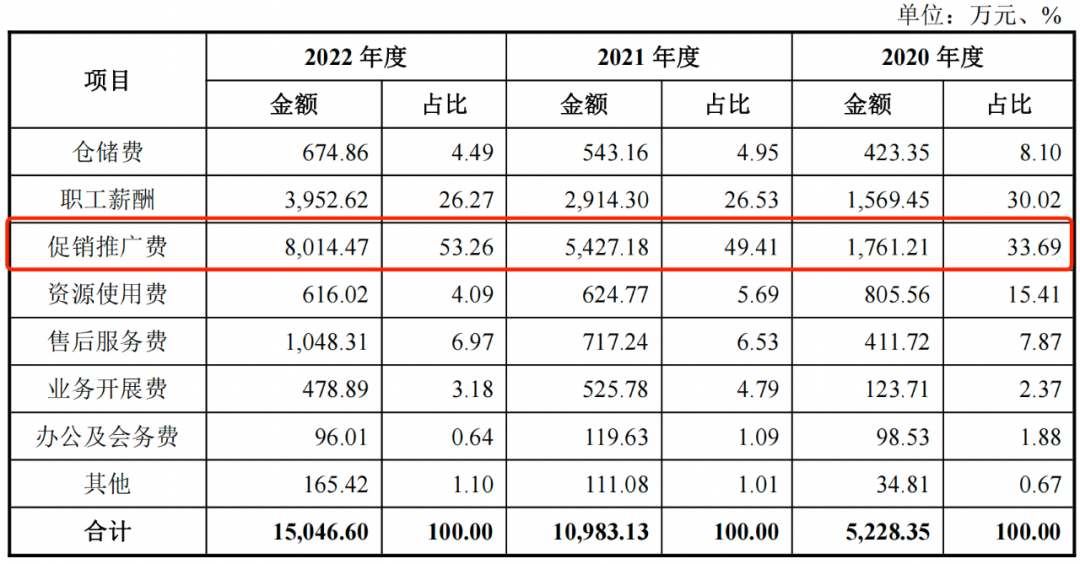

美智光电销售费用包括仓储费、职工薪酬、促销推广费等。「子弹财经注意到,美智光电销售费用率提高主要与促销推广费的飞涨有关。

报告期内,美智光电的促销推广费分别为1761.21万元、5427.18万元和8014.47万元,占当期销售费用的比例为33.69%、49.41%和53.26%。

(图 / 美智光电招股书)

美智光电的促销推广费主要针对线上渠道,包括天猫、京东、抖音等平台推广服务费及小红书、知乎站外投流、品牌联名费等。

对此,美智光电在招股书中表示,公司大力发展线上自营电商业务,不断加大线上自营模式宣传推广投入,导致公司促销推广费持续增加。

美智光电在大力营销的同时,公司研发实力和同行相比却“相形见绌”。

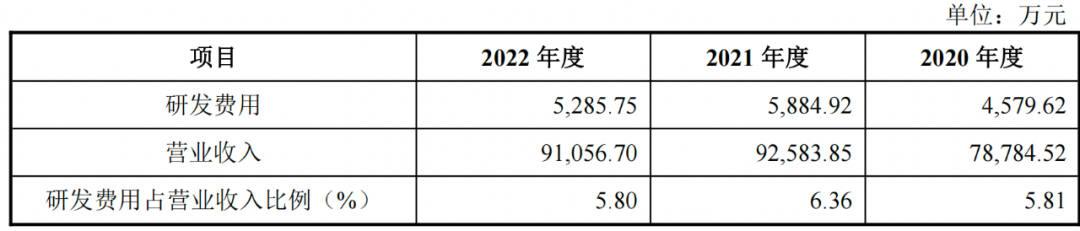

报告期内,美智光电的研发费用分别为4579.62万元、5884.92万元和5285.75万元,占营业收入比例分别为5.81%、6.36%、5.80%,研发费用率呈明显下滑趋势。

(图 / 美智光电招股书)

截至报告期末,美智光电共取得境内专利624项,其中发明专利80项,244项实用新型专利和300项外观设计专利。

不仅研发费率下滑,在专利数量上,美智光电与同行公司也存在较大差距。

其中,欧普照明已有专利超过3600项,佛山照明、公牛集团获授权有效专利分别超过1900项、2379项,是美智光电的数倍。

值得一提的是,在美智光电80项发明专利中,有64项是继受取得。美智光电自身的研发实力可见一斑。

因此,美智光电在加大营销力度的同时,还需进一步提高研发实力。

3、地产“寒冬”或影响公司发展

近年来,美智光电虽然大力布局线上销售,但公司仍然较为依赖房地产行业。

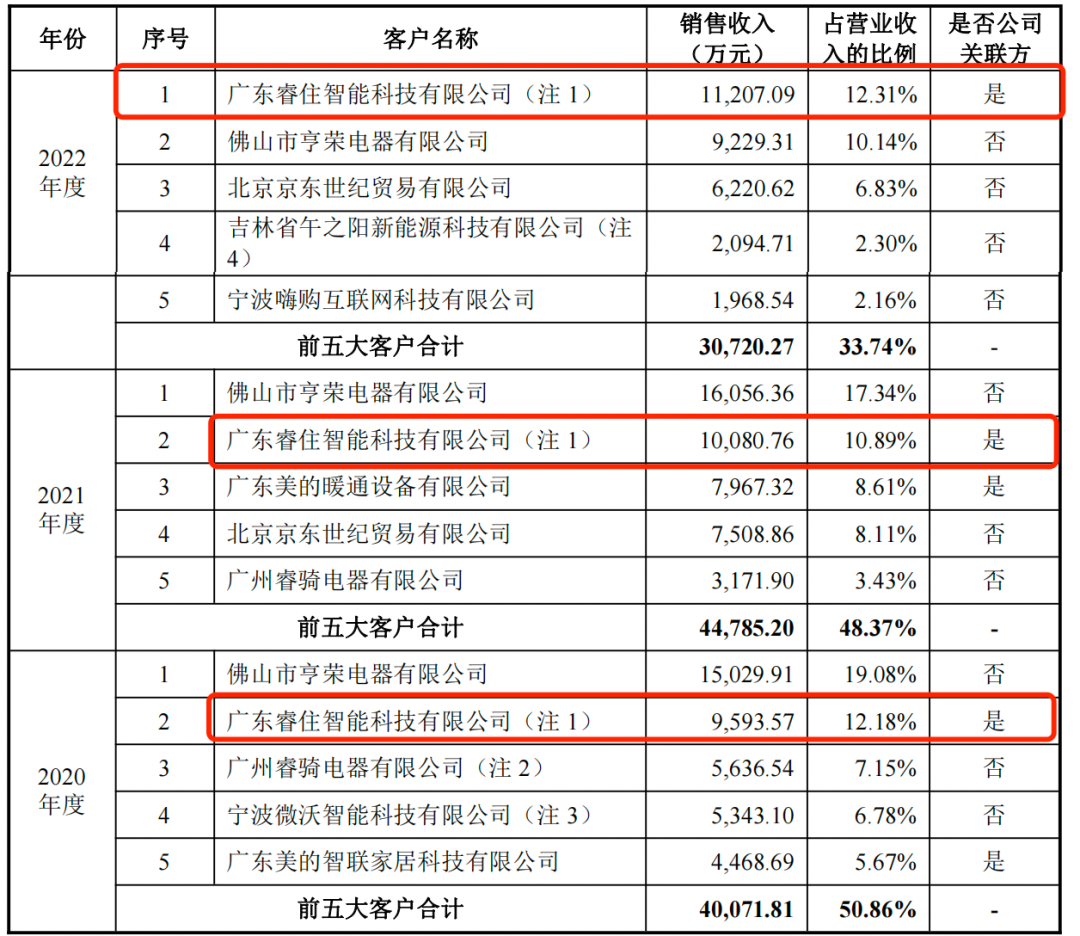

美智光电的产品通过智联家居主要销售给佛山亨荣、广东顺域、广东睿住三大经销商,并最终流向碧桂园及美的置业等房地产企业。

其中,广东睿住是美智光电的前五大客户之一。报告期内,美智光电对睿住智能的销售金额分别为9593.57万元、1.01亿元和1.12亿元,占当期营业收入的比例为12.18%、10.89%和12.31%。

招股书显示,广东睿住是美智光电的关联方,也是美的置业控股子公司。

(图 / 美智光电招股书)

美智光电的照明及智能前装产品与房地产行业有较强的相关性,导致公司业绩对房地产市场颇为依赖。

招股书显示,报告期内公司主营业务中,实际销往美的置业的金额,占主营业务收入比例分别为16.78%、14.30%及14.21%;实际销往碧桂园的金额,在营收中占比20.26%、17.30%及10.15%。

而早在2021年12月,公司在回复监管层问询时曾表示,2018年至2021年上半年,公司明确可统计的销往终端房地产项目的收入占比分别为14.23%、33.66%、41.15%、32.18%,可能流向房地产项目终端的收入(最大值)占比则高达65.07%、69.43%、71.55%、71.33%。

近年来,房地产市场持续承压,虽然目前国家政策有所调整,但是房地产行业仍处在“寒冬”,或给公司未来发展带来风险。

公司也在招股书中坦言,尽管近期国家出台了支持政策,国民消费信心逐步恢复,但仍然存在不确定性。如未来国内房地产市场或相应的房屋装修市场出现下滑,可能导致公司产品的销售出现下滑,从而对公司经营业绩和财务状况产生不利影响。

独立性不足、成长性存疑的美智光电,虽已重启IPO,或仍将经历重重考验。

美编 | 倩倩

审核 | 颂文

评论