文|首条财经 吴双

编辑|蒙多

风品:令煜

对于上市公司而言,并购扩张是做大做强的一条捷径。但同样是一个技术活儿,机遇挑战往往并行。最终成败,天时地利人和缺一不可。

7月7日,路孚特发布《中国并购市场报告及顾问榜单》显示,2023上半年涉及中国企业的并购交易总数2176笔,与2022年同期相比下降9.5%,为2020年以来新低。

市场遇冷,并购夭折者也不鲜见。6月26日以来,保力新、先锋新材、晨鸣纸业等先后叫停重组交易。所谓何故、有何影响呢?

接上文:

3、高负债高成本, 增持子公司股权是与非

同样并购告吹的,还有晨鸣纸业。

6月29日,晨鸣纸业审议通过《关于终止发行股份及支付现金购买资产暨关联交易事项并撤回申请文件的议案》(下称《议案》)。

1月20日,公司披露股权交易方案,拟收购东兴证券持有的寿光美伦1.19%股权、重庆国际信托股份有限公司(下称“重庆国际信托”)持有的晨融基金44.44%有限合伙份额;晨鸣纸业全资子公司山东晨鸣投资有限公司,原拟以现金方式收购晨鸣(青岛)资产管理有限公司持有的晨融基金0.22%普通合伙份额。

据企查查,上述股权持有人均与晨鸣纸业子公司寿光美伦相关。上述交易总对价约3.99亿元,超过了晨鸣纸业2022年归母净利。

若交易成行,晨鸣纸业所持寿光美伦股份将由62.49%升至69.12%,进一步增强对后者的控制权。

为何要大费周章的提升股权?

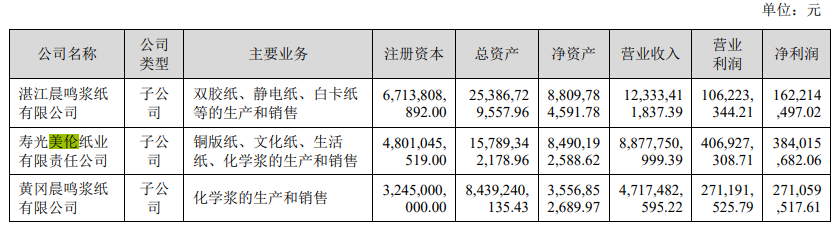

其一,寿光美伦是对晨鸣纸业净利影响10%以上的参股公司。2022年营收88.78亿元,净利3.84亿元。若按62.49%持股比计,晨鸣纸业能从寿光美伦分得近2.4亿利润。

其二,提升控制权,符合晨鸣纸业近年来坚守的“纸浆一体化”战略。据长江商报,寿光美伦向晨鸣纸业及其子公司采购的原材占营业成本比约60%。

由此可见,上述合并也是双赢举措,有合理之处。但高价格受到不少质疑。

2020年至2022年,晨鸣纸业营收307.37亿元、330.20亿元、320.04亿元,对应增速1.12%、7.43%、-3.08%;同期净利17.12亿元、20.66亿元、1.89亿元,对应增速3.35%、20.65%、-90.84%。

2022年营利双降,尤其净利堪称大变脸。不禁疑问,探索“纸浆一体化”的晨鸣纸业,何以盈利能力反降呢?

晨鸣纸业表示,双降系期内国内市场需求不足,机制纸销量同比下降,同时木片、化工、原煤等原材料及能源价格上涨影响挤压毛利率所致。

2020年至2022年,晨鸣纸业营业总成本为297.22亿元、308.64亿元、321.50亿元,高企且持续增长,2022年甚至超过了营收。

同期,销售毛利率为23.07%、23.61%、14.47%。看似表现不错,销售净利率却只有6.20%、6.33%、0.99%。

诚然,有上述行业因素。尴尬在于,同样营商环境下一些竞品表现更稳健些。以太阳纸业为例,同期营收215.89亿元、321.59亿元、397.67亿元,净利19.53亿元、29.29亿元、28.09亿元,销售净利率为9.12%、9.27%、7.08%;

再如“后浪”博汇纸业,营收139.82亿元、162.76亿元、183.62亿元,净利8.34亿元、17.06亿元、2.28亿元,销售净利率分别为5.97%、10.48%、1.24%。

2022年盈利表现均好于晨鸣纸业。

深入对比,财务费是重要考量。2020年至2022年,晨鸣纸业财务费为25.62亿元、23.87亿元、21.47亿元;

太阳纸业为5.33亿元、5.65亿元、8.34亿元;博汇纸业为3.32亿元、4.65亿元、5.12亿元。

2020年至2022年,晨鸣纸业负债率为71.83%、72.78%、71.85%;太阳纸业为54.72%、55.98%、51.74%;博汇纸业为68.71%、63.51%、71.39%。

背负如此债压,又遇造血力下滑,企业挑战自知。截至今年一季度末,晨鸣纸业账面的货币资金119.52亿元,同期短期借款却达348.19亿元。此外,还有73.24亿元的应付票据及应付账款,价值15.78亿元的合同负债。

7月14日,晨鸣纸业披露2023半年业绩预告,受宏观经济环境影响再度预亏。归属于上市公司股东的净亏约6.5亿元到7.5亿元,扣除非经常性损益后的净亏7.6亿元到8.6亿元。

如此表现,增股收购寿光美伦有急迫逻辑。只是,看看自身流动性有多少腾挪空间。

4、内生外扩“平衡术” ,新蜕变还有多远?

选择不同,结果不同。

做大做强既是投资者的期盼,也是上市公司自己的目标,但一切前提还是量力而行、审时度势,若被其“绑架”往往欲速不达、甚至适得其反。

行业分析师郭兴指出,近年来并购潮盛行的背后,更多源于企业自救脱困。如先锋新材、保力新,一家试图通过并购彻底转向新业务,一家则试图借并购打开新市场。

不可否认,两家愿景都是美好的,然交易夭折也暴露出决策不够审慎。另外,即便靠“买买买”完成了扩张,一时改善了业绩,后续能否实现高质量发展、可持续运营亦要画个大大问号。

比如南京新百,为推动业务转型,曾于2018年收购世鼎生物技术(香港)有限公司。然后者在承诺期届满后的首个财年业绩便大幅变脸。2022年净利润2.64亿元,同比下滑53.97%。

同时,从百货商场向大健康转型,也推高了南京新百商誉。截至2022年底,公司账面商誉高达61.03亿元。若并购标的业绩再度变脸,需警惕商誉暴雷风险。

往期看,包括世纪华通、步长制药在内的多家企业,已为粗放并购买单,商誉减值付出惨痛代价。如世纪华通2019年溢价收购盛趣游戏(原盛大游戏),2022年资产减值损失65.23亿元,其中商誉减值损失高达54.28亿元。

某种意义上讲,商誉减值、业绩暴雷是企业在为之前的粗放扩张买单。在行业分析师孙业文看来,并购是一项技术活,既考验企业眼光,也考验企业能力。选择好标的是交易下限,强大运营整合力、协同赋能力是上限。此外还要看市场环境变化,可谓天时地利人和缺一不可。

当然,并购是企业做大做强的一条捷径,这是不争事实。世界上许多优秀企业,都是通过并购快速成长跻身行业龙头的。

对先锋新材、保力新、晨鸣纸业而言,并购交易告吹只是一时波折。若能蓄势乘势、选好适合标的,终达夙愿也未可知。

值得肯定的是,上述三企也在深挖传统主业。

聚焦先锋新材,在构建以低碳排放为特征的建筑体系中占据重要地位。有望凭借性能优越、价格合理、设计美观的功能性遮阳产品,叠加行业回暖,在未来进一步提升市场规模。

再如晨鸣纸业。其拥有五大品类体系,七大主导产品,是业内品类最全企业。其中,文化纸、静电纸市占率全国第一,分别达到28%、35%,白卡纸、铜版纸市占率位居第二,市占率18%、23%。

客观来讲,即便此番并购未能成行,公司既定战略与市场地位亦不会受到影响。其当务之急应是解决流动性压力,提升主业营利能力。

可喜的是,今年上半年,木片、原煤、化学品等原材价呈明显下降趋势,成本端持续优化有望在下半年显出效果。晨鸣纸业还表示,将调整浆纸产品结构,增加高附加值产品开发,提高资产利用率,夯实海外市场渠道等方面提质增效。

而并购失败后的保力新,则实现了“无缝衔接”。其与关联方奥林波斯目前已成立合资储能公司。

相比无锡旭浦,奥林波斯在储能领域同样极具竞争力。其核心团队已研发成功大容量高安全性储能专用3000Ah磷酸铁锂电池,该品在单体电池容量、循环次数、安全性和度电成本上处于领先水平。

在首财君看来,条条大路通罗马,何况贵为上市公司。只要有韧性有定力,总是不缺选择机会。如同世上没有完全相同的树叶,任何企业的成功路径也无法复制,其是时代、赛道、自身实力、时运等综合使然的产物。但万变不离其宗,无非外延与内生,而最终还是化为自身生长力、形成专业性、特色化的竞争壁垒。

单从此看,上述并购失败也非一件坏事。来去匆匆,贵在谋定而后动;脱困亦或更强,做好内生外扩“平衡术”是关键;先锋新材、保力新、晨鸣纸业离蜕变新开端还有多远?

评论