文|智瑾财经 大钊

九号公司越来越像是一家两轮电动车企业了。

两个月前,九号公司曾在北京召开一场新品发布会。现场九号公司发布了多款新品,涵盖了电动两轮车、电动滑板车、九号平衡车、Segway全地形车等在内多条产品线。

虽然产品众多,但从营收构成来看,2022全年九号公司来自两轮电动车业务的营收已经占到总营收的26%,成为公司的新增长引擎。发布会上,九号公司董事长高禄峰也坦陈,未来三年电动车可能是最大业务组成部分之一。

事实上,九号公司在电动两轮车辆领域的表现确实可圈可点。刚刚过去的618年中大促,九号公司两款两轮电动车分别获得了京东平台电动摩托车和电动轻便摩托车热卖榜的TOP1。

而对于很多消费者而言,对九号公司的认知仍停留在两个标签上,一个是小米供应商,另一个是平衡车。但眼下,九号公司似乎在努力逐步摆脱这两个标签。

与石头科技等一众小米生态链企业一样,九号公司虽然享受到了小米在渠道上的赋能,却也因为常年给小米代工,自身利润微薄。

2016年至2019年,九号公司净亏损分别达到1.58亿、6.27亿元、18.04亿元、4.55亿元,净利率最低的时候达到-45.4%。

上市之后的九号公司决心"去小米化",不仅开始铺设自己的线下渠道,还瞄准了智能两轮电动车这一增长点。原因也很简单,毕竟平衡车与滑板车到底使用场景和受众有限,赛道天花板较低,而两轮电动车无论是在国内市场还是在国际市场明显有更为广阔的空间。

疯狂618难掩焦虑

据九号公司发布的2023年618终极战报显示,公司自营全渠道销售额突破7.62亿元,同比增长61%。其中,线上销售额突破6.52亿元,同比增长128%。在电动两轮车领域,九号公司包揽了京东和天猫双平台店铺销量和销售额的双冠军。

可以说上述数据是九号公司近半年来难得的喜讯,也算一定程度上抵消了业绩下滑带来的阴霾。据九号公司财报显示显示,公司今年一季度营收16.62亿,归母净利润1750万,同比增速分别为-13.32%和-54.49%。

对于业绩“失速”,九号公司董秘徐鹏解释:“公司两轮车、全地形车和割草机器人正在市场培育过程中,目前主要是靠平衡车、滑板车业务产生的利润去支持这些新业务的发展。”

可以看出,如今的九号公司正面临“不上不下”的尴尬处境,主要的盈利来源正因场景受限而难以延续高增长,而电动两轮车作为新“顶梁柱”似乎还难担重任。

根据艾瑞咨询数据,2022年中国电动两轮车销量约5010万辆,同期九号公司两轮电动车全年销量为83.16万辆。以此计算,九号公司电动两轮车在国内的市场份额仅占1.66%。

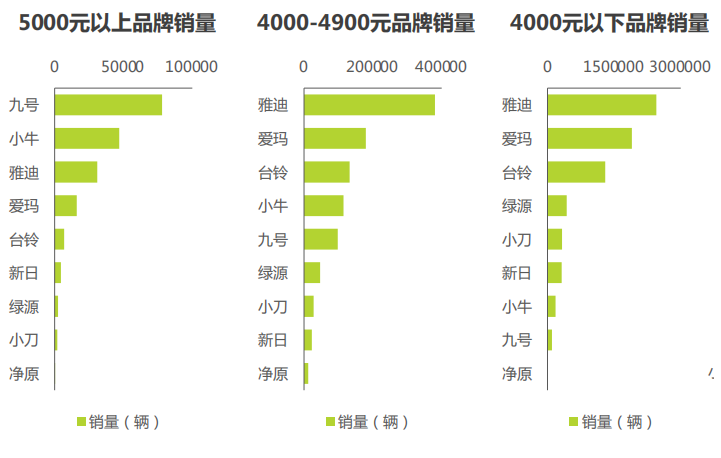

图源:艾瑞咨询

当然,这个市占率低可能也和九号公司的产品定位高端有一定关系。

艾瑞咨询数据显示,在4000元以下、4000-4900元和5000元以上三个价位段,九号的排名分别为第八名、第五名和第一名。

但是高端却没有在一定程度上转化为利润。2022年,九号公司的净利率只有4.43%,同期主营两轮电动车的企业雅迪、爱玛的净利率分别为7.03%、8.85%。

事实上九号主打的高端电动两轮车业务确实处于“市场培育过程中”,依然还需要较长时期的持续投入。为了加速教育市场和消费者,2022年九号公司投入了更多的市场和宣传力量,财报显示,2022年公司的销售费用达到了9.25亿元,同比大涨56.20%。

押注两轮车的另一面

2019年12月,九号公司正式进军两轮电动车行业,算来到如今也不过三年有余。

在九号公司入局之前,2019年国内两轮电动车玩家市占率排名中,雅迪以17%排在首位,爱玛(14%)、台铃(9%)、新日(5%)和小刀(5%)等玩家分居其后,以雅迪为代表的行业前五玩家占据着整个行业50%的市场份额。

但另一方面,这些品牌多以渠道见长,高端产品线缺乏,整体利润率并不高。虽然雅迪早在2014年就开始布局高端,但在2019年之前整个行业中大多数头部玩家的产品依旧处于中低端市场中。为了与这些头部老玩家争抢蛋糕,新来的“后浪”只好向上、向高端市场发展。

在2019年12月,九号公司发布了电动摩托车E系列和电动自行车C系列,起售价分别为4799元和3999元,最高价则分别达16999元和5599元。这两款产品主打的卖点就是高端和智能,首发搭载了“无需钥匙,靠近就解锁”的RideyGo系统、彩屏仪表操作系统RideyFUN。

结果自然也可想而知,作为一个行业“新人”,九号公司迅速在电动两轮车领域取得突破。2022年,九号公司在国内智能两轮电动车领域实现了销量第一,并且成为国内最快突破150万台的两轮电动车企业。

但据艾瑞咨询《2023年中国两轮电动车行业白皮书》调研显示:"消费者购买两轮电动车原因有许多,电动车出行便捷是车主选择购买两轮电动车的主要原因,出行高效省力、没有堵车停车困扰和环保。而其中高价位电动车车主把两轮电动车作为其他交通工具的补充特征更为突出。"

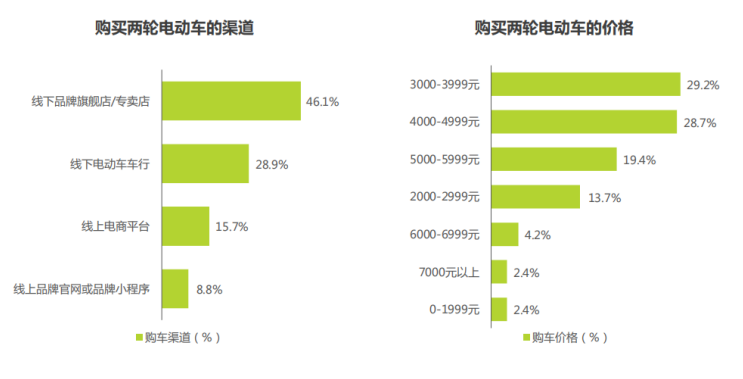

图源:艾瑞咨询

而在购车过程中,29.2%的消费者选择购买3000元-3999元之间的车型,28.7%的消费者选择4000元-4999元,二者合计共占57.9%。换句话说,九号主打的5000元及以上价位段,并不是消费者选择最多的。

在“用户池”本身不大的前提下,九号智能两轮电动车的总体销量自然无法与对手相比。

数据显示,2022年雅迪销量领跑行业,达到1401万辆;爱玛、新日、九号、小牛的总销售量分别为约1051万辆、257万辆、83万辆和73万辆。

仅从数据来看,九号智能两轮电动车的销量还不及头部企业的零头,同为“新势力”的小牛表现也差不多。

但从长远角度来看,超六成车主在搜集电动车信息时,会关注新技术、智能化升级、产品功能介绍、产品规格配置等相关信息。83.9%的车主在购车时更偏好购买有智能化功能的两轮电动车,且对于异动报警、健康自检等安全保障类智能化功能的价值认可度更高。

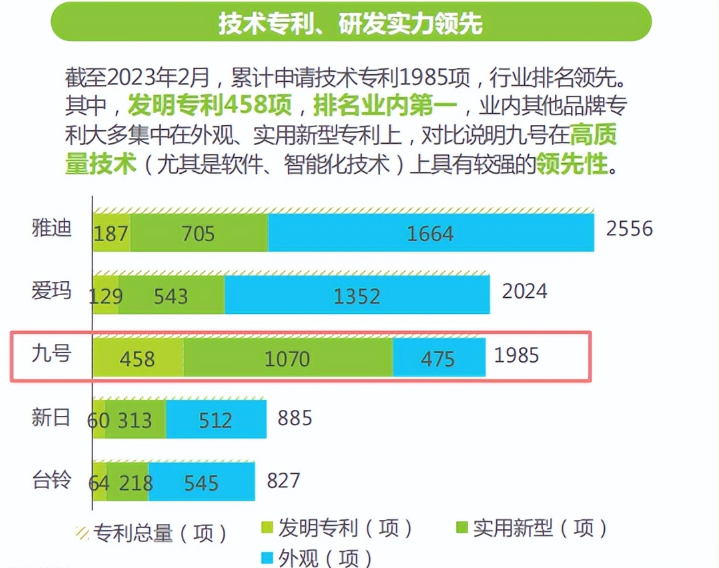

单看技术专利储备,九号公司仍落后于雅迪和爱玛两大两轮电动车巨头,但其在软件和智能化技术上有一定优势。

图源:艾瑞咨询

香颂资本董事沈萌表示:"两轮电动车相比汽车的技术结构简单,所以国内很多企业都在这个市场内竞争,九号公司此前积累了一定的技术优势,但距离脱颖而出、形成差异化竞争,还有不小的压力。"

但从现在来看,九号似乎更需要先做好服务。在黑猫投诉平台上,与“九号公司”相关的投诉有800余条,投诉的内容包括电池质量、车辆质量和质保问题等。

两轮车竞争加剧

前文提到,以九号公司为代表的“新势力”,正在搅局由雅迪、爱玛等组成的老牌两轮电动车企业市场格局。

而随着各种新技术的出现,两轮电动车品牌的智能化竞争日趋激烈。

App启动、GPS定位、全天候车辆监控、OTA系统等几乎成了中高端车型的必备。部分中低端价位的产品也开始陆续装上智能配置,并随着车型的下沉逐渐走向“五环外市场”。

这些新技术、新功能的引入,也直接推高了整个两轮电动车行业的研发投入。

根据上市公司财报显示:

2022年,九号公司全年研发投入达5.83亿元,同比增长16%;

爱玛研发投入金额为5.07亿元,同比增长25%;

小牛全年研发投入为1.76亿元,同比增长了30%;

雅迪控股的研发费用11.06亿元,与2021年的8.44亿元相比增长31%。

问题也随之而来,原本九号电动车所宣称的智能服务包括智能感应、三重定位、远程操控、智能BMS、真防盗等,随着行业的不断发展已经成为很多品牌旗下车型的标准配置了,九号的竞争力也在不断下降。

不少传统两轮电动车品牌更是在积极探索更深层次的智能化,如雅迪在量产车型上实装了语音交互系统,新日携手华为全面升级电动车智能化技术。

在这样的大前提下,九号公司在整体认知层面并不占优,据艾瑞咨询的报告显示,当提及5000元以上智能电动车品牌时,传统品牌雅迪、爱玛排在前两位,而九号只能屈居第三。

智能技术的进步和消费者需求升级,倒逼两轮电动车品牌探索产品智能化升级路径。无论是老牌电动车品牌还是新势力都积极进行技术研发,试图通过技术创新,打造出智能化更高、品质更优的两轮电动车产品,增强产品竞争力,进而提升企业竞争力。

与此同时,还有更多品牌开始进入两轮电动车领域争食市场蛋糕。

2022年,春风表示将在今年推出4款两轮电动车;

今年1月,哈雷CEO对外宣布整个品牌将要走向电动化,本田发布全新两轮电动品牌“Honda e”以及三款新车;

3月,五菱工业摩托车事业部推出全新自主开发的“羚羊”智能电动自行车;

4月份,宏碁推出了以 AI 技术为核心的电动辅助自行车Acer ebii……

老品牌与新势力的竞争似乎还远没有到尽头,哈雷、五菱等原本在出行领域有深厚积累的品牌进入后,两轮电动车战线再次被延长。

参考资料:

《2023年中国两轮电动车行业白皮书》,艾瑞咨询

评论