文|能链研究院

因国六排放升级和治超治限政策影响,2020年国内商用车零售创出453万台的“天量”,两年后的2022年,又下滑到258万台的“地量”。

人们期待,2023年的商用车市场走向复苏,但实际情况远比预期差。

根据乘联会数据,剔除掉出口量,今年上半年,国内商用车零售仅143万台,仅仅同比增长了7%,表现得不温不火。就如疫情过后,国内消费恢复低于预期,商用车市场的需求回暖同样体现得不明显。

上半年唯一的亮点是新能源商用车,可圈可点。

1-6月,国内新能源商用车零售量10.2万台,同比增长53%,增速超过了新能源乘用车市场。在新能源商用车的增量中,轻卡、轻客等物流车继续扮演了重要推力角色,而外界颇为期待的新能源重卡却整体表现不尽如人意,尤其是换电重卡,并未延续去年的增长势头。

增速减缓,换电重卡踩“急刹”

从2021年开始,换电重卡进入爆发式增长。2021年销量为3200台,同比增长427%。2022年,换电重卡销售1.24万台,同比增长285%。

中国科学院院士欧阳明高年初曾表示,预计今年电动重卡(包含纯电与换电)仍会高速增长,增速会达到90%-100%,即接近5万辆。其中将会有一半以上为换电重卡,销量预计约3万辆。

但2023年上半年已过,换电重卡交出了一份比较惨淡的成绩单。

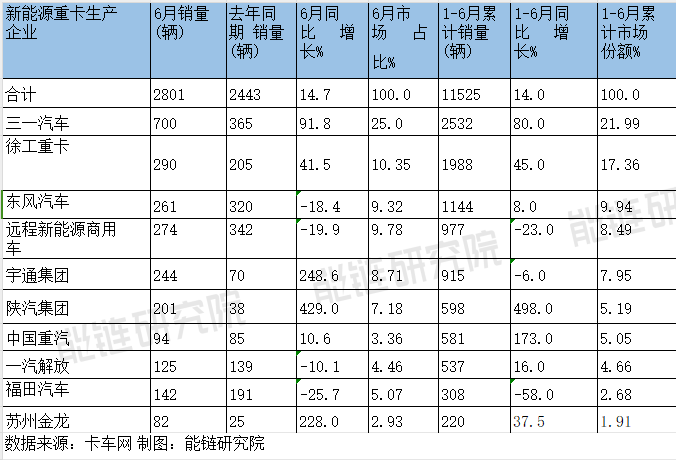

根据终端上险数据,2023年6月,新能源重卡销售2801台,1-6月累计销售1.15万辆,而去年同期销量为1.01万台,同比仅增长14%。如果对比每个月的销量会发现,除了4月同比大幅增长外,其他5个月差强人意,导致上半年新能源重卡整体萎靡不振。这与新能源汽车市场的快速恢复,以及高达44%的增速比较,显然拖了后腿。

被业界寄予厚望的换电重卡,并没有一飞冲天,也没延续去年以来的强势增长态势。

来源:能链研究院

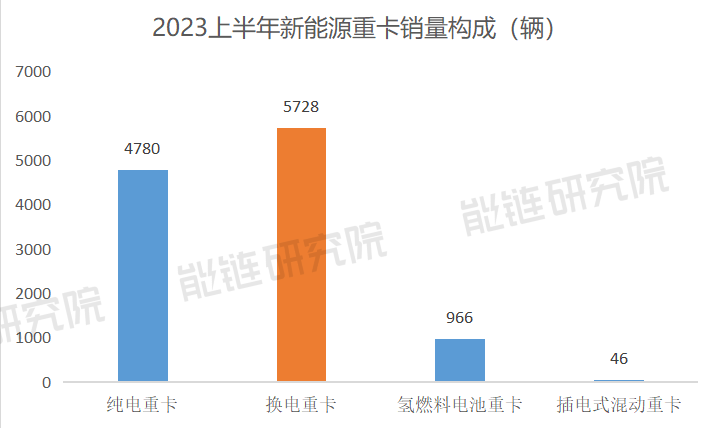

根据能链研究院的数据,今年上半年1-6月,换电重卡销量为5728台,同比只增长了17%,刚刚跑赢了新能源重卡的大盘,与去年285%的增长不可同日而语。对比纯电、换电、燃料电池、插电式混动的新能源重卡不同补能路线,换电重卡的占比为49.7%,纯电重卡占比41.5%,插电混动仅售出46辆,几乎可以忽略不计。

尤其是6月份,换电重卡销量仅增长了0.6%,等同于高速公路上突然踩了“急刹”。

不过,虽然上半年换电重卡表现不佳,但长期看,换电仍然是重卡的主流技术路线。由于重卡耗电量极高,通常为170kWh-200kWh/百公里,单车带电量280-420kWh,以160Wh/kg的能量密度计算,仅仅电池包的质量就超过2吨,这导致带电量更大的纯电重卡竞争不占优势,换电重卡电池包容量可以更小,为载货腾挪空间。

换电只需5分钟,补能效率更高,不占用工作时长,能大幅提高运营效率。但纯电就不一样了,单次充电续航150公里,除非是封闭短途场景,否则很难忍受。

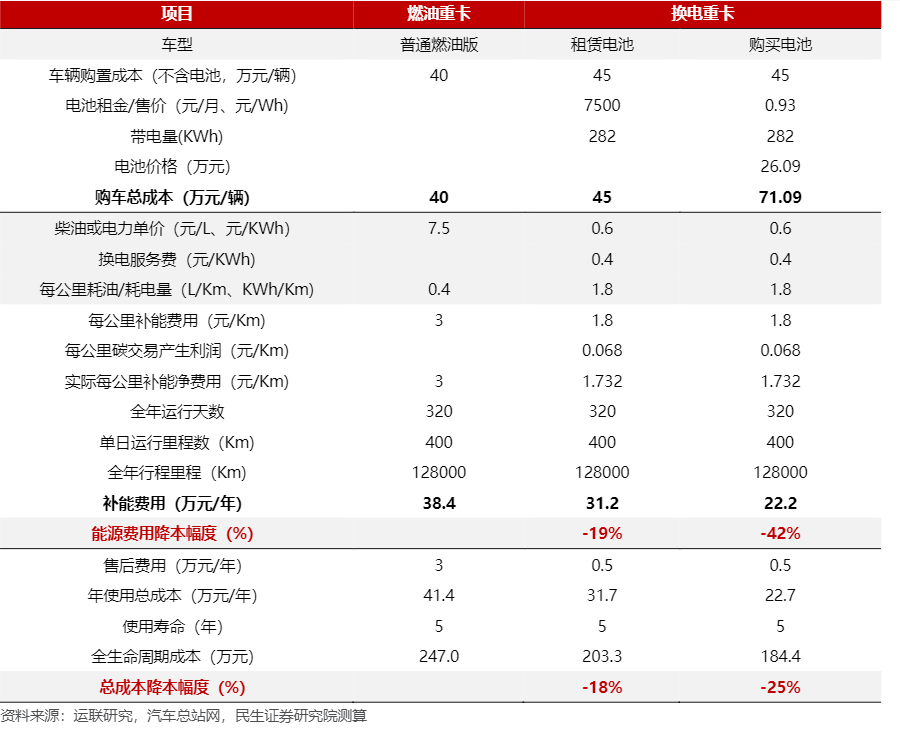

而且换电重卡的经济性已经表现得很明显。

根据民生证券报告,以充电价格0.6元/kWh计算,相比燃油重卡,换电重卡全生命周期成本比燃油重卡低44万元,购买电池模式的经济性更高,降本幅度高达25%。即便以1.2元/kWh保守测算,换电重卡仍然要比燃油重卡成本低22万元。

因此,2023年上半年换电重卡表现得不如意,并不代表换电模式没有未来。

相反,重卡换电站虽然投建成本接近加油站,高于2000万元/站,但相比乘用车换电模式,重卡在电池包、标准上的统一难度更小,更容易跑通。特别是在港口、钢厂、园区、煤矿等封闭固定作业场景,以及城市渣土运输、公铁路接驳的短倒运输场景下,换电重卡几乎是最佳选择。

根据能链研究院较为积极的预测,预计到2025年,换电重卡销量有望达到9万台,占到新能源重卡75%的比例,保有量超过20万台。2030年,换电重卡销量超过35万台,占比突破80%。到时,市场中每销售10台新能源重卡,就有8台是换电重卡。

重卡领衔,燃料电池商用车放量

与换电重卡比,氢燃料电池车的政策氛围更暖,呼声似乎更高。

近年来,各地政府在氢能产业上发布了多项支持政策,绿氢项目纷纷上马。2019年以来,国内至少有18个省市公布了氢能发展规划目标。数据显示,到 2025 年,我国将累计至少建成加氢站762座,燃料电池车保有量8.8万辆,氢能产业规模接近7000亿元。

在应用场景方面,氢燃料电池汽车所在的交通领域的“权重”一直高于电力、钢铁、化工,曾被认为是氢能应用的突破口,加氢站的投建更是如火如荼,燃料电池示范城市群稳步推进,但问题是,燃料电池汽车近年来的销量表现却远低于预期。

不过,这一颓势在2023年上半年有所扭转。

今年前六个月,在新能源商用车动力类型中,氢燃料电池车保持了最高增速,同比增长了102%,销量达2085辆,是新能源商用车整体增速的2倍,这个量级已经接近去年2465辆的水平。而在燃料电池车的细分类别中,大客588辆,货车累计销量1500辆,同比增长111%,其中大部分为燃料电池重卡,包括牵引车、自卸车等。

氢燃料电池重卡被认为是氢能应用的“火车头”,今年上半年的表现也确实担了重任。

根据上险数据,上半年氢燃料电池重卡销量968辆,相比去年同期的566辆,同比增长了70%,超出新能源重卡56个百分点。在新能源重卡中的占比接近9%,“存在感”进一步提升。

不过,燃料电池汽车由于销量基数较小,且月度波动性较大,短期增幅的持续性尚待观察。而且今年下半年,氢燃料电池重卡的压力将会变大,因为受政策刺激,去年11月、12月燃料电池重卡“爆量”,两个月平均销量接近600辆,成为今年难以逾越的“大山”。

目前,氢燃料电池重卡销量主要集中在河南、河北、上海、天津、北京等燃料电池示范城市群。在车型方面,用于载货的牵引车占了“大头”,其余是自卸车、专用车。这也表明,在加氢站覆盖足够的前提下,氢燃料电池重卡更适合单日800公里以上的干线、中长途运输场景,因为距离较长,氢能的长续航优势更明显。

价格是氢能重卡当前最大的“阻碍”,一辆100KW的燃料电池重卡的价格在130万元以上,仅燃料电池系统价格就40万元,如果政府不给予大额补贴的话,与40万元的燃油车、75万元的电动重卡比,氢燃料电池重卡一次购置成本太高。

不过,氢燃料电池重卡的价格不会一成不变,2021年每KW接近9000元,去年降到了5000元,2025年总体成本降到电动重卡的价格水平是可以期待的。而且燃料电池系统的功率也会继续提升,从100KW到200KW,不仅成本降低,续航能力也提高,在长途运输中的优势变得更加突出。

虽然在重卡中占比9%,已崭露头角,但在新能源商用车整体中,氢燃料电池汽车所占的比例仅2%,还存在极大的增长空间。

今年难有起色,2025年才是商用车“大年”

今年上半年,商用车整体回暖,但力度小于预期。即便是新能源商用车的渗透率,也低位运行,仅为7.2%。这既与去年新能源汽车国补退坡带来的“透支”有关,也受累于中国经济的增长放缓。

在商用车整体大盘中,上半年,重卡等在内的货车渗透率为3.5%,客车则高达34%,主要来自于轻型客车的拉动。

轻客销量5万辆,同比增长131%,占了新能源客车85%的比例。相较轻客,新能源中的大客、中客均下滑明显,前者掉了31%,后者降幅达30%,原因来自于新能源大中客车补贴取消的政策掣肘,轻客本来就没补贴,反而一定程度上促进了轻客新能源市场的增长。

燃油重卡依然是东风集团、中国重汽、陕汽集团、一汽解放、福田汽车的地盘,但在新能源重卡领域,已经形成了新的势力范围。只不过,当前重卡的新能源渗透率较低,短期还无法撼动传统重卡品牌。

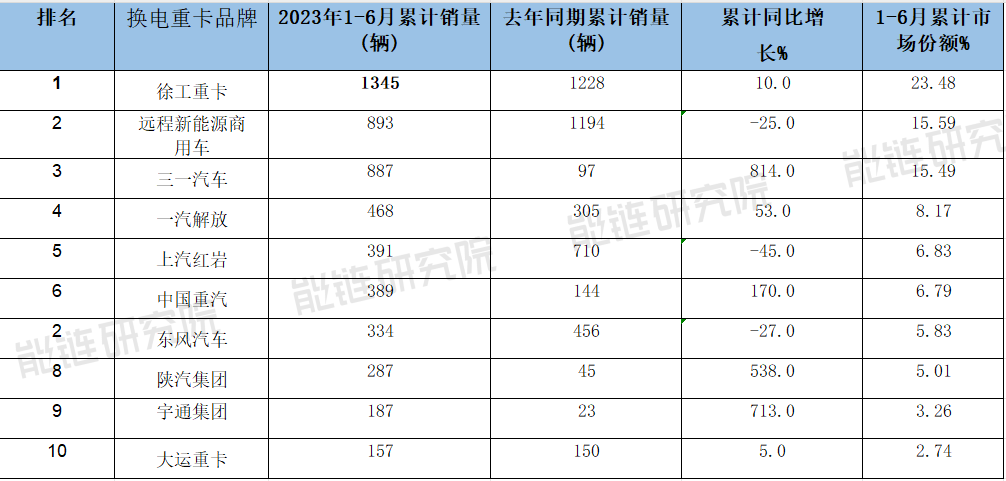

今年上半年,三一汽车、徐工重卡、东风汽车排在了新能源重卡的前三位,远程新能源商用车、宇通集团紧随其后,CR3接近48%,CR5为65.7%。徐工重卡、远程新能源商用车、三一汽车则是上半年换电重卡销量的TOP3,特别是三一汽车,去年换电重卡销量只有97辆,今年上半年则直接飙升到887辆,同比增长814%。

相比,佛山飞驰、宇通集团则在氢燃料电池重卡领域有所建树,上半年分别卖出了148辆、130辆,位列第一、第三位。

总体来看,2023年上半年商用车市场不及预期,在去年销量较低的基数上,并没有大幅反弹。但新能源商用车市场算是一个亮点,只不过喜忧参半的是,换电重卡未如期出现“井喷”,反而氢燃料电池车市场开始小幅“放量”。

虽然2023年商用车市场难有大的起色,但考虑到2020年大卖的商用车将陆续进入“退役期”,预计2025年会是销量的一个“大年”。

评论