文 | 财富质点 王苗苗

2023年8月4日,上交所披露了“安踏体育用品有限公司2023年面向专业投资者公开发行公司债券”募集说明书注册稿。

该债券的受理日期为2023年6月7日,品种为小公募,拟发行金额为100亿元,发行人为安踏体育用品有限公司(以下简称“安踏体育”),承销商/管理人为中信证券股份有限公司、中国国际金融股份有限公司、兴业证券股份有限公司及摩根士丹利证券(中国)有限公司。

根据募集说明书注册稿,本次债券募集资金在扣除发行费用后,安踏体育拟将不超40亿元用于偿还本集团债务,剩余部分用于补充流动资金、股权投资、项目建设等法律法规允许的用途。

而在今年4月份,安踏体育刚刚以配售现有股份及先旧后新认购新股份的方式,募集到约117.43亿港元(约108.19亿人民币)的资金,用于偿还公司未偿付的财务负债及/或作为一般营运资金。

百亿配售之后,再发百亿公司债,安踏为何频频融资?

01、曾有36亿债券获批后未发行

安踏创始于1991年,而安踏体育在2007年于香港交易所主板上市,是著名的全球体育用品公司。

官网显示,多年来,安踏体育主要从事设计、研发、制造、营销及销售体育用品,向中国消费者提供专业的体育用品,包括运动鞋、服装及配饰。透过多元化的品牌组合,包括安踏、FILA、DESCENTE及KOLON SPORT,以及组成投资者财团于二零一九年成功收购国际运动品牌集团Amer Sports,拥有国际认可品牌包Arc’teryx、Salomon、Wilson、Peak Performance及Atomic等。

安踏体育在上交所公司债券项目信息平台披露的《发行人有权机构关于本期公开发行公司债券事项的董事会决议》显示,“随着本集团业务的发展,为配合本集团项目的实际发展需要,并考虑到现行的国内政策及市况下,本公司拟于2023年5月(具体以实际报送时间为准)向上海证券交易所呈交注册及发行公司债券的申请。”

根据募集说明书,安踏体育本次债券发行总额不超过人民币100亿元(含人民币100亿元),其中,期限超过1年的中长期公司债券发行规模不超过人民币80亿元, 期限为1年及以内的短期公司债券的债券余额不超过人民币20亿元。债券期限不超过10年(含10年)。

在扣除发行费用后,本次债券募集资金拟将不超40亿元用于偿还本集团债务,剩余部分用于补充流动资金、股权投资、项目建设等法律法规允许的用途。

上述100亿公司债券发行计划已于2023年4月25日获安踏体育董事会通过。

2023年6月7日,“安踏体育用品有限公司2023年面向专业投资者公开发行公司债券”项目获上交所受理。2023年7月3日,上交所公司债券项目信息平台披露安踏体育本次公司债券发行的募集说明书反馈回复稿;2023年8月4日,披露募集说明书注册稿。

这是自2016年以来,安踏体育少有的公开发行公司债券项目。

上交所公司债券项目信息平台显示,安踏体育曾于2016年11月22日向上交所呈交公司债券募集说明书,债券发行规模不超过人民币36亿元(含36亿元),发行期限不超过5年(含5年),债券募集资金拟用于公司及下属子公司或集团成员单位偿还境内外借款、补充境内外营运资金等。上述项目已于2017年5月4日获通过。

而据募集说明书注册稿披露,安踏体育于2017年4月26日获中国证券监督管理委员会出具的《关于核准安踏体育用品有限公司向合格投资者公开发行公司债券的批复》(证监许可〔2017〕613号),注册规模为不超过36亿元(含36亿元)。

不过,安踏体育在本次债券发行的募集说明书注册稿中称,“上述批文已到期且该批文下发行人未有发行公司债券。”

为何前次36亿公司债券在已获批的情况下却未发行?《雪浪商业》就此联系安踏体育,截至发稿,尚未回复。

02、老板家族的两位500亿富豪

值得注意的是,在本次债券发行前的几个月,安踏体育便已通过配股的方式获得百亿募资。

2023年4月18日,安踏体育在港交所发布公告称,拟配售1.19亿股新股,认购事项的所得款项总额预计约为118.02亿港元。

根据公告,2023年4月17日,安踏体育与包括安踏国际集团控股有限公司(以下简称“安踏国际”)、安达控股国际有限公司(以下简称“安达控股”)以及安达投资资本有限公司(以下简称“安达资本”)在内的卖方以及配售代理订立了配售及认购协议,卖方拟通过配售代理出售安踏体育合共1.19亿股配售股份,安踏体育将向卖方发行合共1.19亿股认购股份。

公告显示,配售价和认购价均为每股99.18港元,认购事项的所得款项总额预计约为118.02亿港元,认购事项所得净额约117.31亿港元。

配售及认购完成后,安踏国际持股比例将由44.26%降低至42.40%,安达控股持股比例将由5.93%降至5.68%,安达投资持股比例将由4.26%降至4.08%。三大股东合计持股由54.45%降至52.16%,下降了2.29%。

对于所得款项用途,安踏体育表示,拟将认购事项所得款项净额用于偿还安踏集团未偿付的财务负债,以及作为一般营运资金。具体所得款项用途将根据公司的运营情况、实际需求,以及根据监管机构相关意见进行调整。

在本次募集说明书注册稿中,安踏体育表示,“配售及认购协议项下的配售事项及认购事项已分别于2023年4月20日及2023年4月27日完成。”

截至目前,安踏体育配股所募117.43亿元使用情况如何?其中多少用于偿还债务?为何在短短几个月内再次发债谋求百亿募资?《雪浪商业》就此联系安踏体育,截至发稿,尚未回复。

安踏国际为安踏体育控股股东,安达控股、安达投资为安踏国际全资附属公司。

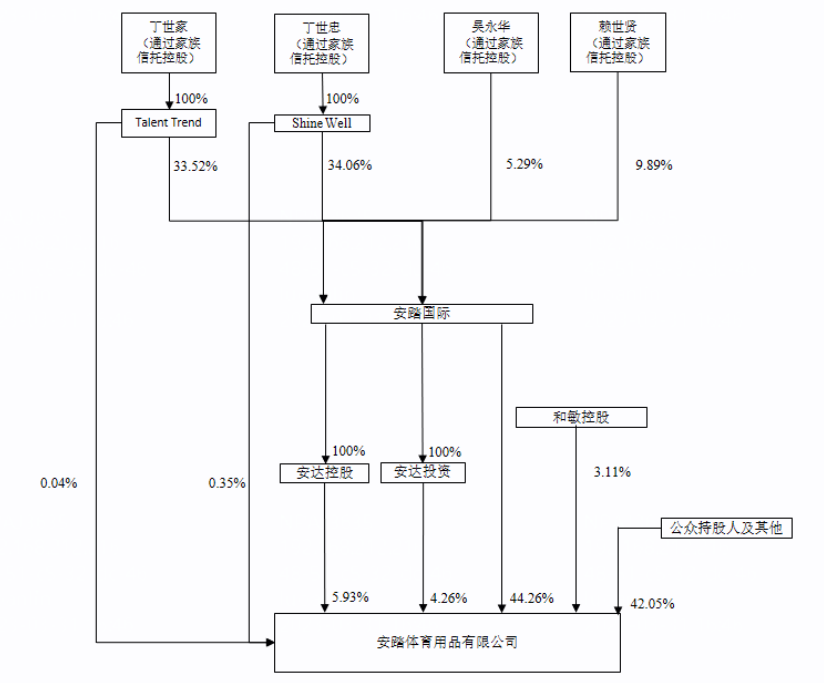

截至2022年末,安踏体育的股权结构图如下所示:

图源:募集说明书注册稿

安踏体育的实际控制人为丁世忠。丁世忠、丁世家、赖世贤、吴永华等均通过其家族信托(作为信托成立人及/或其中一名受益人)持有安踏国际/安达控股/安达投资/Shine Well/Talent Trend。其中,丁世忠合计持有安踏体育54.80%股权。

丁世忠目前担任安踏体育董事会主席兼执行董事,其兄长丁世家任安踏体育董事会副主席兼执行董事。

《2023家大业大酒·胡润全球富豪榜》显示,现年53岁的丁世忠以530亿元的财富位列该榜单第311位;而其兄长即现年59岁的丁世家,以515亿元的财富位列该榜单第327位。

03、现金流净额逐年增加

不到四个月,安踏体育便通过配股及发行公司债券的方式,谋求超200亿募资。

那么,安踏体育真实财务水平如何?

据募集说明书注册稿披露,2020-2022年,安踏体育的收益分别为355.12亿元、493.28亿元、536.51亿元。安踏体育表示,收益逐年上升,主要是由于业务增长带来收益增加所致。

2020-2022年,安踏体育的毛利分别为206.51亿元、304.04亿元、323.18亿元,毛利率分别为58.15%、61.64%、60.24%,年内溢利率分别为15.68%、16.66%、15.37%,均保持在较高水平。

2020-2022年末,安踏体育的资产总额分别为518.67亿元、626.68亿元、691.95亿元;负债总值分别为260.43亿元、310.05亿元、313.56亿元;资产负债率分别为50.21%、49.48%、45.32%。

“发行人主营业务创现能力良好,目前公司账面现金充裕,整体偿债压力较小。”安踏体育募集说明书注册稿显示。

在资产总额中,2020-2022年,安踏体育的流动资产总额分别为327.17亿元、399.02亿元、425.96亿元,占资产总值比例分别为63.08%、63.67%、61.56%。现金及现金等价物分别为153.23亿元、175.92亿元、173.78亿元,占资产总值比例分别为29.54%、28.07%、25.11%。

2020-2022年末,安踏体育的流动负债分别为117.15亿元、159.43亿元、262.07亿元,流动负债占负债总额的比例分别为44.98%、51.42%、83.58%。

同期,安踏体育流动比率分别为2.79、2.50、1.63,速动比率分别为2.32、2.02、1.30,均呈下滑趋势。

在流动负债中,2020-2022年,安踏体育的借贷分别为19.68亿元、17.48亿元及121.98亿元,占负债总值比例分别为7.56%、5.64%及38.90%。其中2022年安达体育的借贷较2021年增加104.50亿元,增幅597.83%。

“上述变化主要由于发行人办理并购贷款再融资,期限1年期,贷款利率较原并购贷款低,用于置换原长期限并购贷款。同时,根据适用财务报告准则,于2022年末,发行人的10亿欧元零息可换股债券被视为于可选认沽日(2023年2月5日)到期及被分类为流动性质。”安踏体育在募集说明书注册稿中表示。

2020-2022年末,安踏体育的有息负债余额分别为68.14亿元、62.31亿元、54.78亿元,占负债总值的比例分别为26.16%、20.10%、17.47%。

截至2022年末,安踏体育的银行借款余额为29.59亿元,占有息负债余额的比例为54.02%;银行借款与公司债券外其他公司信用类债券余额之和为44.78亿元,占有息负债余额的比例为81.75%。

“集团的主要融资来源包括银行贷款、银行承兑汇票、可换股债券等。”安踏体育在募集说明书注册稿中表示。

截至2022年末,安踏体育的未偿还全部银行融资余额为39.59亿元,其中银行贷款29.59亿元、银行承兑汇票10.00亿元,银行贷款主要为外币计价贷款,可换股债券欧元计价等值人民币72.12亿元。

截至2022年末,安踏体育及合并范围内的附属公司共获得主要贷款银行授信额度合计201.77亿元,已使用额度40.56亿元,尚未使用的授信额度为161.21亿元。

报告期内,安踏体育及附属公司累计发行境内外债券3只/88.96亿元,累计偿还债券0亿元。截至2022年12月31日,安踏体育及附属公司已发行尚未兑付的债券余额为88.96亿元,明细如下:

图源:募集说明书注册稿

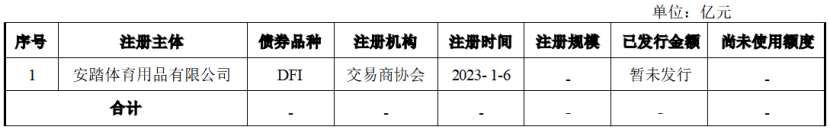

截至2022年12月31日,安踏体育及附属公司存在已注册尚未发行的债券,具体情况如下:

图源:募集说明书注册稿

“发行人偿付短期债务及本次债券本息的资金主要来源于公司经营活动产生的现金流量净额。”安踏体育在募集说明书注册稿中表示。

而据募集说明书注册稿,最近三年,安踏体育经营活动产生的现金流量净额分别为74.58亿元、118.61亿元、121.47亿元。安踏体育表示,2020-2022年公司经营活动产生现金净额逐年增加,主要是由于公司经营业绩的提升、公司业务模式良好的创现能力以及公司较强的现金流管理能力。

评论