文|天下网商

萌宠治愈孤独,撑起了千亿规模的“它经济”,也让一个又一个中国宠企站上资本市场的牌桌。

宠物食品集团乖宝,自首次披露招股说明书18个月后,终于在今年6月20日获得证监会正式批复,距离在深交所挂牌上市近在咫尺。

招股书显示,2022年乖宝的零食、主粮、保健品三大主营业务收入接近34亿,旗下自有品牌“麦富迪”贡献了超一半的业绩,该品牌曾在2021年-2022年连续登顶犬猫食品品牌天猫销量榜,并在今年天猫618蝉联宠物品牌销售排行榜的TOP1。

招股书披露,公司拟首次公开发行4000.45万股,占发行后总股本的比例为10%,8月7日起申购。根据财通证券研究,IPO成功后,乖宝在产能、营收和净利润上都将超越中宠股份,成为A股宠物经济公司中体量最大的上市公司。

中国宠物市场成型不过30年。从代工出口海外到打造自有品牌,乖宝的故事见证了本土宠物赛道的冷与热,也是中国制造业转型的一个缩影。

在“国产替代进口”的声浪中,玛氏、雀巢等外资企业长期主导宠粮行业的格局正在松动。

但小猫小狗的口粮生意,规模不小,前途光明,赚钱却不易。

猫狗的口粮,“鲁菜”的江湖

乖宝掌门人秦华、中宠创始人郝忠礼,在经商前都曾做过两年的高中老师。

1993年,秦华辞职去了山东凤祥集团,这是当地的一家大型肉鸡生产加工企业。恰是这一年,全球最大的宠物食品巨头玛氏公司,在北京怀柔建了第一家宠物工厂。

一次赴美考察,让秦华嗅到了宠物食品的商机。

2005年他下海创业,创建了聊城乖宝宠物用品有限公司,为海外市场做零食代工,零售巨头沃尔玛、全球知名宠物集团斯马克与品谱,都是乖宝的客户。

山东是肉鸡大省,也是欧美宠物主粮的后厨。得益于上游原材料丰富价廉,东部沿海陆路与海路运输便利,人口大省又具备劳动力价格优势,这里诞生了多家宠物食品上市公司,前有市值一度过百亿的中宠股份、年产量可达1.2万吨的路斯股份,后有即将上市的乖宝,以及正在冲刺IPO的帅克宠物,他们的“祖籍”均为山东。

虽然替海外企业做代工厂的门槛不高,但弊端也显而易见,毛利率低,需要面对不稳定的汇率与国际贸易环境,原材料价格的波动也将直接影响盈利状况。

转型的契机源于国内宠物市场的起风。欧睿国际数据显示,中国宠物狗和宠物猫的数量从2012年的6900万只增长到2022年的1.86亿只,总量已经成为世界之最。

在国内猫狗数量激增、养宠观念巨变的十年间,代工大王们达成了集体共识:与其远赴欧美掘金,不如为本土宠物下厨。

国产宠物品牌的崛起,为代工厂们带来新的订单,今年天猫和京东公布的618猫粮狗粮热卖榜中,TOP5内的网易严选、蓝氏均由山东帅克代工。时至今日,无论是代工海外巨头,还是代工国产品牌,ODM/OEM业务仍旧在这些企业营收中占据相当比例。

但这并非长久之计。为打破低毛利桎梏,工厂大王们纷纷尝试自创品牌,如中宠旗下拥有顽皮、真致,福贝旗下有比乐、爱倍,佩蒂推出好适嘉、齿能,乖宝旗下以麦富迪最为知名。

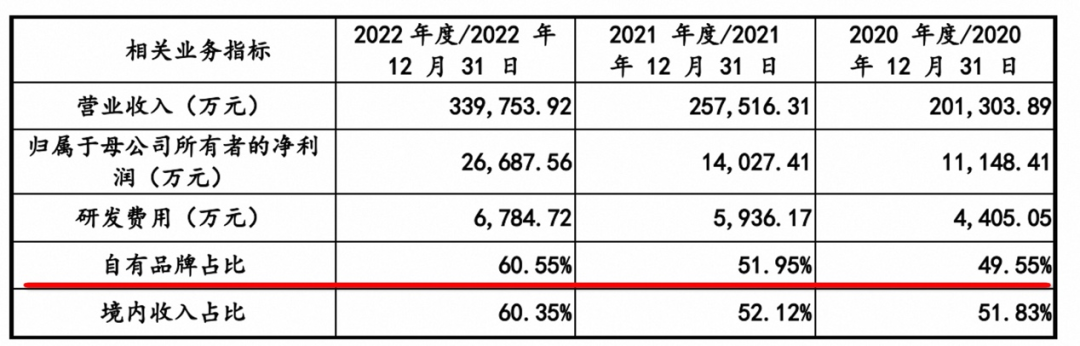

乖宝招股书显示,2020年-2022年,乖宝的自有品牌营收占比分别为49.55%、51.95%、60.55%,呈现逐年增长趋势,至今占比已超过一半。这也意味着,乖宝已经通过自有品牌开辟出了新的增长曲线,正在逐步摆脱对传统代工业务的依赖。

报告期内乖宝自有品牌营收占比 来源:乖宝招股书

麦富迪创立于2013年,彼时乖宝饱受中美贸易摩擦之苦,出口额一下从1.5亿美金下滑到2千万美金,接连两年处于亏损状态。

麦富迪的出生,是乖宝的一次绝地求生,也为这位代工大王镀上了一层新的光环。

独子麦富迪,荣宠与隐忧

作为全品类宠物食品品牌,麦富迪覆盖宠物干粮、零食和湿粮,拥有超2000个SKU,产品线的丰富程度,在国产宠粮品牌中位居前茅。

依靠乖宝多年做海外代工积累的产品研发生产经验、供应链资源和管理能力,麦富迪在中国宠粮市场上快速开疆拓土。

2021年是麦富迪的高光时刻。品牌全年销售额突破10亿元,双11同时占据天猫、京东、抖音三大平台宠物品牌成交排行榜的前两名,在宠物食品行业中综合排名第一。

高性价比的产品定位,是麦富迪划开市场的突破口。参考天猫国际上每千克成猫猫粮价格,进口高端品牌如渴望、爱肯拿的定价为194元、175元,巅峰更是高达377元。而麦富迪的定价普遍在22元-50元,迅速俘获了下沉市场。

麦富迪之所以能一路狂飙至此,还有一个重要原因是抓住了电商红利。

海外宠粮品牌早期进驻国内时,通过代理商和经销商占据了商超、宠物店、宠物医院等传统渠道。这也是一贯策略,欧睿国际数据显示,美国的宠物食品销售中商超占比在七成以上。新品牌想要短期内盘活分散的线下网络,难度颇高。

2016年前后,宠物食品的线上渗透率快速提升,进口品牌对渠道变化的感知相对滞后,而土生土长的乖宝,没有放过这个机会。

麦富迪在线上布局超过2000个线上分销渠道,以及天猫、京东等平台的直销渠道。因为DTC模式免去了中间商环节,毛利率要普遍高于线下。乖宝2021年有84%的营收由线上贡献,2022年自有品牌的直销渠道营收占比达到22.19%。

转型做电商的同一时期,全球顶级PE投资机构KKR拿出4亿入场,成为了乖宝的第二大股东。KKR曾出资认购圣农发展,即中国最大的白羽肉鸡生产企业,也是肯德基的供应商,能够与乖宝形成产业协同。

招股书显示,2020年至2022年,乖宝的营收分别为20亿、25亿、33亿,毛利率分别为 33.12%、32.79%、37.23%,其中自有品牌的年均复合增长率达 43.53%。

从营收增长和毛利率来看,乖宝的表现算是亮眼,在行业中居于领先。自有品牌具备一定的品牌价值,且乖宝对供应链上下游有全面覆盖,规模化生产带来成本优势,加之电商直销占比高等因素,乖宝整体的毛利率水平高于一般的代工厂。

而乖宝的“创伤”在于净利润。招股书显示,报告期内乖宝的净利润分别为26687万元、14027万元、11148万元,净利率为5.54%、5.51%、7.82%。以2020年做对比,中宠、佩蒂、福贝、路斯的净利率分为6.78%、8.70%、21.06%、9.32%。

报告期内乖宝净利润于同行业对比 来源:乖宝招股书

近三年间,乖宝累计烧掉了15亿销售费用。净利水平的困顿主要就源于麦富迪连续多年在营销上的高举高打,包括请谢霆锋做代言,赞助《向往的生活》、《你好生活》等热门综艺,报告期内的营销占比接近18%。

秦华曾表示,宠物赛道存在品牌高度分散的情况,只有在营销上舍得投入,才能在信息繁杂且碎片化的当下拥有知名度。“市场现实就是如此,没有知名度,美誉度无从谈起。”

用营销换前程,是新消费品牌的通路,也是通病。

对比之下,乖宝的研发投入仅占据营收的2%,这一数据三年来未有过较大波动。轻研发带来的结果是行业准入门槛低,产品同质化严重,不得不以低价为诱饵、借助流量手段进击市场。

乖宝其实也早已意识到,仅靠“独子”麦富迪,无法一力撑起集团未来的宏图伟业。

据了解,乖宝还开发过欢虎仔、欧力优等自营品牌,定位与麦富迪相似。但《天下网商》发现,这些品牌的名称在乖宝IPO的招股书中均未出现,而以“麦富迪等自有品牌”代称,或许其对营收的贡献占比仍然较小。

疫情后消费市场走向K型分化,宠物食品也在走向分化。有宠物业内人士指出,国产品牌大部分还是在中下端徘徊,真正拉开差距,能够形成竞争力的还要看中高端产品。

对乖宝来说,补足自己在高端化阵营的空白势在必行。

走高端化一般有两种路径,一是通过产品升级涨价为高端品牌,二是布局一个全新品牌。麦富迪的低价心智深入人心,且与外资品牌定价差距达百元以上,很难走通产品升级这一路径。

乖宝也的确选择了第二条路。2020年,乖宝新品牌弗列加特上市,主打“只用鲜肉,拒绝肉粉”的新品类,进军高端猫粮市场。与此同时,乖宝还开始尝试收购、经销国际品牌。

2021年,乖宝收购了美国雀巢旗下知名宠物品牌Waggin' Train,瞄准的是高端狗粮赛道。同年,乖宝拿下了新西兰高端宠物品牌 K9 Natural 和 Feline Natural 的中国区总代。

在国际市场上,玛氏与雀巢普遍采取多品牌战略,旗下拥有六七个自有品牌。通过孵化、收购形成多元化的品牌矩阵,极有可能也是本土巨头的未来选择。

宠物食品,赚钱难在哪?

2019年双11,天猫国际最受欢迎的进口商品是猫主粮,销量超过了婴幼儿奶粉。宠物经济的高增速惊动四方,令资本与从业者兴奋。

从社交平台的内容趋势来看,从云养宠到去年的“猫教/狗教”之争,再到今年的小猫出生文学、小猫养老文学,猫狗养宠话题长期霸榜,热度居高不下。

小红书上的小猫文学

产业研究院预测,中国单只宠物年均食品消费金额以10%的速度增长,预计2027年,我国宠物食品行业市场规模将接近4000亿元。

并且相比消费者生命周期仅有3-5年的母婴赛道,猫狗的口粮消费可长达10余年,是行业最大的细分品类,潜力的确不容小觑。

但这门前途光明的好生意,却讲不出太多“性感”的故事。

已上市的宠物食品企业中,路斯股份上市以来连续破发,佩蒂股份连续两季度亏损超3000万,中宠股份一年跌幅达到30%,2022年净利润下滑明显。

代工业务毛利低,自营品牌出圈难,高打营销又会拉低盈利水平。转型后的宠粮代工厂们正在面临相似的问题。

把目光放回到“人”的身上,这一届年轻的宠物消费者,实际上是真正意义上的第一代科学养宠人。他们关心食品成分,会读宠粮配料表,还会在内容平台贡献出自己的产品测评。

面对跑马圈地的国产宠粮,许多消费者仍在观望。时有发生的毒猫粮事件,对品牌声誉的危害类同毒奶粉。《2021年宠物行业白皮书》显示,近三年来,“没有可以信任的国产品牌”是宠物主在购买主粮时遇到的一大痛点。

值得一提的是,流量打法或许可以达成短期内的声量爆发,但宠粮的冲动消费意愿并不如彩妆等视觉型品类强劲。即便通过短视频、直播、种草等途径得知品牌,真正下单之前,铲屎官们往往还会参考熟人意见或真实的KOC评价。

为降低食品安全风险,不少消费者还会隔段时间更换一次口粮,这类情况也进一步导致了市占率的分散。一位养猫7年的铲屎官向《天下网商》表示,每年购买的猫粮在八种以上,多买几种粮就不怕单一品牌有问题。

口碑的积累有赖于时间,外资品牌入局早,率先抢占了用户心智,消费者出于求稳的心态,也更倾向于选择那些已经被市场长期检验过的品牌。

市场中的高压竞争、消费者的信任难题,同样是一路进击的乖宝需要面临的挑战。

人宠羁绊持续加深的今天,宠物食品已然成为小猫小狗们的“民生”产业。归根结底,宠物食品比别的赛道更需要长期主义精神。

等待国产宠粮品牌的是一场信任之战,或许需要经历跨越代际的肉搏,本土选手们才有可能通过铲屎官们口中的“市场检验”。

评论