文|新经济观察团

8月9日,中国联通公布了2023年半年度的财务报告,同步披露了其持股50%的合营公司——招联消费金融股份有限公司(下称“招联金融”)的业绩数据。

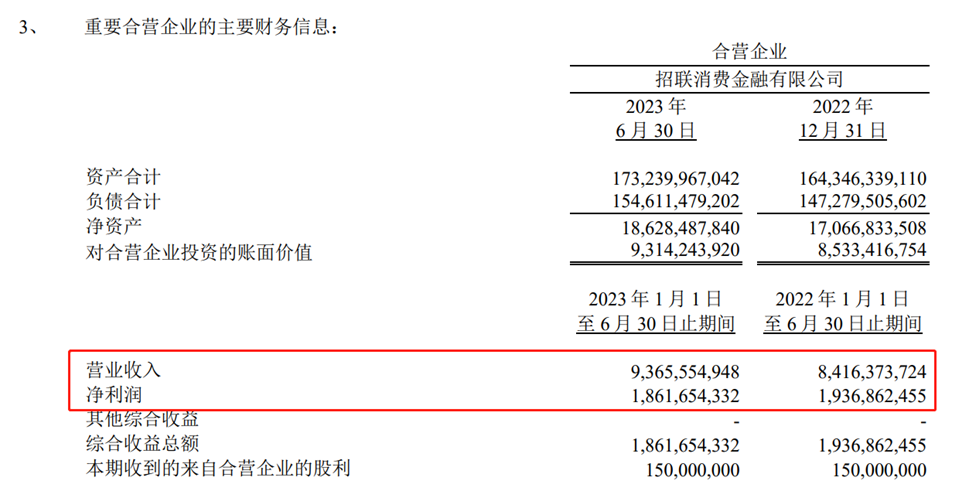

财报显示,2023年上半年,招联金融营业收入为93.66亿元,较上年同期的84.16亿元同比增长11%;净利润为18.61亿元,较上年同期的19.37亿元同比下降3.9%。

截至2023年上半年末,招联金融资产合计为1732.4亿元,较上年末的1643.46亿元环比增长7.2%;负债合计为1546.11亿元,较去年年底的1472.8亿元环比增长4.98%;净资产为186.28亿元,较上年末的170.67亿增加9.15%。

财报还显示,2023 年上半年,中国联通所属子公司联通运营公司收到招联金融宣布派发的现金股利人民币 1.5 亿元;对招联金融权益法核算的投资收益为人民币 9.3 亿元。

招联金融官网显示,成立于2015年3月,是经银保监会批准、由招商银行和中国联通共同组建的持牌消费金融公司,注册地址位于深圳前海,注册资本100亿元。目前,招联金融旗下产品主要为“好期贷”和“信用付”。

业绩上看,招联金融近几年业绩一直处于行业首位,是当之无愧的持牌消金业绩冠军。但进入行业存量竞争阶段,招联金融的增速也逐渐放缓。

2016年-2022年,招联金融营收分别为15.33亿元、41.63亿元、69.56亿元、107.40亿元、128.16亿元、159.33亿元和175.01亿元,2017-2022年的营收增速分别约为172%、67%、54%、19%、24%和9.8%。

同期,招联金融净利润分别为3.24亿元、11.89亿元、12.53亿元、14.66亿元、16.68亿元、30.63亿元和33.29亿元,2017-2022年的净利润增速分别约267%、5.4%、17%、14%、84%、8.7%。

而在2023年7月,中诚信国际发布了《招联消费金融股份有限公司2023 年度跟踪评级报告》(以下简称“评级报告”),披露了招联金融更多核心数据。

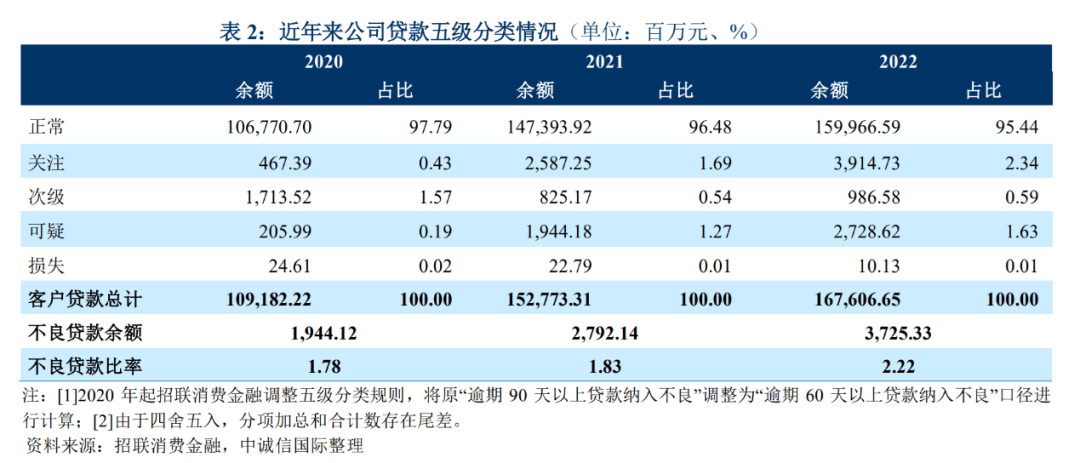

评级报告显示,招联金融2020-2022年平均资本回报率为16.36%、24.44%和21.41%,同期不良贷款率分别为1.78%、1.83%和2.22%,不良贷款拨备率分别为348.45%、443.27%和375.09%。

中诚信国际在评级报告中指出,受益于利润留存,招联金融资本实力逐步提升,有效支撑了业务的快速发展,但“国内经济总体下行叠加外部环境的冲击,公司不良贷款规模持续攀升,公司资产质量面临一定挑战”。

招联金融贷款业务具有金额小、风险分散的特点,获客来源为纯线上渠道。截至2022 年末,招联金融贷款余额为 1676.07 亿元,同比增长 9.71%。同期末,招联金融累计授信客户 8838 万户,累计发放贷款 1.72 万亿元,平均贷款利率约 17%。但由于互联网平台消费分期贷款笔均金额小,全年公司发放贷款笔均贷款金额为 1474.95 元,较上年明显下降。

招联金融目前形成了“好期贷”、“信用付”两大产品体系。

其中,截至 2022 年末,“好期贷”贷款余额为 1067.63 亿元,同比减少 4.92%,贷款笔数为 2278.66万笔,笔均贷款金额为 4685.34 元,贷款平均期限为 12.08 个月。截至 2022 年末,“好期贷”贷款余额中以“信用贷”产品为主,贷款余额为 1030.32 亿元,同比略有增长。

“信用付”是招联消费金融旗下的互联网信用支付产品, 截至 2022 年末,“信用付”贷款余额为 608.44 亿元,同比大幅增长 50.30%,贷款笔数为 8199.38万笔,笔均贷款金额为 742.06 元,贷款平均期限为 4.65 个月。目前主要在招联消费金融自有电商平台和股东方中国联通的消费场景中使用。

除了线上自营获客,招联金融还通过股东中国联通的线上、线下业务中展业。截至 2022 年末,依托于中国联通开展的贷款余额为 63.16 亿元。

此外,2022 年以来,招联金融探索新的互联网模式产品,加强了与互联网平台消费分期的合作。截至 2022 年末,其他通用消费贷款产品余额为 529.64 亿元,较上年末大幅上升。

信贷资产方面,随着近年来信贷业务规模的快速扩张,招联金融不良贷款余额逐年上升。

2020 年以来,由于宏观经济持续底部运行,招联金融部分客户债务压力加大,信用风险持续暴露,不良贷款余额逐年增加。截至 2022 年末,按照逾期 60 天以上贷款纳入不良口径计算,公司不良贷款余额同比增长 33.42%至 37.25 亿元,不良贷款率同比上升 0.39 个百分点至 2.22%。此外,公司关注类贷款余额进一步增加,关注类贷款占比上升至 2.34%。

资金来源方面看,招联金融目前融资来源主要包括拆入资金和应付债券,截至 2022 年末,拆入资金和应付债券分别占付息负债的 89.29%和 10.71%。

截至 2022 年末,招联金融已获得 261 家金融机构授信,总授信额度为2979.71亿元,尚未使用授信余额 1687.95 亿元;其中招商银行给予 270 亿元的同业授信(含 90 亿元专项流动性支持资金),截至 2022 年末已使用 146.75 亿元。

此外,值得一提的是,招联金融已多次传出上市消息。2021年3月19日,招商银行董事会审议通过了《关于招联IPO及收购招商永隆所持招联股权的议案》,同意启动招联金融上市研究工作。

2022年10月28日,招商银行通过《关于招联消费金融有限公司整体变更为股份有限公司的议案》,同意招联金融股份制改造方案。2023年7月,深圳银保监局同意招联消费金融有限公司中文名称获批变更为“招联消费金融股份有限公司”,被外界解读为上市步伐加快。

不过,招联金融方面对外表示,上市计划没有时间表。

合规方面,据深圳银保监局数据,2022年下半年,招联金融以958件消费投诉位列第二位,占其投诉总量的99.17%。2022年上半年,招联金融贷款业务投诉量为2144件,占其投诉总量的99.77%。

评论