文|《未来迹》林宇

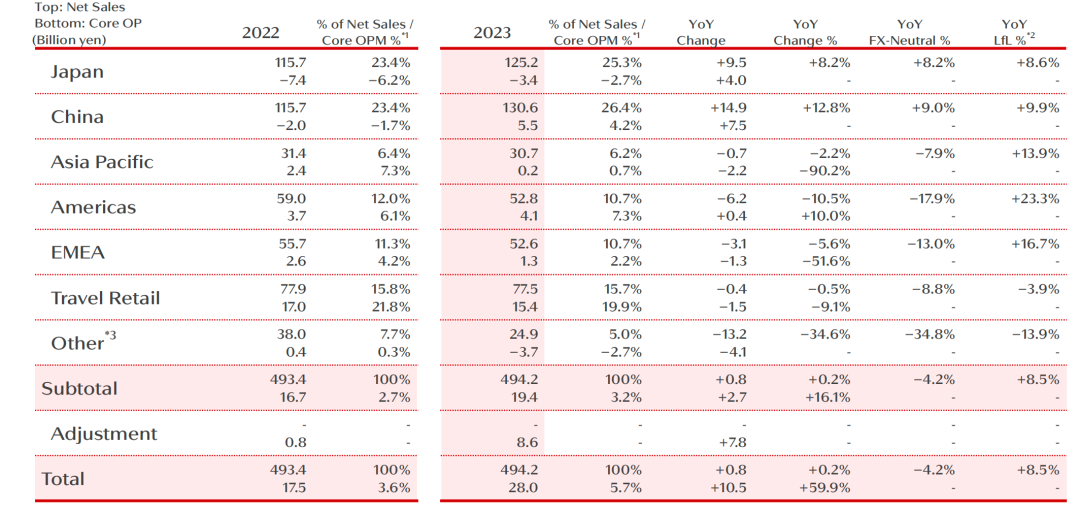

日前,资生堂集团发布2023财年半年度财报。报告期内,集团净销售额为4942亿日元(约合人民币248.41亿元),同比增长0.2%。核心营业利润为280亿日元(约合人民币14.07亿元),同比增长59.9%。

此外,报告期内营业利润为136亿日元(约合人民币6.84亿元),同比下滑19.7%。资生堂表示,营业利润下滑主要原因在于非经常项目造成的损失,包括KUKI工厂相关的转让损失、减值损失和结构改革费用等。

2023财年,是资生堂开启下一个150周年的初始年,也是藤原宪太郎升任资生堂社长的首个财年。在经历一系列组织部门调整和管理变革后,资生堂集团上半年有哪些亮眼表现?接下来又有哪几大问题待解?

转型起效,中国重回第一大市场

分地区来看,资生堂市场范围横跨日本、中国、亚太地区、美洲、EMEA(欧洲、中东和非洲)多个国家和地区。整体来看,有这三点值得关注。

首先,报告期内,中国地区超越日本,再成全球市场之首。

财报显示,中国地区净销售额为1306亿日元(约合人民币65.65亿元),同比增长12.8%,实际增长9.9%,占比达26.4%。据了解,2022年上半年,中国首超日本地区成为集团第一大市场。但2023财年第一季度因疫情影响,中国地区下滑幅度较大,位列第二,居于日本之后。

从近四年资生堂集团在中国市场的表现可看出,中国地区净销售额正在逐渐回升。

数据显示报告期内,中国地区高端品牌净销售额达890亿日元(约合人民币44.74亿元),占比68.2%,同比增长15.7%。大众品牌净销售额为384亿日元(约合人民币19.3亿元),同比下滑4.4%。其余品牌销售额为3.2亿日元(约合人民币0.16亿元),同比增长17.1%。

就渠道看,中国地区的电商和线下渠道销售双双增长。尤其在抖音平台增长了近3倍,6.18期间线上渠道占比增长超20%,其中高端护肤品牌增势良好。

集团预计,中国地区增长将进一步加速。资生堂还在财报中表示:“下半年,将继续提升核心品牌,上新高功效品类产品,并有效利用促销活动,持续拉新并促进忠实客户的转化。”

其次,日本本土市场中高价格带品牌稳步复苏,但盈利能力还需恢复。

财报显示,日本地区上半年净销售额为1252亿日元(约合人民币62.93亿元),占比25.3%,同比增长8.2%。核心营业利润亏损34亿日元(约合人民币-1.71亿元),是全球市场中唯一一个获得利润为负的地区。但与去年同期情况相比有所好转。

其中,大众、高端品牌为日本地区销售主力,前者净销售额为733亿日元(约合人民币36.84亿元),占日本地区净销售比为58.5%,同比增长5.6%;后者净销售额为380亿日元(约合人民币19.1亿元),占比30.4%,同比增长19.3%。

资生堂表示,日本地区中高价格区间产品复苏稳定。此外,低、中、高端价格带产品发展趋势均向好。第二季度期间,销售主要依靠低价格和高价格带产品带动,中间价格带与去年持平,增长集中于彩妆和防晒两大品类。

最后,除了日本和中国外,其他地区上半年净销售额有不同程度的下滑,但实际销售额同比去年有所增长,美洲、EMEA、亚太地区分别增长23.3%、16.7%、13.9%,所有类别和市场份额均有所增长。

此外,旅游零售业务中,韩国因旅游交通恢复延迟而疲软,海南岛在严格监管下增长乏力,但依靠亚洲电子商务业务获得高个位数增长。

资生堂表示,中国市场恢复增长的主要原因在于战略模式的转型,从以大型推广为主的增长转向以更多消费者需求为基础的商品、品牌价值传递的可持续增长,令知名品牌逐渐复苏。对日本本土市场,将通过品牌和创新投资,进一步扩张中高端市场份额,加快改革步伐,持续增强盈利。

纯净美妆醉象发力,IPSA同比下滑21%

分品牌来看,资生堂集团旗下有资生堂、CPB、NARS、醉象等七个主力的护肤和彩妆品牌。报告期内,醉象净销售额同比增长88%,在一众品牌中增速最高。

此外,资生堂、CPB、NARS也取得了相对强劲的增长,增幅分别为9%、15%、23%。此外,以芦丹氏、三宅一生为主的香水业务也获得了 16%的增长。

具体来看,所有地区增长均靠高端品牌推动,但各个地区受欢迎的品牌类型有明显不同。例如美洲、EMEA等市场以资生堂、醉象、NARS三个护肤彩妆品牌为主。上半年,其中纯净美妆品牌醉象在美洲地区增长超60%。

而在中国和日本本土,CPB、资生堂两大品牌为主要推动力。在中国,CPB同比增长超过40%,资生堂增长20%。日本地区,CPB和资生堂的忠实用户也在稳步增加。

2021年,资生堂集团曾提出一个目标:到2030年实现年净销售额2万亿日元(约合人民币1005亿元),营业利润率要达到18%。战略中心是以高端皮肤美容为核心的业务转型,计划到2030年成为该领域的全球领导者。如今看来,CPB、NARS、资生堂等高端美容品牌也算不负众望。

但与此同时,ELIXIR、ANESSA表现与去年同期几近持平,增长乏力。这与相应赛道竞争激烈,品牌缺乏记忆点有关。

以中国市场为例,上半年中,ELIXIR官宣品牌代言人杨紫,并推出新品胶原焕新水乳,主打淡化细纹,紧致弹润功效,售价630元左右。有市场人士认为,该品牌过去曾是化妆品集合店渠道的“强”品牌,但整体客群偏老化,另外从产品和价格定位而言,其品牌属于中高端定位,但“个性”相对模糊,如何体现差异化和独特性是个问题。

对于ANESSA而言,当前市场防晒产品竞争极其激烈,蜜丝婷、珀莱雅、薇诺娜等诸多国内外品牌相继推出防晒新品,不断在防晒领域进行科技创新。ANESSA虽然已经在大众消费者中建立一定认知度,但从产品创新、科学传播等角度看略显乏力。

此外,IPSA是其中唯一一个净销售额显示下滑的品牌,上半年同比下滑达21%。实际上,此品牌近两年情况一直不佳,2022年同期财报显示,IPSA同比下滑14%,在七大品牌中下滑幅度最大。2023财年第一、二季度,相继下滑24%、19%。

针对此情况,今年6月资生堂集团做出了调整,IPSA社长由原副社长宫泽雅之接任,7月1日起生效。官网资料显示,宫泽雅之曾在资生堂集团工作27年,2015年担任IPSA副社长。据了解,成为品牌“一把手”后,他计划带领IPSA拓展中国线上市场,并推出定制护肤等新产品和服务。

资生堂梳理出四大问题,加速集团“进攻”战略

伴随藤原宪太郎的上任,2023年2月10日,资生堂发布了为期三年的中期经营战略“SHIFT 2025 and Beyond”。加强对品牌、创新和人才三个优先领域的投资。并表示,将在新的管理结构下,从“防御”转向“进攻”,以获得进一步增长。并将重获日本业务的增长作为第一目标。

在“进攻”策略下,资生堂发现了目前存在四大问题,并一一给出改善方法。

目前,资生堂的四大问题分别为:1、渠道和消费者接触点多元化;2、品牌数量过多,但无法满足多样化需求,难以规模化增长;3、数字和数据管理成本增加,电商规模仍有待提升;4、由于人员配置效率低下,导致组织与不同渠道和品牌匹配的复杂性提升。

这都是导致集团运营低效率和固定成本沉重的“罪魁祸首”。

为此,藤原宪太郎提出“自我创新,未来成长”的集团转型策略,将业务结构转型为盈利增长、减少固定成本、文化改革作为改革三大支柱,最终达成2025年核心营业利润500亿日元(约合人民币25.13亿元)的目标。

为实现盈利增长,集团决定转向以消费者为中心的商业模式,提升品牌价值,增强自选购买能力,继续发掘电子商务D2C商机,此外,销售组织从渠道模式向区域模式转变,构建符合消费者购买行为的战略资源配置。与此同时,加强与零售商的合作。

此外,资生堂也为日本独家和其他品牌进行了不同品牌规划。第一,对全球和亚洲品牌重点投资,利用“情感+功效”的营销策略达到品牌推广目的,增强品牌价值,最终目标是在中长期内达到品牌组合销量占比达集团业绩的70%;第二,对日本独家品牌,资生堂将识别消费者和渠道需求,通过商店驱动、以产品为中心的营销获得市场份额,满足不同消费者和渠道的基础上,将SKU合理化。

在“降本”方面,资生堂表示将降低物流成本、外包费用、租贸费用等,提升劳动生产率,追求后台和总部的成本协同效应。在文化上,资生堂将克服作为日本第一化妆品公司的各种限制,转变为能够承担积极风险和新挑战的组织,将自2024年1月起创建简单、扁平、敏捷的组织架构。

在“WIN 2023 and Beyond” 中长期经营战略中,资生堂提出要在2023 年实现“全面复苏”,达到销售额约1万亿日元(合人民币502.6亿元)、营业利润率15%的目标。

而集团也切实为这一目标而做出了实际努力,近段时间动作不断。

5月,将资生堂制药株式会社的医药业务转让给资生堂日本株式会社进行吸收拆分,确定不断增长的“Clean & Dermatology” (纯净和皮肤科学)和 “Inner Beauty” (口服美容)领域为新的增长机会;7月,重启针对化妆品专卖店渠道的彩妆品牌INOUI;不久前,资生堂推出口服版“红腰子”冻干粉,开启“领美向前”主题营销活动,将AI技术引入到整个营销链路中。

2023财年半年报,于资生堂而言,相当于“WIN 2023 and Beyond” 收官前期的一次期中考试。可以看出集团在这次小考成绩良好,并且在不断地进行反省与改善,展现主动出击的“进攻”姿态。

评论