文 | 子弹财经 左星月

编辑 | 蛋总

近日,“猪老六”四川德康农牧食品集团股份有限公司(以下简称“德康农牧”)再次冲刺港股IPO。

德康农牧是一家畜禽养殖企业,主营生猪、黄羽肉鸡育种、养殖以及饲料产品,其中生猪业务占总收入的七成以上。2022年,德康农牧在中国所有生猪供应商中排名第六,被称为“猪老六”。

此次为德康农牧第三次向港交所递交聆讯资料,此前分别于2021年6月、2023年1月递交申请。如今第三次递表,企业的实际经营发展如何?

受“猪周期”影响,德康农牧的业绩波动较大,2021年处在亏损的状态,越来越低的毛利率也体现出公司盈利能力下滑的不争事实。

此外,德康农牧与新希望存在着较大的关联,但仍然面临着较大的偿债压力,而多次被罚也表明德康农牧在管理方面存在着较大的瑕疵。

因此,德康农牧这次能否成功迈入港交所大门,还需进一步观察。

1、“猪周期”影响公司利润

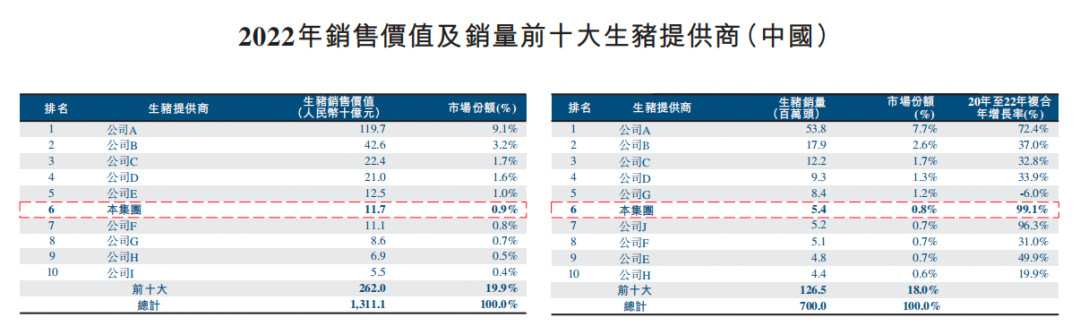

中国的生猪市场极为分散,就2022年生猪的销售价值及销量而言,前十大参与者分别占总市场份额的19.9%及18.0%。

2022年,德康农牧的生猪销售价值为117亿元,市场份额为0.9%;公司的生猪销量为540万头,市场份额为0.8%,德康农牧在生猪销售价值和销量两方面均排名第六。

(图 / 德康农牧招股书)

受“猪周期”影响,德康农牧的业绩波动较大。

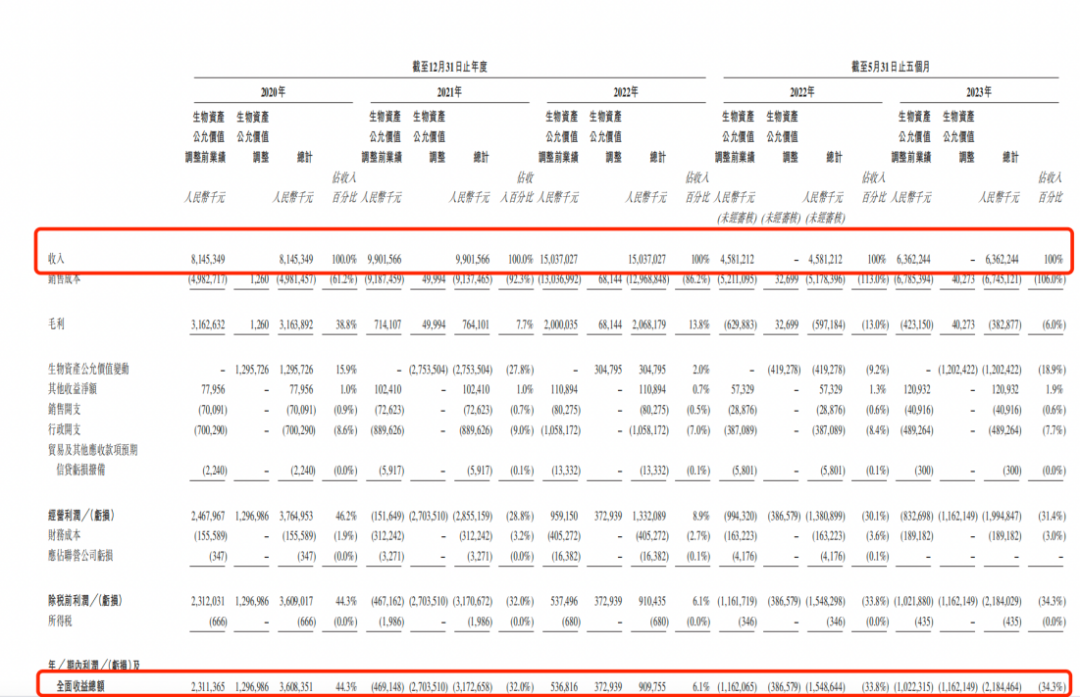

招股书显示,2020年-2023年前五月(以下简称“报告期”),德康农牧的营业收入分别为81.45亿元、99.02亿元、150.37亿元、63.62亿元;同期净利润分别为36.08亿元、-31.73亿元、9.10亿元、-21.84亿元。

(图 / 德康农牧招股书)

报告期内,德康农牧的营业收入虽然在逐年增长,但是却呈现了“增收不增利”的状态,公司在2021年亏损金额高达31.73亿元,2022年公司利润虽然扭亏为盈,但是相比2020年还是有所差距。

针对2021年利润缩减的原因,德康农牧在招股书中表示,由于2021年的商品肉猪的供应量增加,导致公司的商品肉猪的平均售价下降。此外,与2020年相比,2021年的饲料及饲料原料市价上升,导致原料成本增加,因此,公司出现了大额亏损。

事实上,生猪企业受“猪周期”影响较大。“猪周期”是指受生猪供需不匹配影响的猪肉价格周期性变化,我国完整的“猪周期”历史上一般持续约4至5年。

因此,德康农牧将会持续受到“猪周期”影响,利润也会随之上下波动。

值得注意的是,德康农牧的核心业务为生猪销售,报告期内,公司生猪产品贡献的收入分别占总收入的70.6%、72.4%、78.1%、78.8%。

而核心业务的毛利率走低,也拉低了德康农牧整体的毛利率。

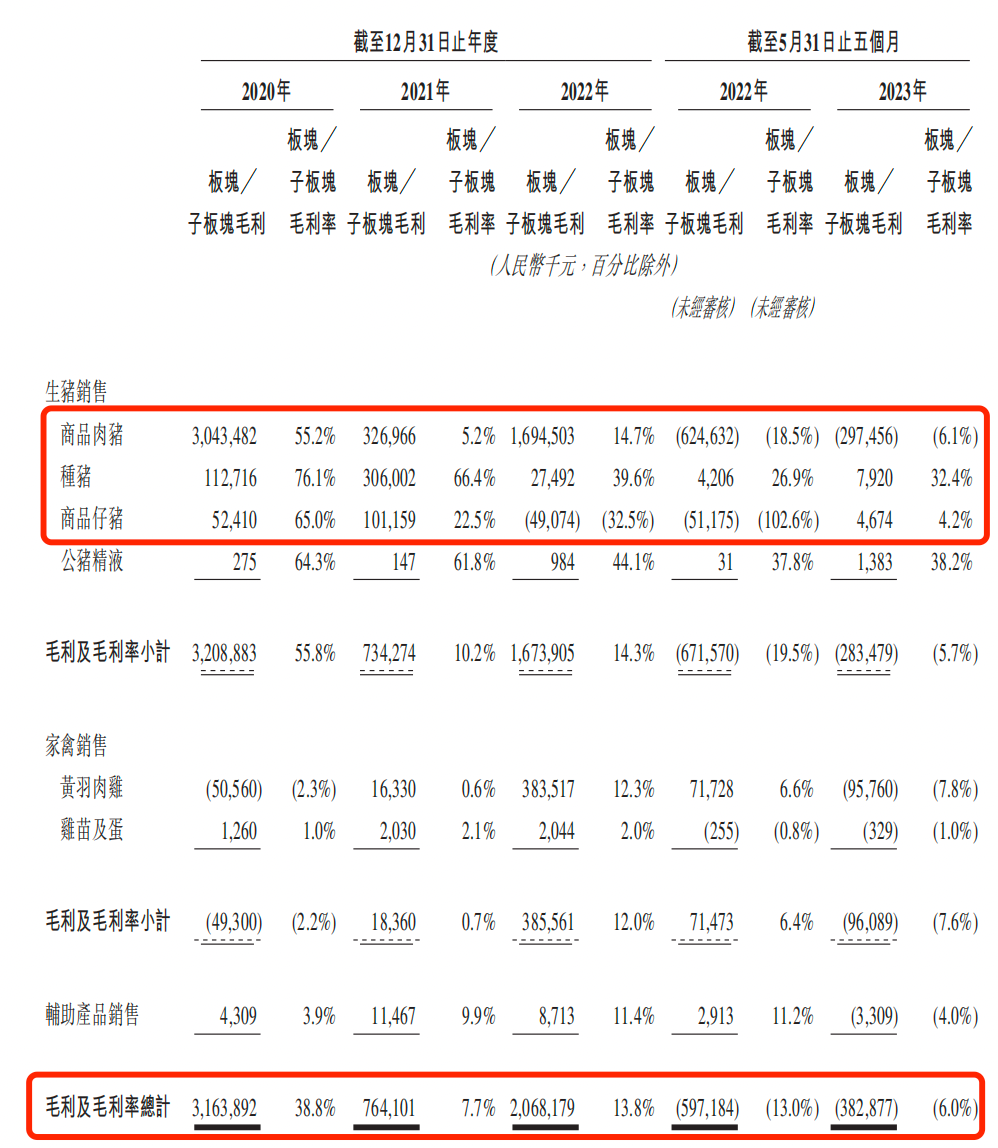

招股书显示,报告期内,德康农牧的毛利率分别为38.8%、7.7%、13.8%、-6.0%,呈现出波动下滑的趋势。

从德康农牧的核心业务生猪销售来看,报告期内,公司的商品肉猪的毛利率分别为55.2%、5.2%、14.7%、-6.1%;种猪的毛利率分别为76.1%、66.4%、39.6%、32.4%。

与此同时,商品仔猪的毛利率由2020年的65%下滑至2023年前五月的4.2%;公猪精液的毛利率由2020年的64.3%下降至2023年前五月的38.2%。

(图 / 德康农牧招股书)

由此可见,报告期内,德康农牧的核心产品的毛利率均大幅下滑,公司的盈利能力也令人担忧。

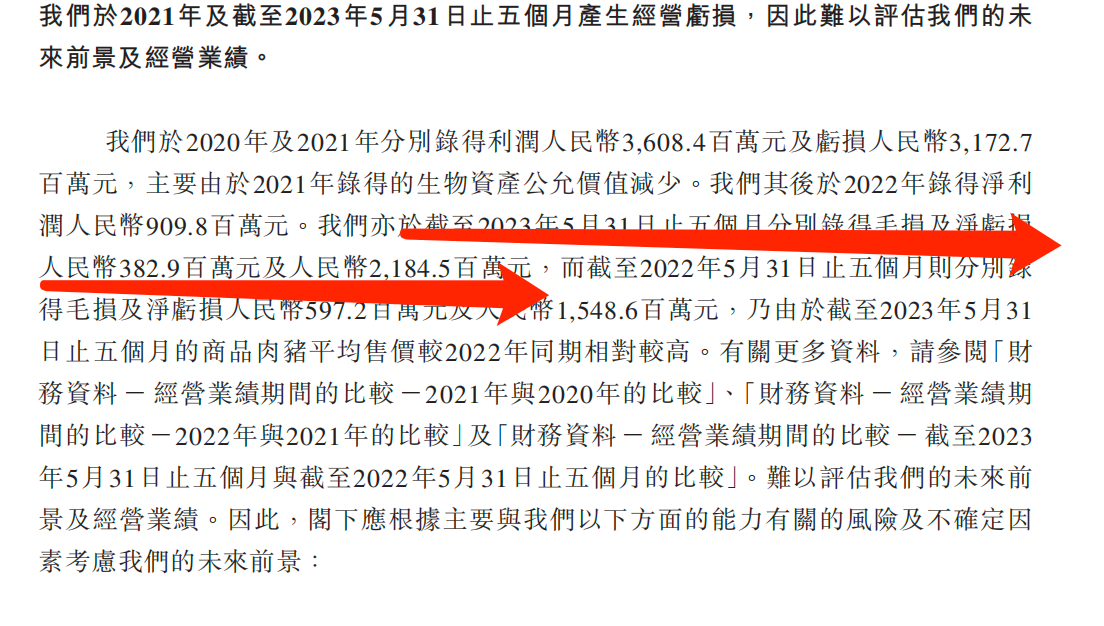

就在2023年前五月,德康农牧仍处在亏损的状态。截至2023年5月31日,公司录得毛损及净亏损分别为3.829亿元和21.85亿元。

(图 / 德康农牧招股书)

(图 / 德康农牧招股书)

对此,德康农牧也在招股书中表示,公司的经营业绩受到生猪及家禽产品销售价格周期性波动的重大影响,从而影响公司的收入;同时受到饲料及饲料原料采购价格波动的重大影响,从而影响公司的成本。因此,公司几年后仍然有持续亏损的可能。

不稳定的业绩对于德康农牧来说存在着一定的风险。此外,相比于营收八百多亿的温氏股份等猪企巨头,德康农牧的营收规模较小,抵御风险的能力较弱,这很有可能成为德康农牧IPO路上的障碍。

2、新希望创始人为股东,资金压力只增不减

德康农牧成立于2014年,注册资本为人民币1亿元。由王德根、陈育新、胡伟、唐健源、饶晖、刘国峰以及王德辉7人,共同设立德康农牧。

公司的实际控制人为王德根,直接持有德康农牧已发行股本约3.29%,并通过德盛荣和(由王德根全资拥有)间接持有36.21%公司已发行股本。此外,王德辉是王德根的兄弟,持有公司1.65%的股份。

德康农牧另一个亮眼的大股东是陈育新,持有德康农牧12.34%的股份。公开资料显示,陈育新别名刘永美,是成都华西希望集团有限公司(以下简称“希望集团”)创始人,其弟弟刘永好现任新希望集团有限公司董事长。

事实上,实控人王德根与希望集团早有关联。招股书显示,王德根早在1999年5月便加入希望集团的附属公司,任职代理总经理。王德根自2007年10月至今担任四川希望教育产业集团有限公司董事。

虽然与新希望有着深度关联,但是德康农牧目前仍是债台高筑。

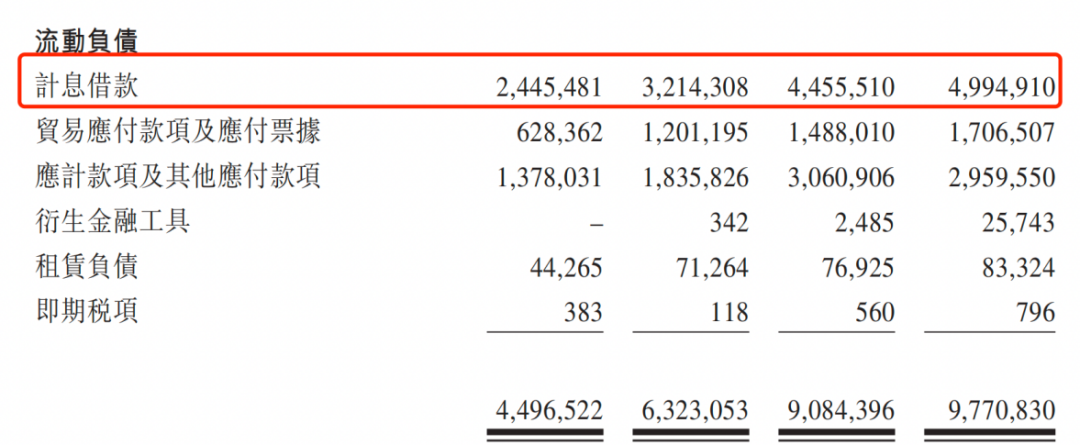

报告期内,德康农牧的流动负债合计为44.97亿元、63.23亿元、90.84亿元、97.71亿元,其中,计息借款高达24.45亿元、32.14亿元、44.56亿元、49.95亿元。可见,公司的负债水平处在连年增长的趋势。

(图 / 德康农牧招股书)

(图 / 德康农牧招股书)

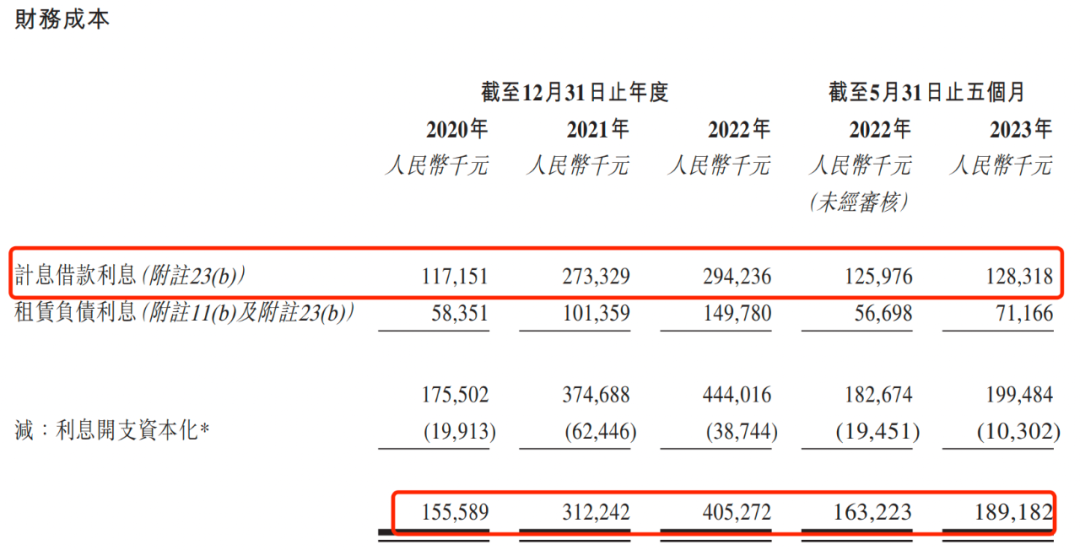

由于债务水平较高,德康农牧不得不支付较高的利息。

招股书显示,报告期内,公司的财务成本分别为1.56亿元、3.12亿元、4.05亿元、18.92亿元。其中,计息借款利息分别为1.17亿元、2.73亿元、2.94亿元、1.28亿元。

可见,德康农牧的利息支出逐年走高,2023年前五月的计息借款利息甚至已达1.28亿元,高额的利息费用蚕食着公司的净利润。

(图 / 德康农牧招股书)

(图 / 德康农牧招股书)

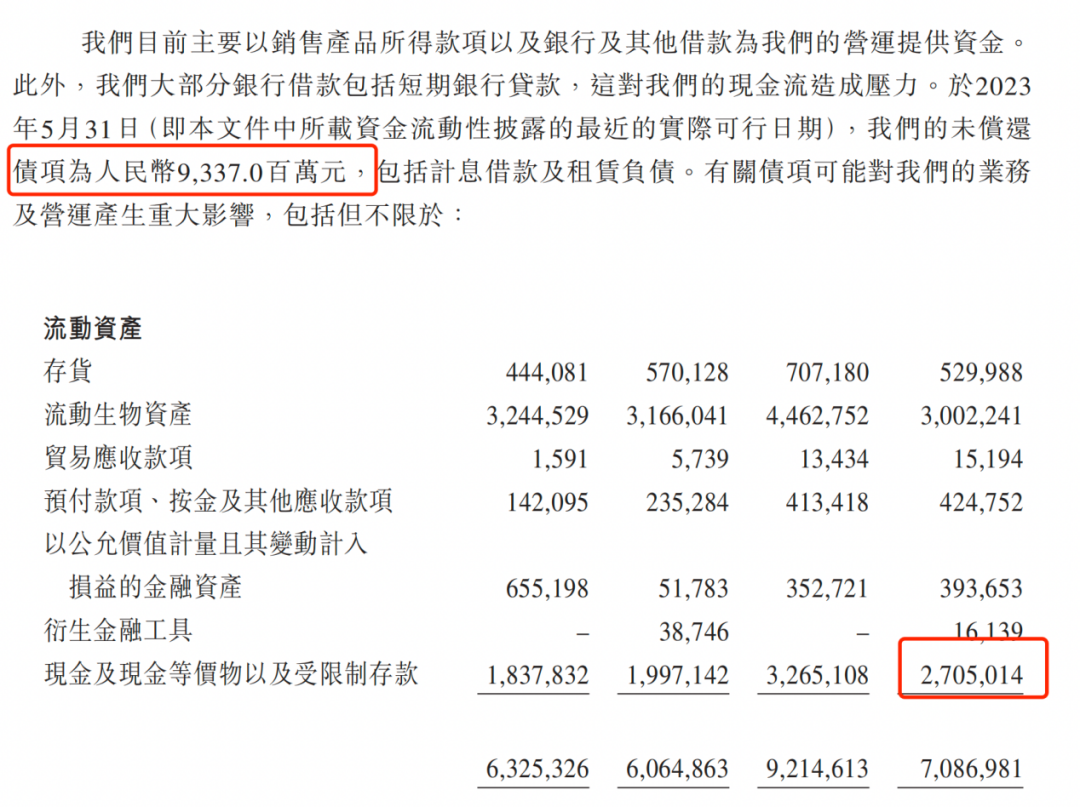

截至2023年5月31日,德康农牧的未偿还债项高达93.37亿元,而公司的现金及现金等价物仅有27.05亿元。

(图 / 德康农牧招股书)

因此,在现金不足的情况下,德康农牧还将继续支付大额利息,一旦资金链断裂,将存在债务难以偿还的风险。

3、多次受罚,三年发生七起事故

招股书显示,德康农牧采用“公司自营”、“公司+商品仔猪育肥场”及“公司+母猪饲养及育肥场”的组合养殖模式。

其中,“公司+商品仔猪育肥场”模式主要是指公司向养户提供不能按种猪饲养的断奶仔猪、饲料、疫苗及药品。由养户育肥并将育成猪还交公司,以赚取协定费用。

“公司+母猪饲养及育肥场”是指当养户达到公司标准时,公司提供养户能繁母猪、饲料、疫苗及药品。养户向公司领取能繁母猪,负责饲养以及生产断奶仔猪。

因此,德康农牧需要有大量的养殖和办公用地,然而德康农牧却在生产用地上却存在一定风险。

截至招股书签署之日,德康农牧有七块土地(总建筑面积约为94,593平方米)尚未取得权属证书的土地使用权,土地使用存在一定瑕疵。

德康农牧也在招股书中表示,公司的瑕疵土地可能会受到行政措施或处罚,或将处以最高820万元的罚款。甚至相关部门有可能会拆除公司尚未向相关政府机构办妥建设规划手续的楼宇及其附属设施,进而会对公司的生产经营造成不利影响。

因此,德康农牧存在着因瑕疵土地受到行政处罚的可能性。此外,公司目前已经受到多起行政处罚。

在环境保护方面,德康农牧被处以16笔行政罚款,总额约为300万元(每笔介于5600元-59万元),处罚原因主要是由于排放不符合国家或地方标准的废水、废气及固体废物。

在员工保障方面,德康农牧未能给员工全额缴纳社会保险及住房公积金。报告期内,公司社会保险及住房公积金供款的总差额分别为1200万元、2000万元、2680万元、800万元。

因此,德康农牧存在被相关部门处罚的风险,并有可能补缴未缴纳的社保和住房公积金。

在安全生产方面,德康农牧在生产过程中使用的机械及设备,如加热仪器及沼气生产设备,具有潜在危险性。招股书显示,德康农牧的养殖场曾发生七起事故,造成七名员工死亡。

其中,三起事故由员工潜在健康状况导致猝死等原因引起;三起由于员工未能采取有关在密封空间工作的工作指引所规定的保护措施,导致窒息身亡;一起由于员工打开电梯门导致高空坠落身亡。

由此可见,德康农牧在安全生产管理方面有所漏洞,对于员工的培训不到位,因此导致了七起悲剧。

对于德康农牧来说,营收规模较小,抵御风险的能力较弱,加上高额的债务压力,公司能否取得资本市场的信任赴港上市还是一个未知数。而德康农牧多次被行政处罚,也暴露了管理能力上的欠缺,这也进一步增加了公司上市进程的不确定性。

美编 | 倩倩

审核 | 颂文

评论