文|子弹财经

近期,国内医疗领域掀起反腐风暴,引发人们的强烈关注。与此同时,一些生物制药企业加快了奔赴资本市场的步伐。

8月3日,生物制药公司Sunho Biologics,Inc.(以下简称:盛禾生物)递表港交所,中金公司为独家保荐人。

盛禾生物由张峰于2018年创立,成立短短5年时间,盛禾生物就自称是开发抗体细胞因子产品的全球领先公司之一,并且是少数拥有临床进展最快的抗体细胞因子候选产品的先行者之一。

但实际上,在递表之前,盛禾生物开发的9个管线产品无一商业化,进展最快的核心产品AH0968(适用于胆道癌、结直肠癌)也只到临床Ⅱ期,这导致企业的主营业务收入一直为0。

医药界存在着一个“双十定律”,即需要超过10年时间、10亿美元的成本,才有可能成功研发出一款新药。这一定程度上意味着,盛禾生物的“烧钱之路”还将持续。

由于没有主营业务收入,盛禾生物过往发展十分依赖融资。截至2023年3月31日,企业的现金及现金等价物只有17.5万元。若想短时间筹集更多资金,上市无疑是一条快速路径。

只是,要想获得资本市场的信赖并不容易。招股书显示,截至2020年11月30日,盛禾生物预期商业化成功率只有4.6%-9.2%。

如今,2年多时间过去了,盛禾生物交上来的答卷仍然一片白茫茫。

1、主营业务收入为0

据招股书介绍,盛禾生物目前开发了各种类型的免疫疗法,包括用于治疗癌症和自身免疫性疾病的抗体细胞因子。

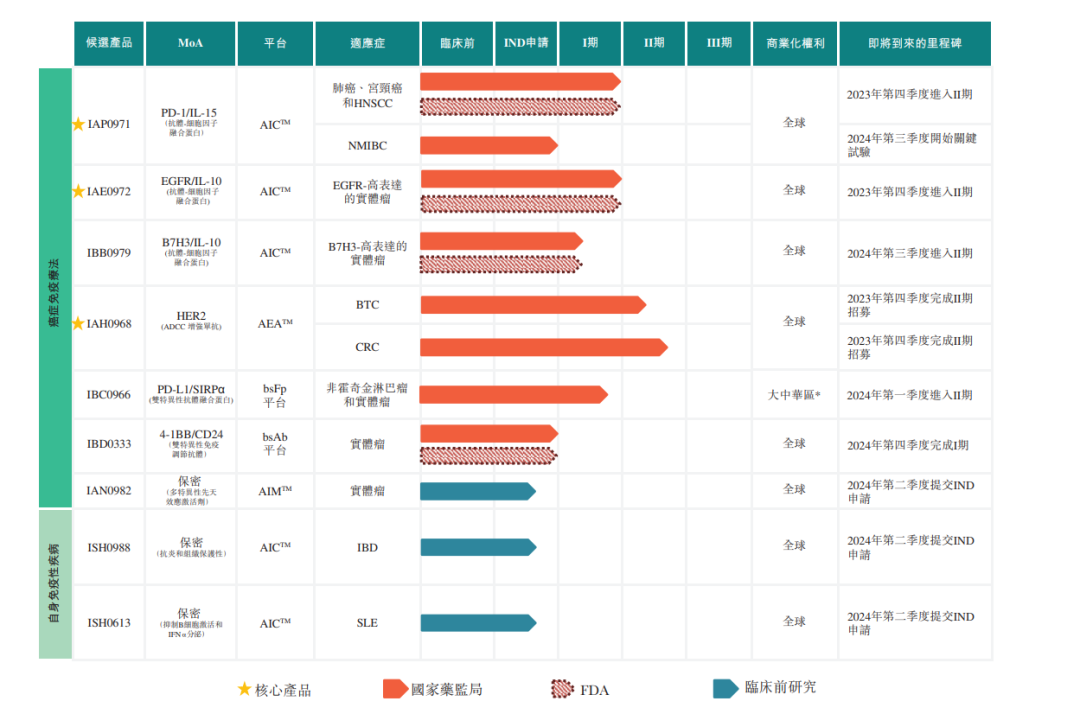

递表之前,盛禾生物已开发9个管线产品,其中,IAP0971、IAE0972及IAH0968被认定为核心产品。不过,进展最快的产品IAH0968也只进入了临床Ⅱ期,这意味着,盛禾生物的所有产品均未实现商业化上市。

图 / 盛禾生物招股书

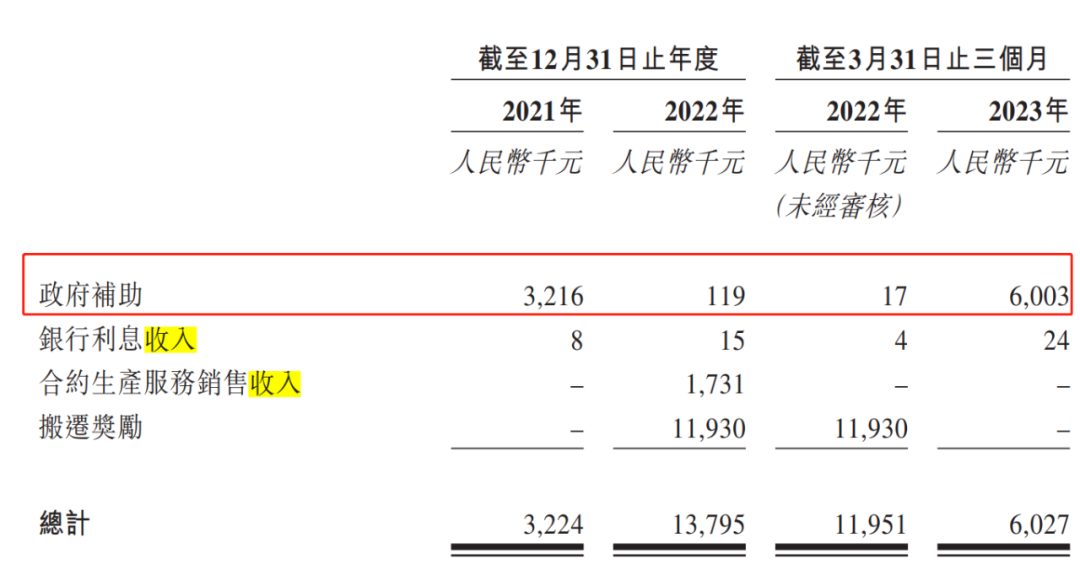

因此,盛禾生物并没有产生任何主营业务收入,支撑起企业收入规模的是政府补助和政府奖励。

招股书显示,2021-2023年3月,其他收入为322.4万元、1379.5万元、602.7万元。其中,来自政府补助的收入为321.6万元、11.9万元、600.3万元,占比总收入的99.8%、0.9%、99.6%。

图 / 盛禾生物招股书

值得注意的是,2022年的政府补助直线下滑,收入却逆势攀升,是因为2022年盛禾生物因搬迁配套设施自南京经济技术开发区管理委员会获得一笔一次性奖励1193万元,占比总收入的86.5%。

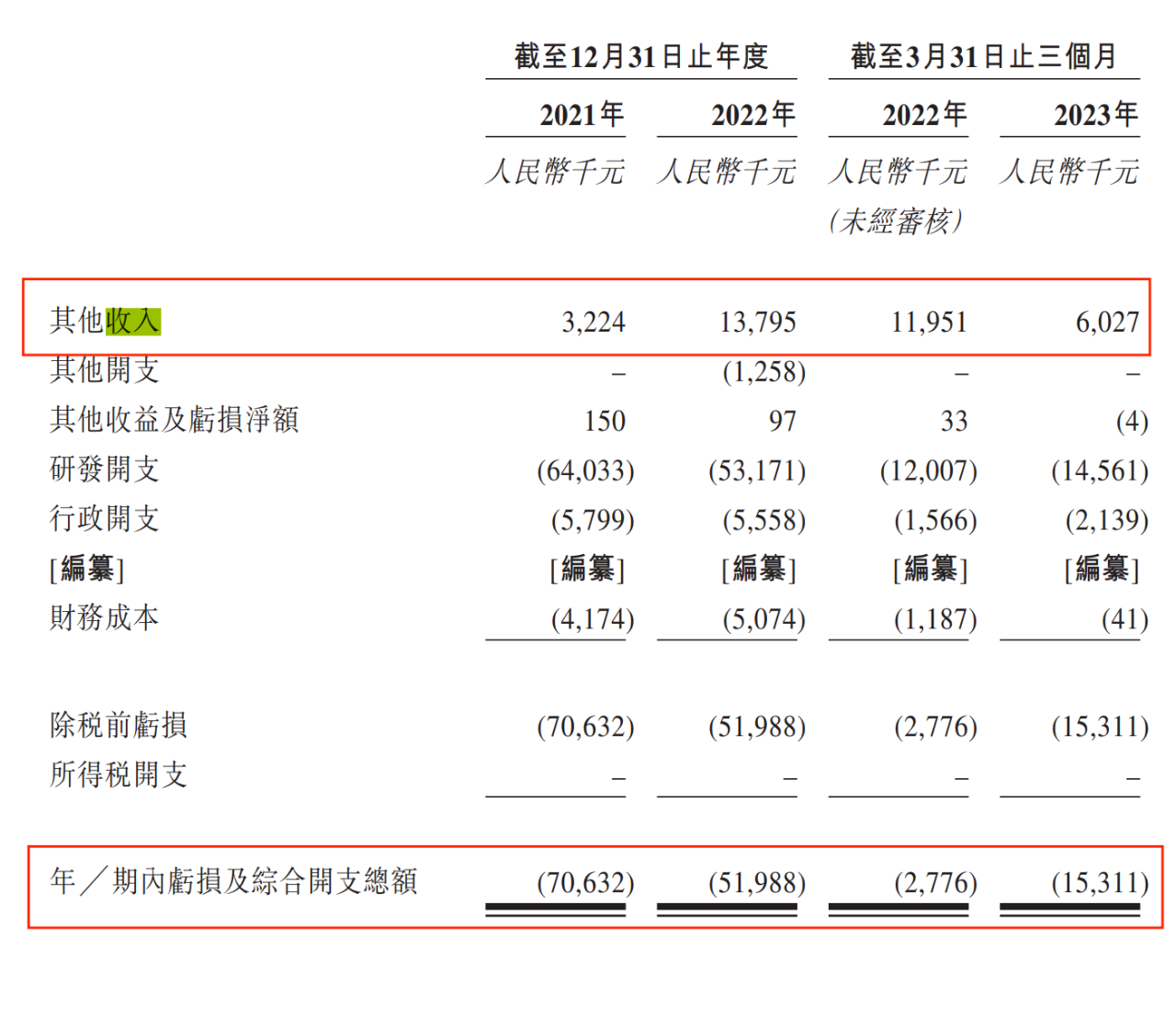

但这些收入只是杯水车薪,盛禾生物一直没有走出亏损的泥潭。招股书显示,2021-2023年3月,企业分别亏损7063.2万元、5198.8万元、1531.1万元。

图 / 盛禾生物招股书

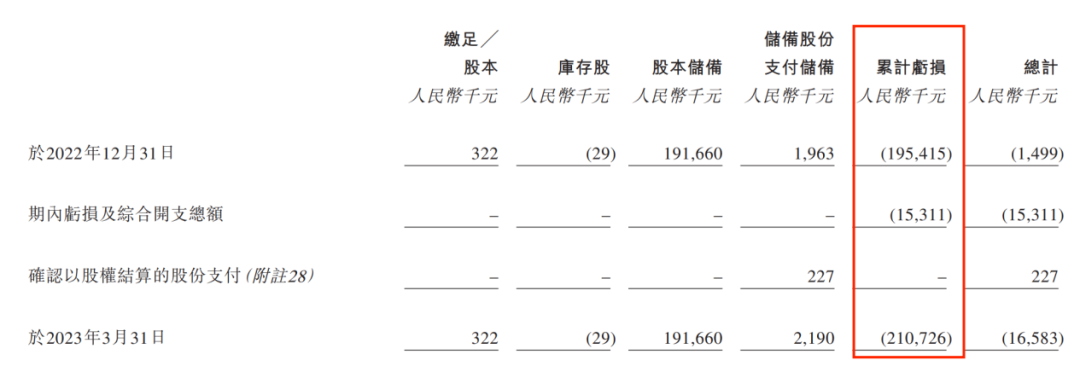

截至2023年3月31日,盛禾生物已经累计亏损2.11亿元。

图 / 盛禾生物招股书

2、现金流存隐忧

没有商业化产品贡献收入,新药研发又相当“烧钱”,导致企业自身的“造血”能力十分欠缺。

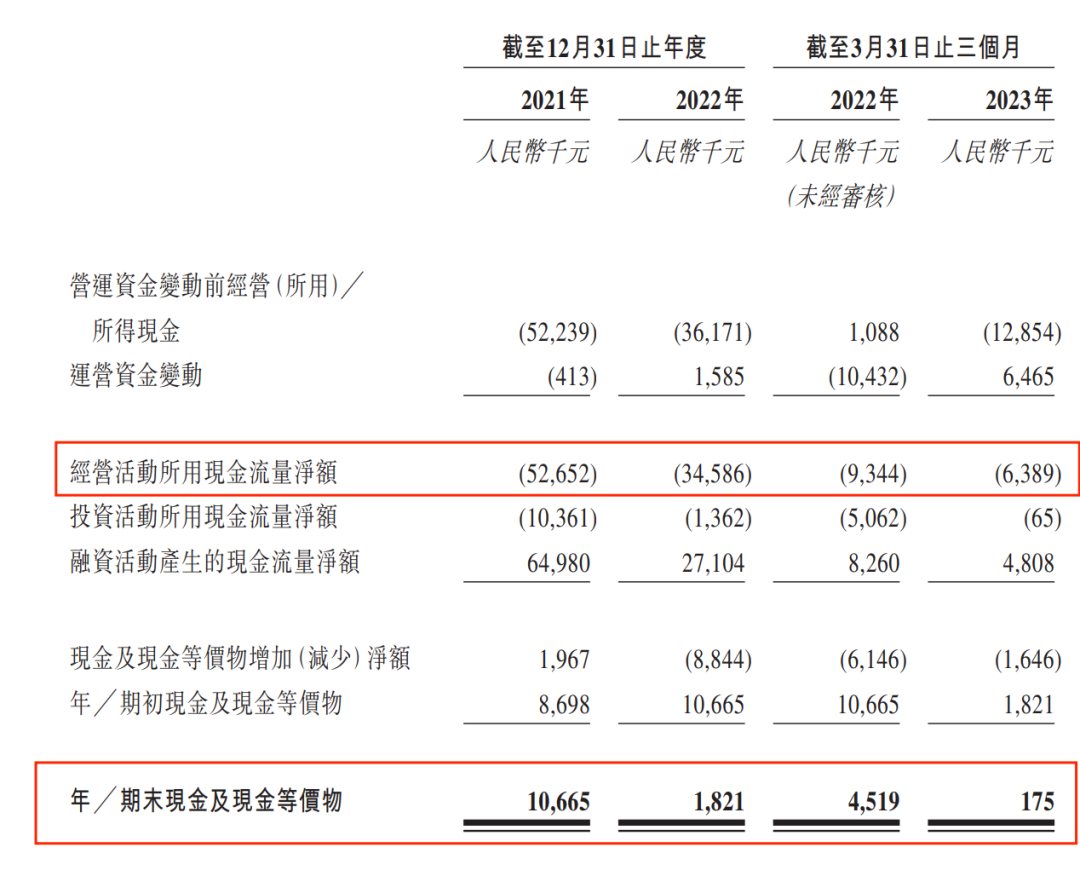

招股书显示,2021-2023年3月,企业的经营活动现金流净额长期为负,分别为-5265.2万元、-3458.6万元、-638.9万元。

图 / 盛禾生物招股书

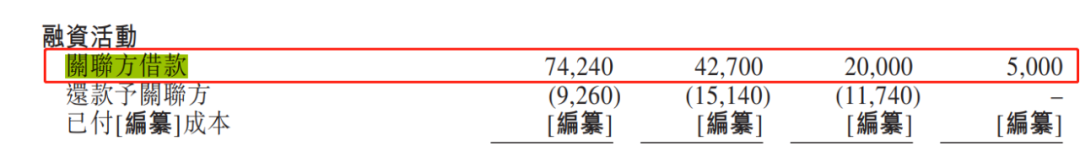

长期以来,盛禾生物基本靠借款融资生存。2021-2023年3月,企业向关联方借款分别为7424万元、4270万元、500万元。

图 / 盛禾生物招股书

长年累月的“烧钱”,盛禾生物已经吃不消。截至2023年3月31日,盛禾生物持有的现金及现金等价物仅为17.5万元。

实际上,盛禾生物的财务隐忧已经长期存在。招股书显示,2021-2023年3月,企业的流动比率分别为0.4、0.2、0.2,长期低于1。

流动比率是流动资产和流动负债之比,反映企业偿付短期债务的能力。流动比率数值小于1意味着企业的流动资产无法覆盖流动债务,资金链紧张。

这在一定程度上说明,企业需要持续追加投入才能维持正常经营,否则有资金链断掉的风险。

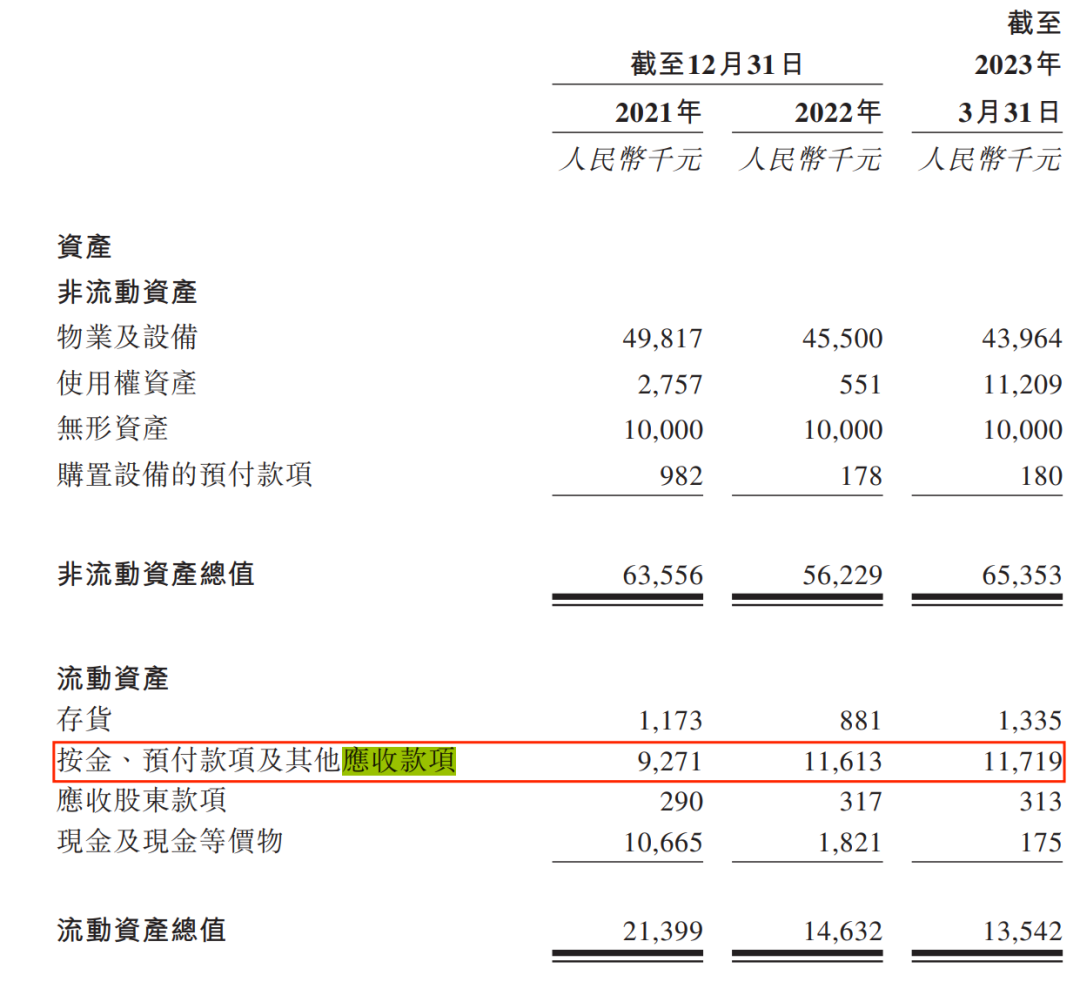

正常来讲,自身资金链堪忧的情况下,企业要想尽一切办法降低预付款、应收款,以最大限度地保证现金流高效流转。

但盛禾生物在客户面前的话语权似乎并不高。招股书显示,2021-2023年3月,企业的按金、预付款项及其他应收款项927.1万元、1161.3万元、1171.9万元,逐渐攀升。

图 / 盛禾生物招股书

除此之外,甚至还有股东的应收款没有回笼。2021-2023年3月,应收股东Sunho Wisdom、No5XJR的款项分别为29万元、31.7万元、31.3万元。

其中,Sunho Wisdom为张峰的全资子公司,张峰还间接持有No5XJR约73.19%的投票权。

管理层认为股东应收款项的预期信贷亏损拨备微不足道,但对于一个现金流及现金等价物仅剩17.5万元的企业来说,这些资金真的微不足道吗?

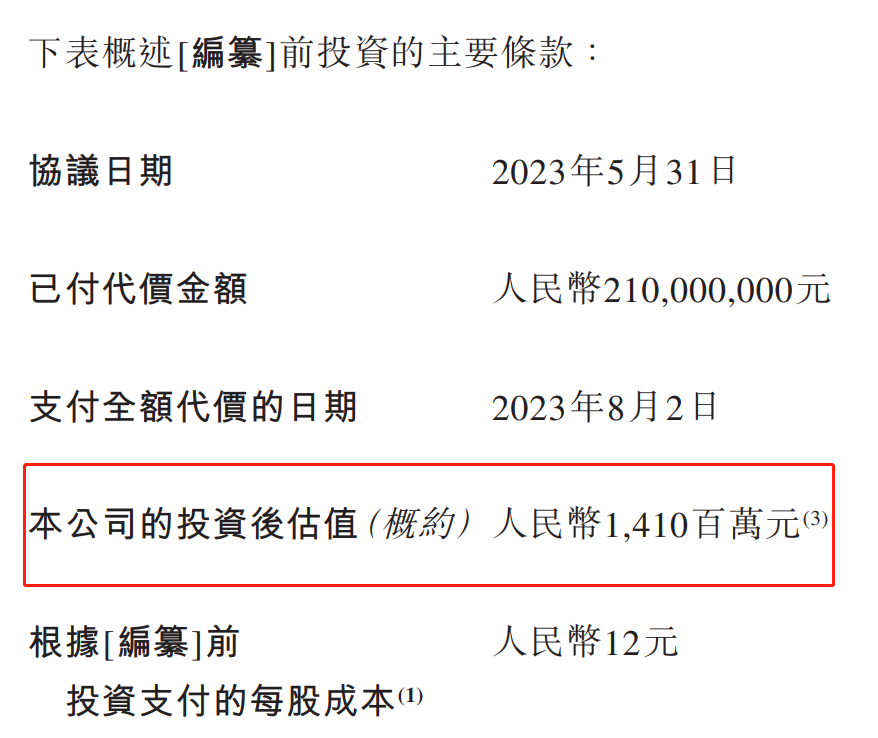

好在关键时期,倚锋资本伸了一把手。在递表前一天(8月2日),盛禾生物完成了成立以来的唯一一轮融资。

招股书显示,倚锋资本以2.1亿元获得了盛禾生物14.89%的股份,盛禾生物投后估值约为14.1亿元。

图 / 盛禾生物招股书

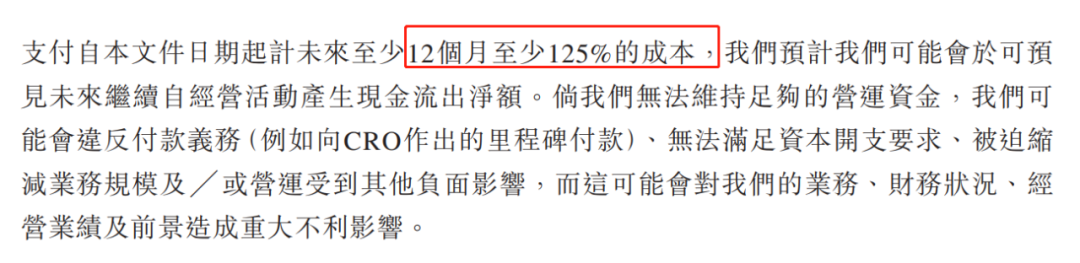

客观而言,倚锋资本这笔资金十分及时,但并不能够支撑太久。招股书称,这些资金覆盖自本文件日期起计未来至少12个月集团至少125%的成本。

图 / 盛禾生物招股书

与此同时,其坦承,预计可能会于可预见未来继续自经营活动产生现金流出净额。

倘若无法维持足够的营运资金,公司可能会违反付款义务(例如向CRO作出的里程碑付款)、无法满足资本开支要求、被迫缩减业务规模及╱或营运受到其他负面影响,而这可能会对公司业务、财务状况、经营业绩及前景造成重大不利影响。

3、预期商业化成功率不到10%

从客观层面来看,生物制剂行业的确是一个朝阳行业,前景可观。

弗若斯特沙利文预计,受益于各种有利因素,全球生物制剂市场规模预期在不久将来会大幅增长,从2022年的3638亿美元增长到2030年的7832亿美元。其中,预计中国生物制剂市场2030年将达到1707亿美元。

与此同时,免疫疗法被称为最先进的生物治疗方法之一,可以激活或抑制免疫反应,有效地治疗疾病,是治疗广泛疾病(包括癌症和自身免疫性疾病)最有前景的新疗法之一。

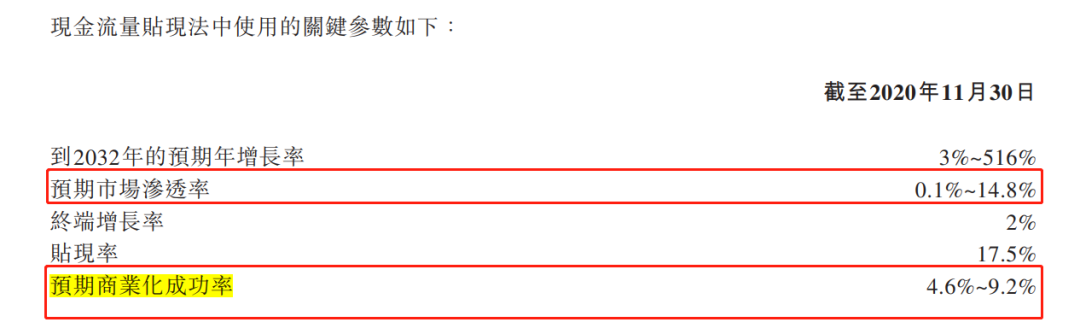

但具体到盛禾生物来说,未来发展并不乐观。盛禾生物在2020年向首席执行官兼首席科学官殷刘松进行了一场股权激励计划,给予了殷刘松盛禾(中国)生物制药5%股权。

在衡量股权公平值时运用了一些关键数据,这些数据描摹了盛禾生物未来的轮廓:截至2020年11月30日时,企业预期到2032年的年增长率在3%-516%之间,预期市场渗透率0.1%-14.8%,预期商业化成功率只有4.6%-9.2%。

图 / 盛禾生物招股书

两年半的时间过去,这些数据是否有所提升外界并不清楚。但目前来看,盛禾生物产品依然没有商业化、业绩依然亏损,甚至依然没有一个明确的商业化时间点。

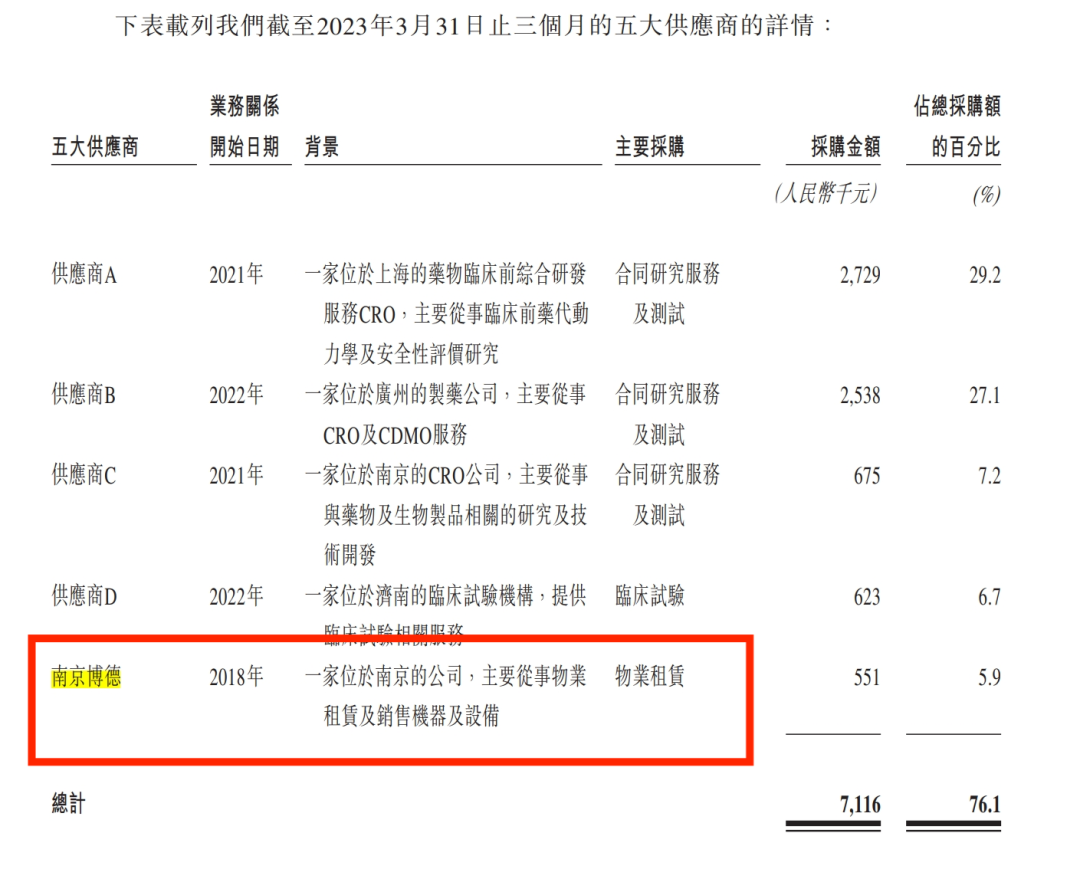

尽管企业前景如何尚不明朗,但一些关系利益链已经在暗处滋生。以供应商为例,2021-2023年3月,来自五大供应商的采购额分别占盛禾生物总采购额的75.4%、54.1%及76.1%。

绝大多数的供应商具体情况没有在招股书过多披露,但「子弹财经」发现,盛禾生物与供应商关系匪浅。

IPO之前,供应商融资安排已经颁布,于2024年1月1日或之后的年度期间生效。只是,具体是何融资安排,招股书并未披露。

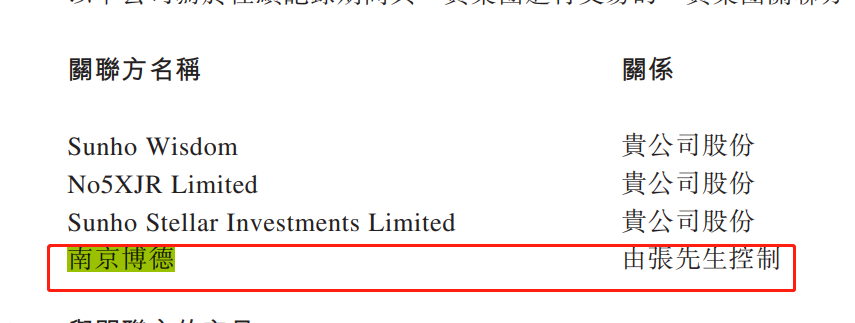

另外,张峰也没有亏待自己。招股书显示,张峰并未从盛禾生物领取薪酬,也没有派息,但其中的关联交易已经如“春风化雨”般融入到了业务之中,更加隐蔽、自然。

招股书显示,有一个名为南京博德的企业长期霸占五大供应商的一个席位,这家企业正是为盛禾生物创始人张峰所控制。

图 / 盛禾生物招股书

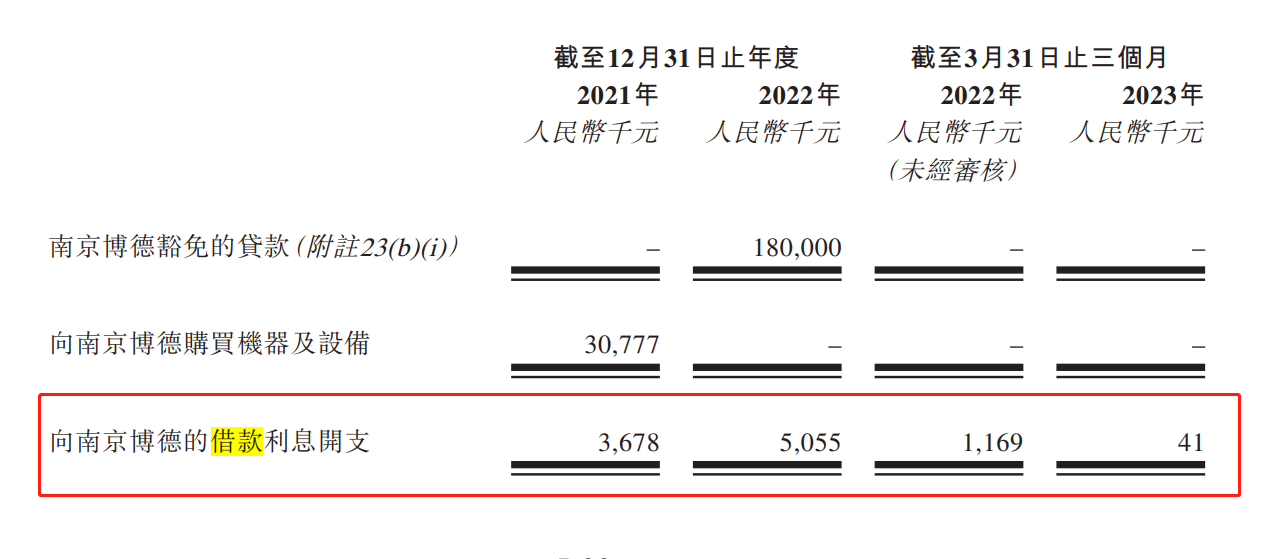

过往发展中,盛禾生物向南京博德租赁物业及购买设备。2021-2023年3月,采购金额分别为3444.2万元、222.4万元、55.1万元,占比总采购额的45.9%、7.1%、5.9%。

此外,南京博德向盛禾生物提供借款,每年可以获得高额利息。2021-2023年3月,向南京博德的借款利息开支分别为367.8万元、505.5万元、4.1万元。

图 / 盛禾生物招股书

值得注意的是,国家信用信息企业公示网官网披露信息显示,南京博德是一个生物制药企业,但在盛禾生物的招股书中,显示这家企业的背景却是“一家位于南京的公司,主要从事物业租赁及销售机器及设备”。

图 / 国家信用信息企业公示网(左图);盛禾生物招股书(右图)

在国家信用信息企业公示网中,南京博德2020-2022年财报显示,企业缴纳社保人数分别为2人、5人、5人。

令人疑惑的是,员工人数为个位数级别的企业如何支撑起如此高额的借款?这些提供给盛禾生物采购的设备又从何而来?这家企业的主业究竟是租赁还是生物制药?

在整个生物制剂行业,盛禾生物如沧海一粟。即便此时站在港交所门前,也改不了企业营收规模一般、经营不理想的事实。长远来看,盛禾生物付出的努力、时间和金钱还远远不够,发展前景仍不清晰。

评论