文|化妆品观察

继7月27日发布澄清公告后,8月11日晚间,欧舒丹再次发布公告,称已接获其控股股东L’Occitane Groupe S.A.通知,其正在考虑一项可能进行之交易,不过,现阶段尚未能确定。

截自欧舒丹公告

相较于上一份澄清公告,这份公告表达了“可能性”。换言之,欧舒丹并未完全否认私有化计划、排除从港股退市的可能性。

2023财年,欧舒丹营收21.35亿欧元(约合人民币169.15亿元),是法国为数不多能迈入“20亿欧元俱乐部”的美妆企业。

根据公告,欧舒丹在短暂停牌后,将于8月14日上午9时起恢复买卖。

01 存在全面收购的可能,潜在价格将超26.00港元/股

近半个月来,欧舒丹频繁被传“要私有化”的消息。

先是7月底,多家媒体报道,欧舒丹控股股东、持股超七成的Reinold Geiger正在研究收购公司少数股东股份的可能性。

紧接着,又有媒体于近日报道,欧舒丹控股股东正在就潜在私有化交易进行深入磋商, Reinold Geiger一直在讨论可能出价约35港元/股收购其尚未拥有的欧舒丹股票。

图源欧舒丹官微

针对传闻,欧舒丹连发两份公告。于8月11日发布的公告,欧舒丹重点表达了两层意思。

一、存在全面收购的可能,但尚未有明确计划。

公告称,控股股东L’Occitane Groupe S.A.正在考虑一项可能进行的交易,而假设该交易乃可行且倘若该交易得以进行(于现阶段尚未能确定),预期该控股股东将进行收购守则项下的有条件自愿全面收购要约。

不过,该控股股东仍在考虑其选择方案,包括不进行任何交易在内,视乎市况并有待取得可行的融资及架构选择方案而定。该控股股东向董事会确认,截至8月11日,未有明确计划获批准(包括就架构及融资方面),尚未就任何该等选择方案(包括该拟进行交易)订立任何明确协议,亦未能向董事会提出明确建议及条款。

二、媒体揣测发售价不实,潜在价格将为不少于26.00港元/股。

控股股东向董事会确认,“有关媒体报道收购价可能为35.00港元/股”的揣测属虚假且并无依据,该数字并未取得授权,亦非从该控股股东获取所得。

公告提及,任何潜在发售价(倘拟进行交易能进展至该阶段),将参照不受干扰价格20.95港元/每股(2023年7月25日,即媒体发布报道之前的收市价),以及截至不受干扰日期的前30个交易日的均收市价20.41港元/股,潜在出售价将为不少于26.00港元/股。

02 348.7亿,欧舒丹被“低估”了吗?

2010年,欧舒丹在港交所主板上市,成为首家在港上市的法国企业。至此,其在港股的市值表现,似乎与其在中国市场的业绩表现有了“深关联”。

数据显示,2021财年,欧舒丹中国市场销售额达2.64亿欧元(约合人民币20.92亿元),成功超越美国成为欧舒丹最大市场;2022财年,欧舒丹中国市场销售额增长18.1%,至3.28亿欧元(约合人民币26.12亿元),蝉联第一大市场。

巧合的是,自2020年3月股价跌至谷底起,截至2022年1月的近两年间,其股价一路上扬。2022年1月12日,其总市值达到历年来的最高峰496.26亿港元(约合人民币459.49亿元)。

这一高光时刻,也随着中国市场的业绩下滑(受疫情等不利因素的影响)而“消失”。

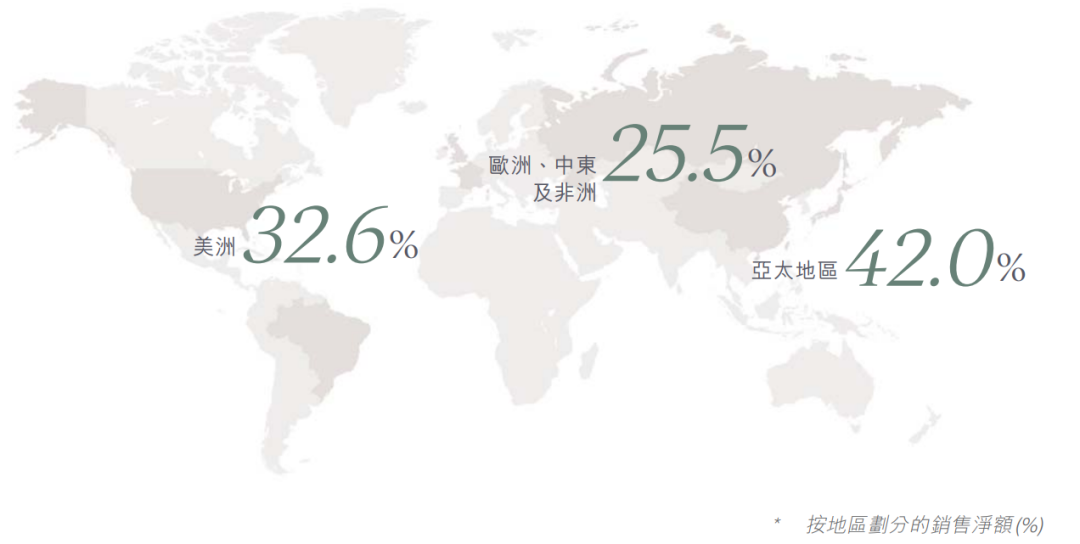

据欧舒丹近期发布的2023财年报告,美国地区已占欧舒丹销售净额的27.2%,重回欧舒丹最大市场;而中国成为第二大市场,占总销售净额的14.0%,销售额相较去年下滑8.84%。

欧舒丹在全球范围的布局

在增速上,其他国家及地区也处于领先地位。财报透露,美洲是增长最快的地区,于2023财年按固定汇率计算增长62.8%。

与之相对应的是,截至2023年8月9日停牌,欧舒丹的总市值为376.6亿港元(约合人民币348.7亿元),较巅峰时期下滑24%。

从TTM市盈率这一维度来看,欧舒丹当前的数值为38.22,低于雅诗兰黛(54.92)、珀莱雅(51.88)、华熙生物(57.61)、贝泰妮(65.17)等一众美妆企业。由此可见,资本对其的估值并不算高。

有资深业内人士指出,如果欧舒丹的品牌在某些地区或国家特别受欢迎,那么在该地区的证券所上市可以更好地满足当地投资者对该品牌的投资需求和偏好。这有助于增加公司在该地区的知名度,并提供更好的资本市场支持。

03 关店/收购品牌,欧舒丹的转型仍需要资本

近年来,欧舒丹加快了转型的步伐。

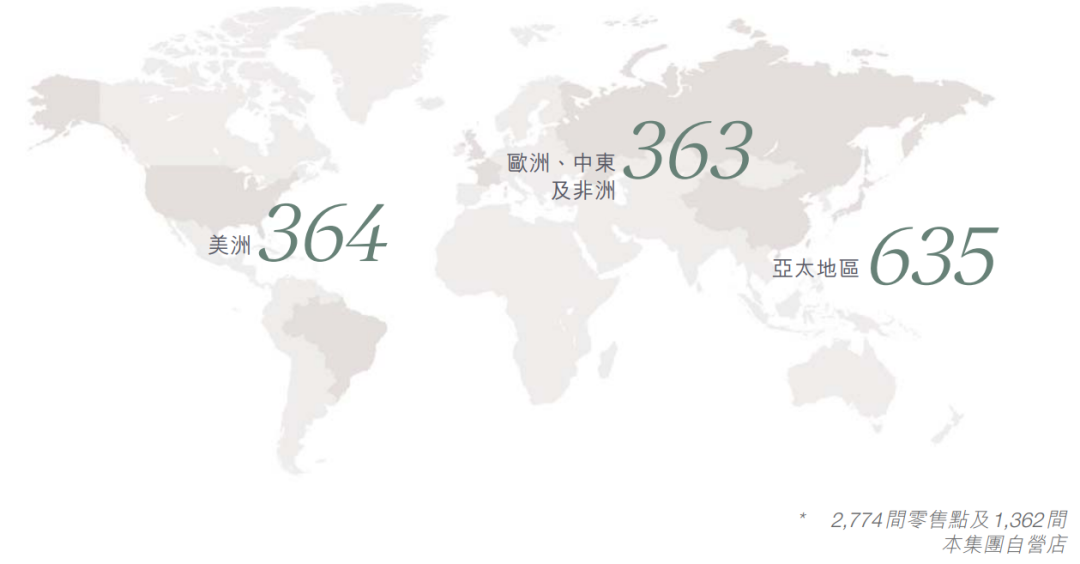

一方面,关店数百家/强化旅游零售,走向“更平衡的渠道组合”。

欧舒丹的零售地点总数由2022年3月31日的3068个减至2023年3月31日的2774个,减少294个。同期,自营零售店数量由1490间减至1362间,净减少128间。

欧舒丹零售网点分布,截自财报

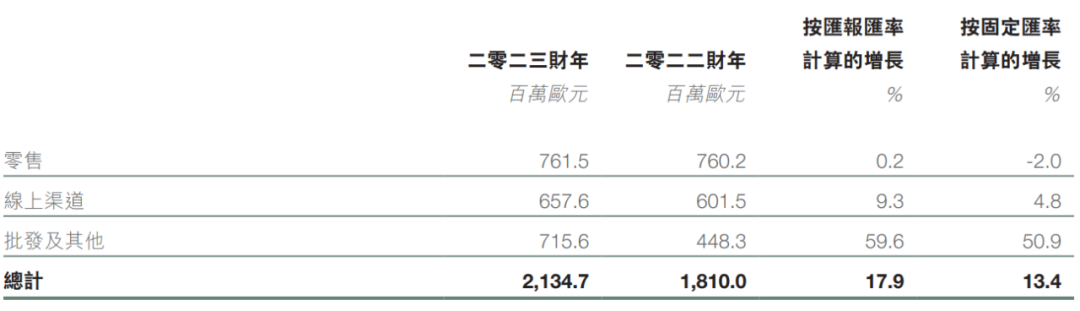

与此同时,2023财年,欧舒丹旅游零售以及批发销售组合较高的新品牌强劲增长,为批发及其他渠道带来显著的50.9%销售增长。

可以看到的是,欧舒丹的三大渠道:零售、线上渠道、批发及其他,2023财年的销售额分别为7.61亿欧元、6.58亿欧元以及7.16亿欧元,形成“三分天下”的局面。

欧舒丹渠道表现概览,截自财报

另一方面,收购兼并,走向“数十亿欧元的多品牌集团”。

自2008年起,欧舒丹陆续收购了法国护肤品牌Melvita、纽约彩妆品牌LimeLife、英国高端护肤品牌ELEMIS、美国高端护肤品牌Sol de janeiro以及澳洲天然护肤品牌Grown Alchemist等。

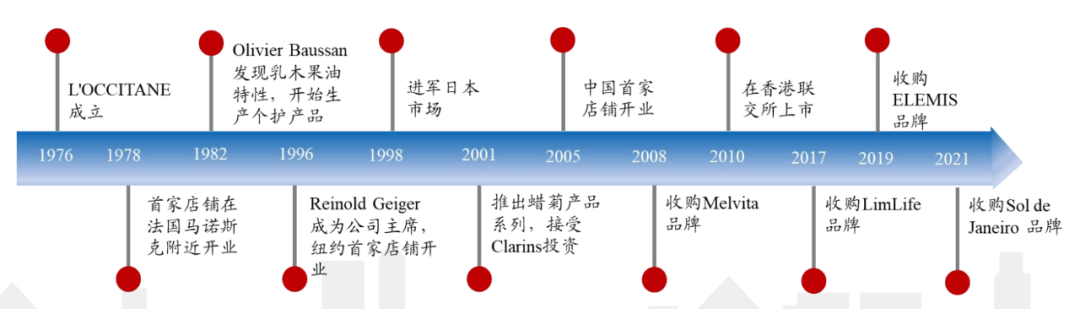

欧舒丹发展历程,兴业证券经济与金融研究院整理

近年来收购的ELEMIS、Sol de Janeiro发展强势,2023财年,这两大品牌已占本集团销售总额近四分之一。其中,Sol de Janeiro在收购后不到两年已成为欧舒丹第二大品牌,2023财年销售额增长135.2%,经营溢利率高达24.6%。

“事实证明,我们让新品牌自主经营并同时在本集团旗下寻求协同效应的策略凑效。”欧舒丹主席Reinold Geiger在致辞里如是说。

值得注意的是,欧舒丹还在报告里提及,于2023财年,投资附属公司、联营公司及金融资产的现金流出净额为3570万欧元,流出主要用于收购新品牌Grown Alchemist(350万欧元)及增加于L’Occitane Middle East的权益1340万欧元。于2022财年,主要流出与收购Sol de Janeiro(3.22亿欧元)有关。

对于欧舒丹而言,其若想继续朝着“数十亿欧元的多品牌集团”的目标发展,资本力量不容忽视。

评论