文|深眸财经 张末

李宁最近有点使不上劲。

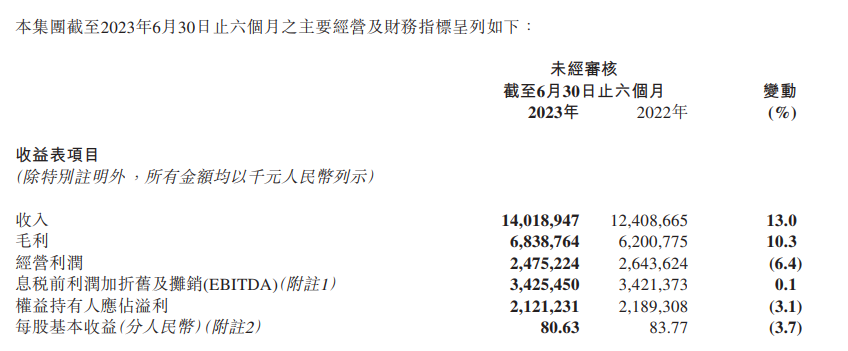

李宁披露2023年中期财报数据显示,2023年上半年,李宁营收140.19亿元,同比增长13%,净利润21.2亿元,上年同期21.89亿元,同比下滑3.11%。

净利润增幅放缓甚至下滑的背后,是李宁毛利率的下滑。李宁在财报中提及:“本集团为促进消费,增加了在线渠道和零售终端的折扣力度;同时,毛利率较高的直面消费者渠道收入占比同比略有下降等对毛利率产生不利影响。”

事实上,李宁的促销更多是为了缓解库存压力。去年四季度因疫情影响,李宁集团6至12月库存占比上升7个百分点至22%。

但让李宁无秩序的促销拉低了李宁的品牌形象,消费者不满李宁的促销机制。同时,修复毛利率,提高净利润也成为李宁亟须解决的问题。

01 库存引发连锁反应

从去年开始,为了渡过库存危机品牌们统统放下身段,价格由涨转降,开启了行业内的降价潮。

去年“双11”,特步、361°等品牌纷纷打出“折上4折”“不止3折”的降价噱头,而李宁、安踏两大头部品牌的折扣力度同样不落下风。

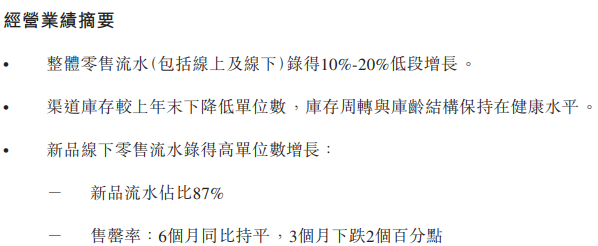

李宁也是其中一员,据悉李宁新品3个月折扣率由2021年的80%—90%低段降至2022年的70%—80%高段;而新品3个月售罄率则由60%—70%低段降至50%—60%低段。

其实李宁促销也是不得已而为之,一方面是为了降库存减压,提高现金流,另一方面,李宁持续推进DTC模式的转型,提高电商渠道的占比。

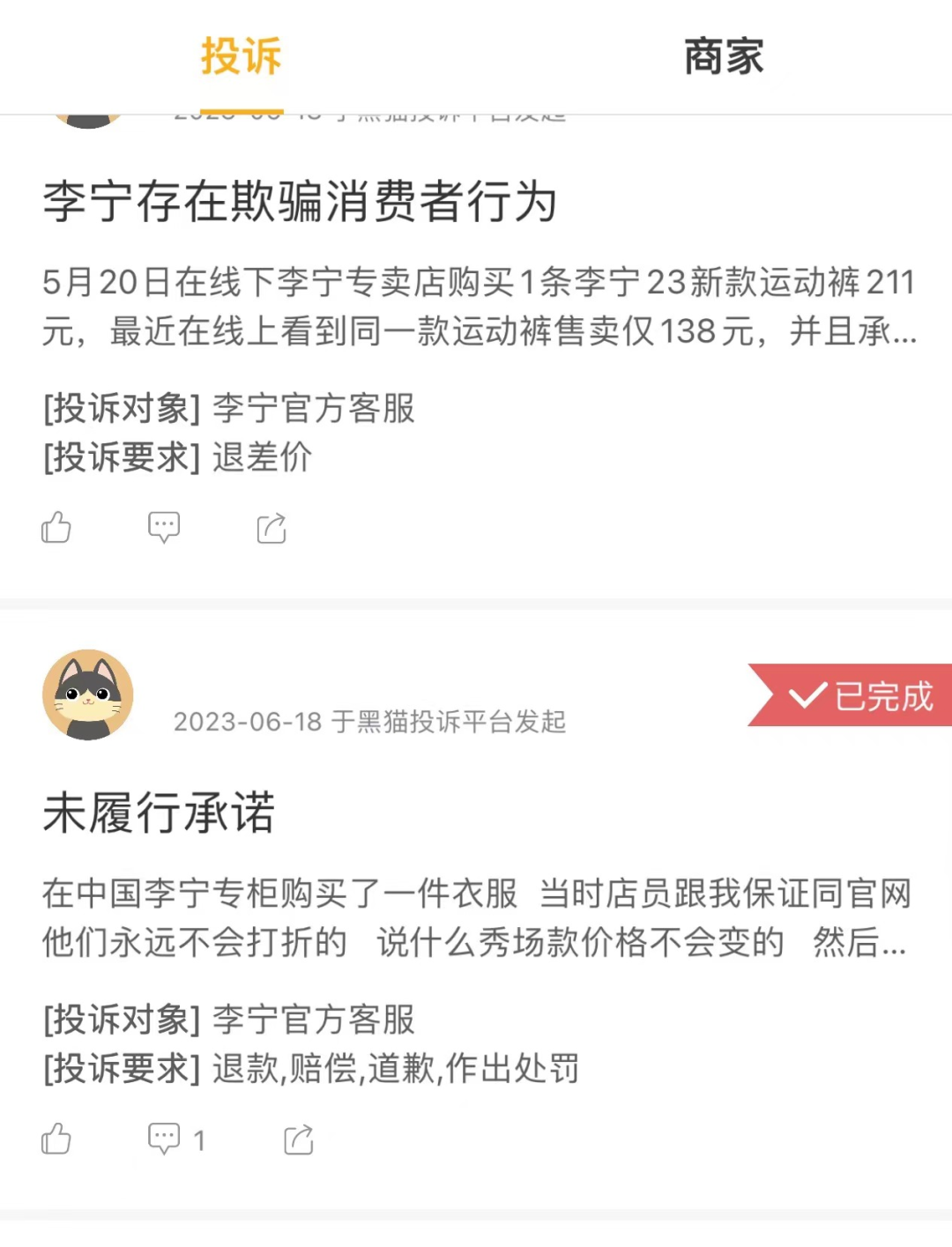

但李宁降价的规律就如天气般变化莫测,尤其是线上线下价差过大,引起消费者不满。

打开小红书,搜索“李宁”词条,发现有多名李宁消费者集体吐槽“李宁没有价格保障机制”,把消费者对李宁的控诉总结起来就是:线上买李宁更便宜。

黑猫投诉也有同样的情况,近十条投诉内容中,有一半的投诉内容是针对“李宁没有价保”这个问题。

李宁在创始人回归后曾提出要将电商渠道占比提升至25%—30%。具体来看这半年的实际行动,也不过是增加线上销售渠道,采取大力促销的方式引流。

也正是如此,使得李宁在促销时造成了价格体系混乱。

在消费者的视角中,原价购入产品的消费者,在短期又见到低价销售的产品时,会对品牌价值期待产生落差,同时品牌在消费者内心的地位容易被竞品挤兑。

虽然耐克也曾因库存压力出现过类似的情况,但整体来看耐克的价格体系还较为稳定,不同渠道之间的价格没有出现断层式差距。

李宁的促销与折扣,也未能拯救销售端业绩。根据财报数据,李宁上半年6个月售罄率同比持平,3个月下跌2个百分点。新品3个月售罄率则由60%—70%低段降至50%—60%低段。

谈及折扣对业务的影响,据集团执行董事兼联席CEO钱炜在媒体交流会上表示,上半年由于疫情缓解以及民众生活逐渐恢复正常,线上购物热度有所下降,使电商客流受到影响。在此背景下,为了大幅提升客流转化率,电商适当加深一些折扣并降低连带的交易门槛,“这并不代表李宁的毛利到了比较差的水平,反而是助力未来电商业务的发展。未来我们将继续推动李宁电商业务模式的建立和落地,以确保持续健康发展。”

业绩正好“打脸”钱炜这一席话,在大促后,电商业务不涨反降。财报显示,李宁零售(直营)渠道录得中单位数增长,批发(特许经销商)渠道录得低单位数下降,电商虚拟店铺业务录得10%—20%低段下降。

唯一值得高兴的是,李宁的库存压力不再紧张。今年上半年,李宁渠道库存较上年末下降低单位数,全渠道库销比3.8个月,环比上年末进一步优化。

从行业整体来看,在这一轮库存周期劫中,友商的处境和李宁都有同样的问题,耐克新一季度财报显示,净利润同比下降了16.1%,不仅低于2022财年的表现,也低于2021财年的表现。

02 主力仍是“性价比”产品

李宁把改善毛利率的任务押在了高端产品上。

在2022财报中,李宁表示,将持续推动旗舰店等高效大店落地,同时加速处理亏损、低效和微型面积店铺。

李宁最新的一季财报也沿用了“开大店”走高端的发展理念。截至2023年6月30日,李宁牌(不包括李宁YOUNG)的销售点数量为6167家,较2022年12月31日减少128个。从流水结构来看,大店(面积超300平米)流水占比及购物中心流水占比进一步提升。

摒弃了盲目扩张战略的李宁,既要面对“大店”模式的挑战,也要守住利润。

但开源和节流难以运行,想要关掉低效率门店,企图提高大店占比,也并非一个良性决策。像三年亏7亿KK集团就是一个前车之鉴。

单看支出,李宁2022年广告及市场推广开支也由上年的17.79亿元增至22.79亿元,同比增长28%。

李宁混乱的价格体系,也把高端路走得更窄了。各渠道不统一的售价,难以让消费者为其买单,低价乱价,扰乱品牌价格体系,影响品牌的生命周期。

这主要体现在渠道压力和渠道问题两方面。

渠道由各级经销商、消费者等参与者共同组成。低价乱价,不仅造成品牌利润的直接损失,还会伤害到渠道的参与者。

2012年,李宁公司为了推广网上商城,使线上销售的低价折扣导致实体店铺销售受影响,李宁公司的分销商因此叫苦不迭。

同时,低价乱价将伴随着一系列的渠道问题出现:窜货、假货。如果品牌的价格体系混乱,低价乱价现象频出,那窜货、假货链接将“浑水摸鱼”掺杂其中难被发现。

以耐克为例子,即便高仿耐克依旧在市场上流通,但得益于耐克严格的价格体系,耐克的销量依旧不会被假货所影响。

这导致,李宁的高端化道路越走越窄。前两年,李宁产品发布价格越来越高,与折扣满天飞的今年,形成了鲜明对比。

反映到二级市场中,资本也对李宁的信心不足。较年初高位的81港元回落至昨日收盘的41.65港元,李宁今年年内已有近5成跌幅。

最早支撑李宁涨价的是“国潮”而非研发实力,且李宁一直无法打破“性价比”这个标签,一旦李宁的价格往阿迪、耐克靠近,消费者就难以为其买单。

2018年,李宁推出“中国李宁”;2021年成立“李宁1990”发力高端市场。然而,2022年“李宁1990”门店仅布局16家,高端门店只是小比例,大比例依然是李宁大众化品类。

03 无处安放的“黑科技”

拓展业务之后,李宁发现还是专业跑鞋生意最好做。

李宁收入由鞋类、服装、器材及配件三部分构成,其中服饰成了李宁业绩的软肋,鞋类则成为李宁拉动业绩增长的主要引擎。财报显示,服装收入下滑9.4%至107.09亿元,占总营收的比重由52.4%下滑至41.5%,而鞋类收入大幅增长41.8%至134.79亿元,占总营收的比重由上年的42.1%提升至52.2%。

在此次中报业绩说明会上,李宁重申了其品牌定位,即“具有时尚性的国际一流专业运动品牌”。

那么,李宁有足以打败友商的黑科技吗?

鞋子经过这么多年的创意升级,出现了很多针对不同场地穿着的专业鞋款,如足球鞋,羽毛球鞋,篮球鞋,跑鞋等等,功能和实用上都各有不同,其中仅仅跑鞋就可以从功能上划分为支撑系、缓震系、竞速系。

以缓震跑鞋为例,各大品牌都有当家缓震科技,譬如安踏的虫洞科技、李宁的 科技、匹克的态极、特步的动力巢等等。

对比来看,李宁的“黑科技”与友商技术难分上下,主要以一些跑鞋科技进行复合叠加,缺少独立创新的追求和技术。

像李宁的“ ”科技就与耐克ZOOM X同源,同样采用法国阿科玛提供的Pebax材料。所以不难理解李宁 就是奔着ZOOM X的标准去。两者的区别差距并不大,主要在于ZOOM-X为一体性发泡,而 的PEBA-X都是先发泡成小颗粒,再使用设备和工艺聚合成一个中底。

反映到研发费用来看,2020~2022年,李宁研发费用分别为3.23亿元、4.25亿元、5.34亿元,收入占比分别为2.2%、1.8%、2.1%。对比之下,耐克、阿迪的研发费用占比却接近10%。

做“专业跑鞋生意”之余,李宁还对女性业务念念不忘。

继李宁拿着美国运动品牌Danskin的经营权败走市场后,2021年李宁重新整合女子运动产品线,推出李宁女子健身系列,直指lululemon。

根据兴业证券的数据,2022年,李宁女子产品营收占比在20%—30%低段,规划未来发展规模突破30%。

但主要客户群为男性的李宁,在女性运动方面并非强势之处,想提高女性客群的比例,那么就一定要在lululemon对女性运动服饰的“统治”下,打造出核心卖点。显然,现在的李宁还缺少一个这样的契机。

在中国运动鞋服市场中,李宁的市场占有从2021年的8.2%到2022年的10.8%,实际上李宁的话语权逐步提升。

如今,李宁迈入了增速瓶颈。为了清库存促销打折,又为了修复利润走高端提价,而产品却未见突破点,“国潮”的风吹过了,李宁冷静下来,该思考自己除了“性价比”还有什么核心竞争力。

评论