界面新闻记者 |

界面新闻编辑 | 张一诺

8月14日的北京朝阳区东风南路3号院,比以往多了些保安,位于这里的中融信托正身处由产品逾期兑付引发风波之中。

当日,中融信托官方发布“关于谨防不法分子进行诈骗的严正声明”。声明称,近期有不法分子伪造中融信托公章、公函等文件,冒用中融信托名义,以公司无法继续经营发送清退公告、建立专项退还小组为客户进行退返等形式,诱骗客户访问非法网站、加入QQ群等实施诈骗。

中融信托表示,上述行为与公司无关,且涉嫌伪造印章罪、诈骗罪等刑事犯罪,公司已向国家反诈中心进行举报。

值得注意的是,上述严正声明对近期的“停兑”传闻只字未提。

这家上半年营收排名行业第四的信托公司,究竟发生了什么?

“资金池产品”停兑

“大约从7月底开始,每天都有人来园区。”中融信托一名工作人员向界面新闻记者表示。

李先生是中融信托的一位投资者,投资金额规模巨大,他大约是3、4年前通过中植旗下的恒天财富和大唐财富购买的中融信托产品。

李先生说,“之前是我们的产品先停止兑付了,中融信托自己渠道卖的产品依然在兑付。因为中融信托的财报一直很好看,而且从财报看和中植的关联性项目规模也不算大,我们还想,问题解决之后就会继续兑付。”

但是,8月14日中融信托产品停止兑付的消息,打破了李先生的幻想。

中融信托内部工作人员向界面新闻记者证实,目前,部分到期的固收类理财产品确实已经停止兑付。

李先生购买的产品即属于这一类,这类产品的收益一般在7%以上,投资门槛多数是100万元起,封闭期一般为2-4年。资金来源和资金运用不能一一对应、资金来源和资金运用的期限不匹配的业务。

所谓的“资金池业务”一般投资于此类产品。

在今年6月的一场投资者教育宣传活动中,北京易准律师事务所主任吕志录曾提到,资金池信托的主流模式是多对多模式,对于信托公司来说,该模式能够通过主动管理获取利差。

2023年3月,原银保监会发布《关于规范信托公司信托业务分类的通知》再次明确严控资金池业务,要求信托公司不得以任何形式开展通道业务和资金池业务。

《资管新规》第十五条曾明确规定:金融机构应当做到每只资产管理产品的资金单独管理、单独建账、单独核算,不得开展或者参与具有滚动发行、集合运作、分离定价特征的资金池业务。

信托专家廖鹤凯向界面新闻记者表示,监管只是叫停了新增业务,但资金池业务的存量还在,信托公司资金池业务存量压降工作仍在进行之中。

“公司对外都说没有资金池业务了,目前相关产品一般都称作是组合类投资。”中融信托一名工作人员向界面新闻记者解释称。

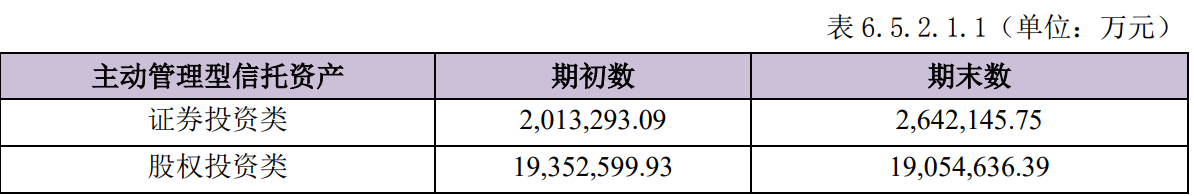

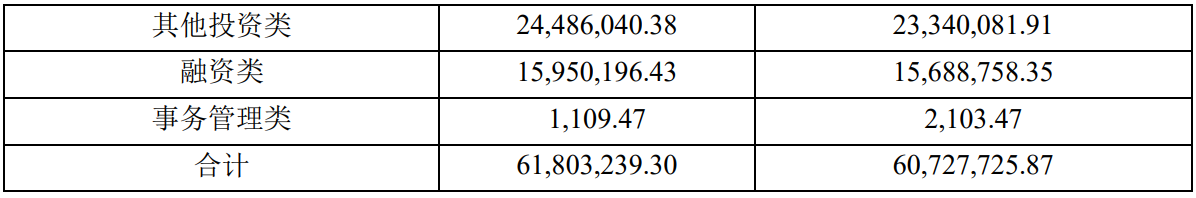

界面新闻据此梳理了中融信托历年年报发现,中融信托主动管理类信托主要分为5类:证券投资类、股权投资类、其他投资类、融资类、事务管理类。

用益信托网研究员帅国让向界面新闻记者表示,由于资金池信托一般没有底层投向,可以“其他投资类”业务规模为参考。不过,帅国让也提到,除资金池业务外,信托项目之间关联交易可能也会归纳到“其他投资类”项目下。

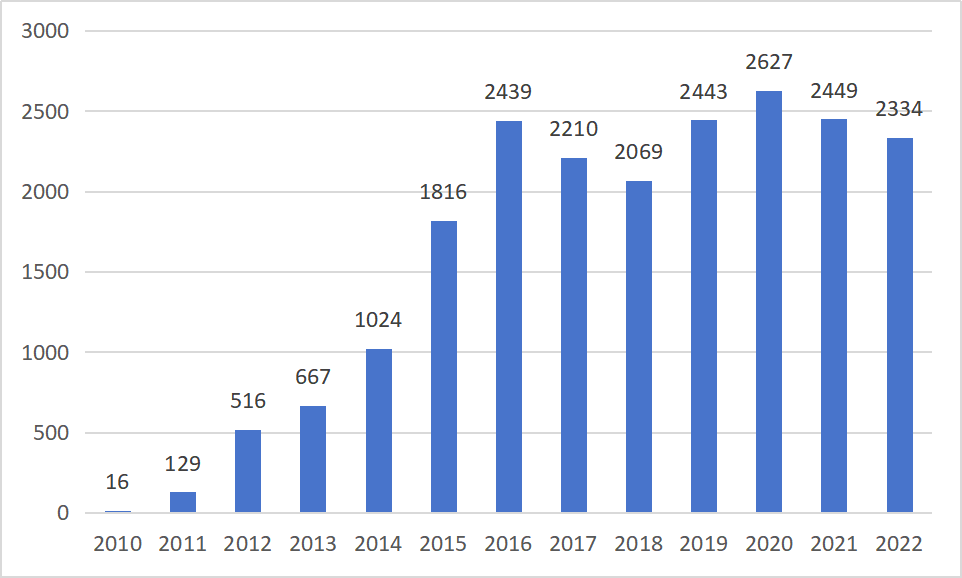

据界面新闻统计,自2016年之后,中融信托的“其他类投资”业务规模常年稳定在2000亿元之上。

界面新闻记者从多位业内人士获悉,中融信托这部分业务实际规模或在1000亿元左右。

谁在控股中融信托?

在李先生的投资中,中植的定融和中融的信托都买了,差不多一半一半。

“中融的产品,在此之前中融自己销售的产品是在兑付的,只是我们通过中植渠道购买的产品停止了兑付。而且中融财报一直显示和中植的关联性并不强,大股东又是央企经纬纺机,所以我对中融这部分抱有很强的侥幸心理。”李先生说。

公开资料显示,中融信托前身为成立于1987年的哈尔滨国际信托投资公司;2004年,公司先后完成两次股权变更工作,原股东哈尔滨市国有资产管理局和哈慈股份有限公司分别将所持有的股份转让给哈尔滨市经济开发投资公司和中植集团;2010年,经纬纺机(000666.SZ)受让中植集团持有的11,700万公司股本。

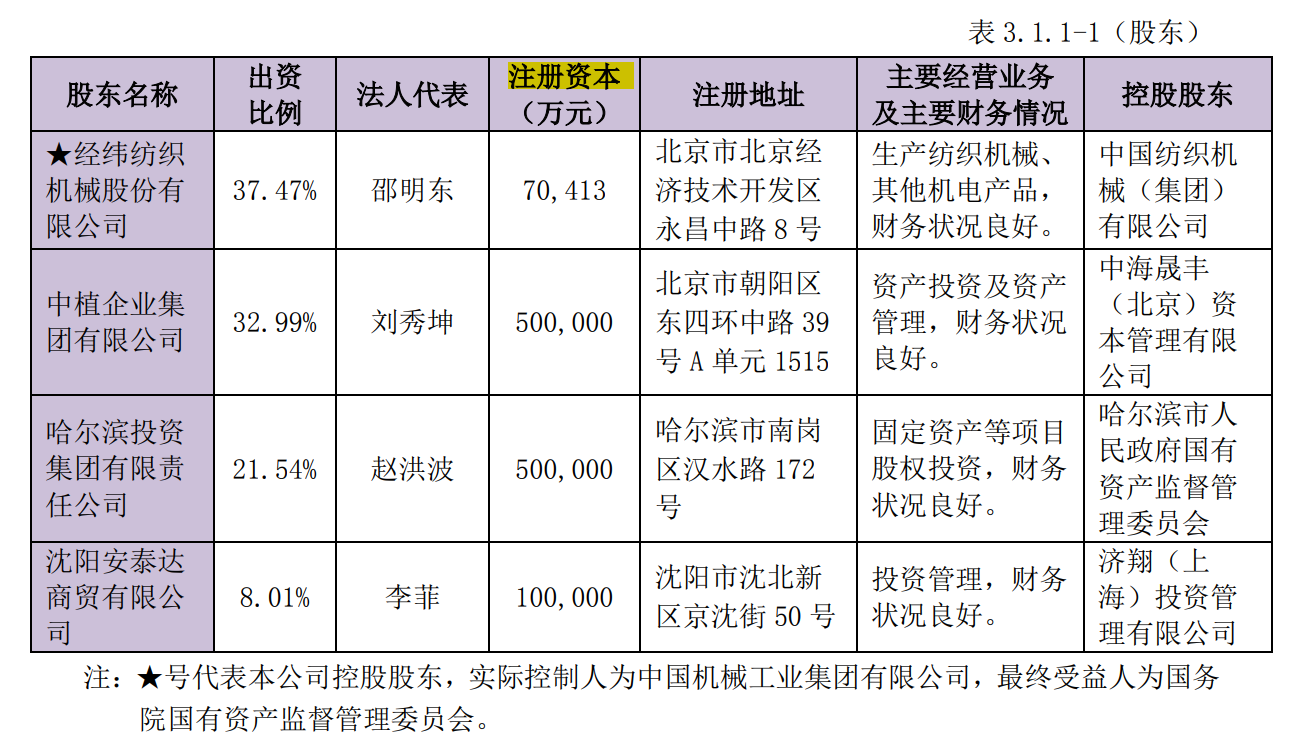

此后经多轮增资扩股,目前中融信托注册资本120亿元,经纬纺机持股37.47%,为中融信托第一大股东;中植集团位居股东第二,持股32.99%。哈尔滨投资集团和沈阳安泰达商贸有限公司(下称:沈阳安泰达)分别持股21.54%、8.01%。

据中融信托年报,公司控股股东为经纬纺机,实控人为中国机械工业集团,最终受益人为国务院国资委。

中国信托业协会在今年5月份发布的《中国信托业发展报告(2021-2022)》中也曾提到,中融信托为央企控股的信托公司。

不过,据网易清流工作室报道,公司第四大股东沈阳安泰达可能是中植集团关联公司,合并持股后,中植集团实际控制的中融信托股份占比为41%,实际高于经纬纺机的持股占比。

此外,中融信托现任董事长刘洋,是中植系创始人解直锟的外甥,曾在中植集团担任副总裁。中融信托现任监事长金庆浩,也由中植集团推举。

数据显示,自2022年下半年开始,中植集团成员企业向中融信托质押股权数量为11笔,其中6笔发生在5天内。被质押企业不仅悉数为中植旗下最优质的核心资产,同时为中植发行定融产品的融资方或主要交易对手。

“其实中植和中融之间很多项目都有牵扯,解直锟去世之前,因为他有一定的个人信用和极高的控制权,所以很多需要质押的项目并没有实际质押。但解直锟去世之后就不一样了,大家要求把那些需要的质押补回来。”一位业内人士表示。

据财联社报道,目前,仅(中植集团旗下)四大财富渠道售出的产品中,定融“暴雷”规模大概2500亿,浮动10%;信托“暴雷”规模大概1000亿,浮动10%。以上均不包括中融信托财富中心的产品。

针对中融信托的控制权归属问题,界面新闻尝试联系经纬纺机方面,截止发稿尚未获回应。

兑付压力背后,踩雷地产已多年

在此次危机发酵前,中融信托在房地产信托业务上已经“困兽”挣扎多年。

界面新闻梳理近五年中融信托的信托资产运用与分布发现,公司信托资产投向房地产的资金占比长年保持在10%以上,2020年甚至高达18%。截止2022年末,中融信托房地产投向金额仍达672.59亿元,占比10.69%。

据此前多家媒体报道,中融信托与恒大、华夏幸福、佳兆业、融创、阳光城、蓝光地产、泰禾、世茂、奥园集团等均曾开展过信托贷款合作,各家合作的信托贷款项目也均曾出现过逾期兑付问题。

时至今日,中融信托与房地产公司的司法纠纷仍在不断上演。据企业预警通消息,仅2023年以来,中融信托作为原告已累计被收录开庭公告92次,被告涉房地产公司类目超过9成。

截至2022年末,中融信托存续信托计划 1633 个,受托管理的信托资产规模6293.49亿元,规模已连续第三年出现下降,受托管理资产规模业内排名也从2019年的第四滑落至2022年的第九名;2022年,公司自营业务首次出现不良资产规模统计,不良资产规模9.71亿元,不良率3.42%。

2022年全年,公司实现营业总收入50.34亿元,实现归属于母公司所有者净利润10.33亿元,同比分别下降14.07%和28.62%。其中,手续费及佣金净收入实现40.17亿元,投资收益7.34亿元。

另据经纬纺机公告,2023年上半年,中融信托营业总收入23.58亿元,同比增长1.21%;归属于母公司所有者的净利润为3.32亿元,同比下降51.63%。其中,手续费及佣金净收入11.63亿元,投资收益10.73亿元。截至上半年末,公司总资产292.13亿元,较期初下降3.96%。

评论