界面新闻记者 |

今年上半年中国汽车市场史无前例的价格战对汽车经销商的经营状况造成了极大影响。

8月16日,中国汽车流通协会发布2023年上半年全国汽车经销商生存状况调查报告。调查报告显示,上半年仅四分之一的经销商完成半年度销量目标,大规模大幅度的新车降价导致经销商亏损面扩大,处于近年来的高位。

界面新闻了解到,此次调查报告的调查对象以乘用车授权经销商为主,共覆盖40余家经销商集团及超百家单店经销商,回收有效问卷952份。主要调查内容包括企业规模、年度目标完成、营业收入、车辆销售等指标。

中国汽车流通协会指出,2023年上半年的汽车市场仍处于恢复期,厂家过高的年度销量目标,导致汽车市场供需失衡。多重因素引发多起大规模大幅度的新车降价,使得消费者持币观望,抑制了消费需求的释放。

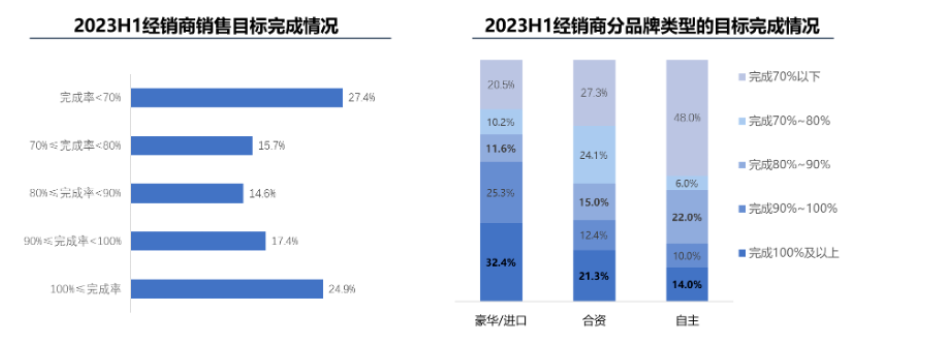

调查显示,完成半年度销量目标的经销商仅占比为24.9%,56.9%经销商完成了任务指标的80%以上。其中,豪华/进口品牌经销商目标完成情况较好,32.4%经销商完成年度销售目标;自主品牌仅有14%的经销商完成半年销量目标,占比最低。

而上半年这场大规模大幅度的新车价格战,也直接影响到经销商经营情况。一方面价格混乱吞噬了经销商本已微薄的利润;另一方面,人员流失、运营成本及费用增加、客流量减少,线索转化成本提升等因素,使经销商运营压力进一步增大

2023年上半年,仅有不到四成的经销商实现了盈利,而亏损经销商比例达到50.3%,持平比例为14.5%。整体经销商亏损面处于近年来的高位。

分类型细看,豪华/进口品牌整体盈利情况较好,约三分之一的经销商亏损,近半的经销商实现盈利。合资品牌及自主品牌的亏损经销商占比分别为51.3%及48%。

中国汽车流通协会副秘书长郎学红解读报告指出,盈利经销商一部分是在一二线城市,通常建店时间较长,新车以外利润贡献更高;另一部分则是在四五线城市的经销商,同城竞争压力不大,新车业务不会出现较大的亏损。

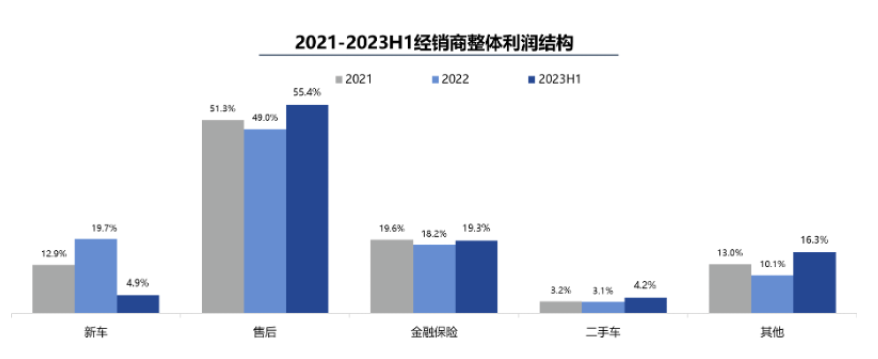

郎学红强调,在经销商利润结构中,新车销售利润占总体收入的80%,但是今年上半年新车业务利润贡献出现明显下滑,供需失衡导致价格持续下探,进销价格严重倒挂。

数据显示,新车销售利润占比由2022年底的19.7%大幅下滑至4.9%,其中合资品牌新车销售利润占比仅只为1.9%,在这场价格战中受影响最为严重。

中国汽车流通协会认为,2023年上半年,汽车市场外部环境纷繁复杂,汽车消费需求恢复缓慢,终端交易价格持续下探,以价换量的结果是增量不增利,增量也只是新能源汽车同比增长,传统燃油车销量持续下滑。汽车经销商经营压力进一步加剧。

总体来看,上半年汽车经销商对汽车制造商的满意度下降至10年来最低点,从去年的74.4的满意度得分下滑至73.1,经销商对厂家搭售滞销车型、市场秩序、库存管理,及厂家区域营销和区域管理方面的满意度较低。

专注终端市场的车fans创始人孙少军接受界面新闻采访指出,对于新能源市场格局的转变,传统经销商应尽快退网。“整个燃油车市场环境一定会每况愈下,等到榨干最后一滴血再考虑退网,就真的跑不了了。”

不过,中国汽车流通协会调查发现,经销商认为转型向新能源品牌发展,独立建网将增加投入,一旦初期产品少销量低,难以支撑网络盈利。这需要厂家大量的品牌宣传投入,否则新品牌很难占据消费者心智。

对于未来投资拓网,经销商仍更倾向于部分传统豪华品牌及丰田品牌,而对于自主品牌,投资意向主要集中在新能源独立品牌,如比亚迪、埃安以及小鹏等。

值得注意的是,进入下半年,汽车价格战又有卷土重来之势。据不完全统计,8月份以来,已有11家汽车公司宣布对旗下部分车型降价,包括上汽大众、零跑汽车、奇瑞新能源、上汽名爵、长城欧拉、极氪、特斯拉等众多汽车品牌,降价幅度在1万元至7万元不等。

乘联会秘书长崔东树告诉界面新闻,这一轮价格战燃油车和新能源车的正面竞争目前进入相对和缓的状态,主要竞争的矛盾焦点在于新能源车,尤其纯电动车中,新品快速推出和增量的放缓,带来了市场竞争压力。

郎学红指出,尽管上半年销量不及预期,但是6月市场释放回暖信号,消费需求增加,约有三成经销商上调了销售目标。另有66.7%的经销商维持原有的销量目标不变。

评论