文 | 深瞳音乐 李三丰

8月15日,腾讯音乐娱乐集团(TME)发布2023年二季度财报。按惯例,深瞳音乐都会做些简要解读,和朋友们一起探讨。

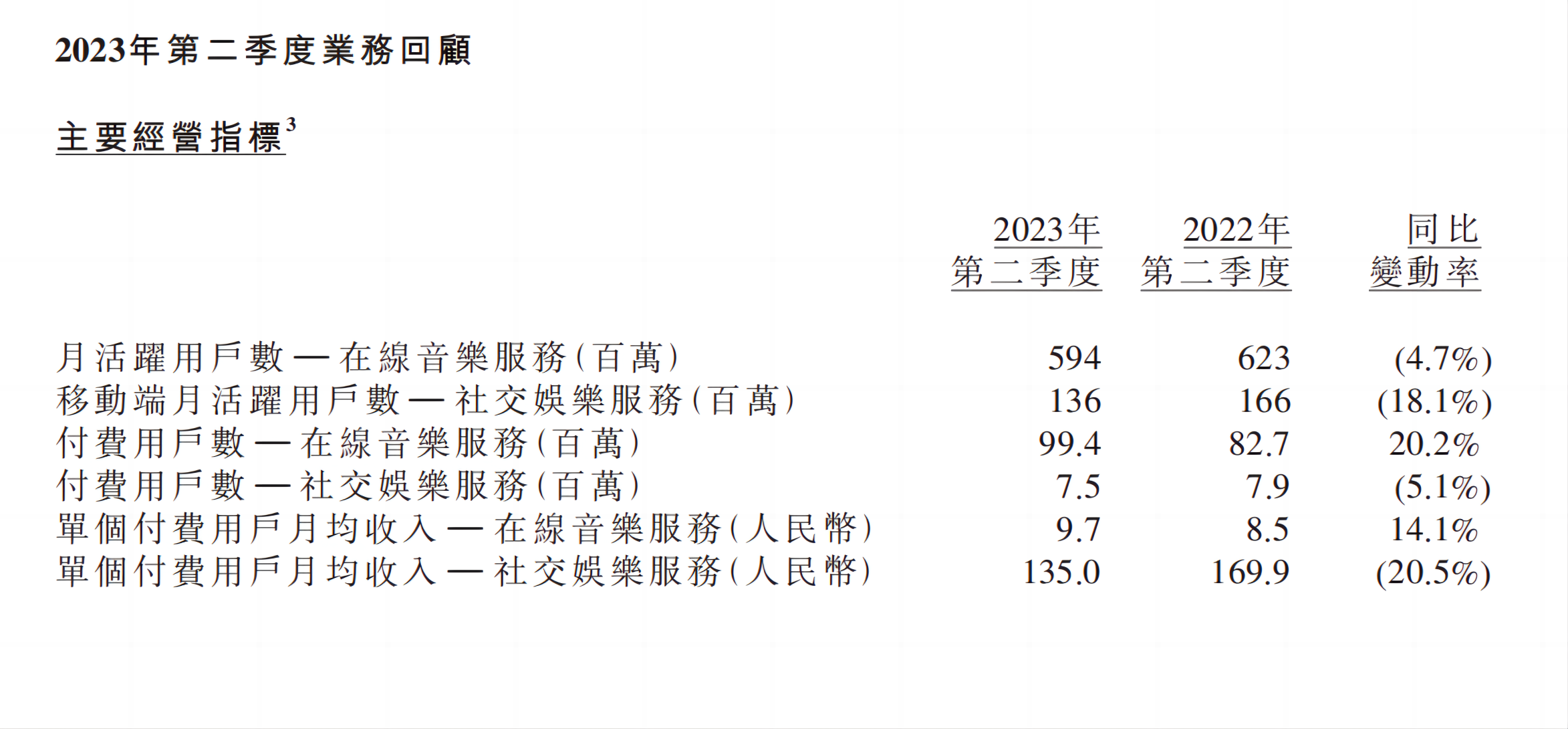

整体来看,本季度腾讯音乐总收入72.9亿元(10.1亿美元),同比增长5.5%。

其中在线音乐服务收入同比增长47.6%至42.5亿元(5.86亿美元),占总收入的58.3%;社交娱乐服务收入和其他收入30.4亿元(4.19亿美元),同比下降24.6%。

目前媒体报道的关注点,较多集中在两个方面:

一是付费用户破亿,在线音乐服务收入较快增长。二是直播风控造成社交娱乐收入加速下滑。从财务层面来看,这的确是两个重要的信息。

不过,当我们深入到业务层面,抽丝剥茧分析财报中未被充分关注的一些细节,我发现它们共同指向一个可能更关键的长期趋势:腾讯音乐的营收模式,正在发生系统性的变化。

从财报等数据来看,我认为腾讯音乐已经出现以下几点变化:

一、在线音乐服务收入的权重,会持续超过社交娱乐服务收入。由于后者的承压,在线音乐板块商业化的“做功”预计会越来越多,会员、演出等方面都已经有所体现。

二、社交娱乐板块:理解直播风控到底“控”什么内容,就能发现其影响是中长期的,预计直播收入会持续承压。

三、在线音乐板块:数字专辑空间有限,实体专辑销售可能会(在一定范围内)成为新趋势。

四、艺人合作方面:平台会部分扮演经纪公司、版权公司的角色,成本收益早就不能按单纯的版权租赁考量。

换句话说,腾讯音乐的几乎每个重要营收板块,都面临着全新的变化。

其一是,在线音乐服务的收入权重,超过社交娱乐服务。未来前者的担子还会更重。

本次财报中,腾讯音乐执行董事长彭迦信表示,“……在线音乐服务收入首次超过社交娱乐服务,成了公司发展过程中的又一个重要节点。”

我们在上季度的解读文章《腾讯音乐与网易云音乐财报中的市场变局》中,已对这个趋势背后的原因做过分析。

对音乐平台来说,板块收入权重的改变是值得欣喜的,至少不再会有“腾讯音乐是家直播公司”的舆论质疑。

只不过,这一节点到来的具体方式可能是之前没想到的,是含有隐忧的。现在值得关注的是,社交娱乐收入持续下滑的情况下,腾讯音乐在线音乐板块的解题思路是什么?

这一阶段最有效的策略还是:1)“付费墙”:加速兑现会员付费率和人均付费金额的潜力。

这在财报中有明显体现:在线音乐付费用户数同比增长20.2%。接下来肯定也会继续加强,例如7月起,QQ音乐已经对豪华绿钻中的存量自动续费会员进行调价。

不过长期来看,只靠这一点可能还是不够。从腾讯音乐的新动作可以看出,它还是希望发挥腾讯最擅长的基因——2)社交玩法,以及3)广告模式创新——来注入强心剂。

财报披露,腾讯音乐于6月推出了情侣会员包,主打情侣间的定制功能和权益。激励广告模式和招商广告也在财报中被专门提及。

这两块新功能的长期潜力如何,还有待观察。

其二,社交娱乐板块,尤其是直播收入预计会长期承压。

财报在社交娱乐板块提及,从二季度后期开始,“我们主动采取多项服务提升和风控管理措施,其中包括调整某些直播功能,以及实施更严格的合规程序”。

财报表示其目的是,“给用户提供更加专注于围绕音乐的用户体验”,言下之意,调整的是音乐娱乐之外的一些功能。不过财报并没有明言这些功能具体是什么。

综合分析来看,腾讯音乐直播风控管控的,可能是存在涉赌风险的功能。前些年直播平台野蛮发展的阶段,抽奖、轮盘等玩法就层出不穷。音乐平台的直播业务同样不能免。

我们注意到网易云音乐在上季度财报也曾专门提及直播风控问题,涉及的具体业务类型同样接近。

既然了解了具体风控内容,再结合互联网平台规范化的背景,就可以理解直播风控带来的影响是中长期的:

这块业务会基本消失,对整体用户数量的影响有限,不过对社交娱乐收入的影响不低,因其创收属于“用户少、金额多”的模式。

腾讯音乐也对社交娱乐服务的压力做了提示,算是给了一些稳定的预期:“2023年下半年该业务也会持续面临压力。

因此,我们预计2023年第三季度的总收入同比下降低至中十几个百分点,2023年的总收入同比下滑低至中个位数百分比”。

其三,实体专辑销售可能会在一定范围成为新趋势,比如在头部流量艺人和粉丝群体中。这是我的一个猜测。

一方面,数字专辑的增长空间有限——在线音乐板块,数字专辑一直是除会员、广告外的主要营收模式,只不过数专打榜被禁止后,动辄一个粉丝购买成百上千数专的现象不再有,数专模式空间相对有限,这点不需要赘述了。

另一方面,是实体专辑的销量得到了数据验证。

腾讯音乐在财报中提及,平台与易烊千玺合作发行的实体专辑《刘艳芬》,“总销售额成绩斐然”。

此前公开数据显示,《刘艳芬》开售仅17分钟销量破24万,14小时销售金额破7000多万。

照此推算,该实体专辑销售额属于亿元级别——而这个数字量级,基本也相当于前几年销量榜前排的数字专辑销售额。

同时,很多朋友不一定注意到的是,从平台商业利益出发,实体专辑相比数字专辑其实有两个潜在优势:

1、实体专辑本质是不限售的,如《刘艳芬》个人最大可以购买1000份,一个ID的最高消费金额,在理论上,可以达到198000元。

2、实体专辑卖的是实体产品,不涉及流媒体版权问题,应该也就不一定要“非独家”。故此,平台可以借助独有的专辑产品,提升粉丝在平台的黏性。

正是基于这样的背景,可以期待,音乐平台会与更多头部艺人进行实体专辑的合作。

最后,音乐平台开始扮演一部分相当于经纪公司、版权公司的角色。

几年后,音乐平台的财报,说不定不限于在线音乐、社交娱乐两个板块了,“自有版权”业务、“艺人经纪”业务可能会占不小的比重。

从财报及公开信息,我们可以窥见端倪。例如:

1、从版权租赁者,走向版权交易的撮合者——一站式音乐制作和宣推平台“启明星”,整合了TME的全套AIGC音乐制作工具辅助创作,同时还汇集了丰富的词曲demo。

财报数据显示截至二季度,该平台音乐交易总额超过1000万元。

2、与部分艺人的合作中,承担起部分的经纪公司职能。

以演出为例,平台在TME盛典、自有音乐节等场景,都会安排深度合作的艺人,当然,也会为他们安排外部演出和合作机会。

其实,早年间三大唱片公司,一开始就是从线下“渠道”起家。相对应的,音乐APP一开始都是宣发、传播为主的线上平台。

后来三大唱片都慢慢变成内容、经纪业务为主的形态。

而音乐平台一方面需要面对短视频对“渠道”能力的挑战,另一方面本身也需要向上游产业链开拓发展空间。因此,音乐平台走上这条路,也算是合理。

总体而言,腾讯音乐等音乐平台商业化上的结构性变局,是一个不可逆的中长期趋势。

而腾讯音乐2023年Q2财报,的确是个关键节点,我们借此看到这些改变的集中发生。

评论