文|英财商业 云潭

中一签可赚近10万,上市首日最高狂飙近3700%,创下A股历史新股首日盘中最大涨幅纪录,开盘不到30分钟,市值就被炒到近1000亿……

C盟固利(301487.SZ)的上市表现,让投资者再一次见识了资本市场的疯狂。

然而,相比于二级市场疯狂追逐,盟固利的前世今生,牵扯到三家上市公司的命运,有人因此身家暴涨,有企业寄希望借其起死回生,有企业却由此再度陷入亏损泥潭。

荣辱兴衰,沉浮起落,资本的魔幻和神奇,在盟固利身上演绎得淋漓尽致。

01、崔氏父子的“资本金蛋”

崔根良父子恐怕做梦没有想到,6年前花费3.64亿元收购的公司,在上市第一天就能一度跻身千亿市值俱乐部。

按照两人持有35.14%的股份来计算,这些股权最高价值350亿元,也就是说6年时间增长了95倍。即便经过后续几天的下跌,其资本价值也有82亿元(截止8月16日)。

看着这些心惊肉跳的财富跳升数字,崔根良主导的亨通系又斩获一笔高收益的投资。

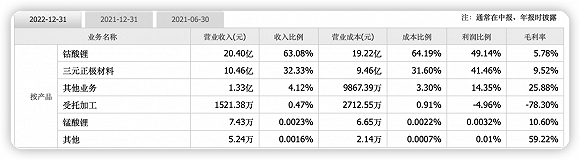

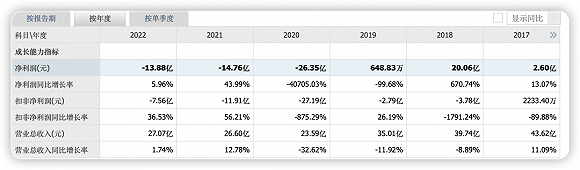

来源:盟固利财报,同花顺

盟固利主营锂电池正极材料,主要产品为钴酸锂和三元材料。并已经成为比亚迪、亿纬锂能、力神、珠海冠宇等锂电池企业的供应商。

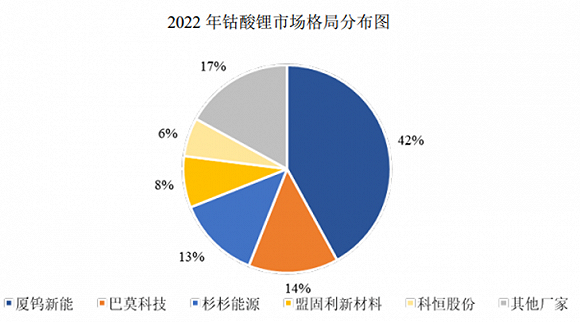

在钴酸锂领域,2022年盟固利占据全国市场8%的份额,位居行业第四名,仅次于厦钨新能、巴莫科技和杉杉能源。

但在三元材料领域,盟固利的声量不足。而近年来,由于正极材料领域的扩产和太多玩家的涌入,已经出现结构性产能过剩,但诸如高镍三元材料等高端产能仍旧不足。因此,盟固利此次募集资金就为了加码三元正极材料。

目前,盟固利三元材料中的Ni8系单晶、Ni90单晶产品均获得宁德时代的性能认证。高镍NCA产品将成为扭转公司业绩下滑的关键因子。

当前,崔根良父子正借助资本搭建一个“亨通系”商业帝国,而新能源无疑是其中的重要拼图。在两人眼里,“这是一个长生命周期产业,更是十万亿级的产业赛道。”

此前,盟固利已经收购了三元前驱企业湖北江宸19%的股权,这笔交易,可保障前驱体的稳定供应,实现产业链的完善和降本增效。

2020年,亨通新能源战略入股苏州中鑫新能源,成为第二大股东。后者主营配售电,分布式能源站、充电桩和储能设施的运营与投资。

除了盟固利,亨通集团还实际控制瀚叶股份(600226.SH)。2022年10月,瀚叶股份以8160万元收购了亨通集团旗下亨通铜箔51%股权。而铜箔是影响电池质量能量密度的关键材料,瀚叶股份当前已经具备6微米铜箔和4.5微米铜箔生产能力。

此外,亨通系的旗舰亨通光电(600487.SH)是国内最大的通信电缆企业,光纤光缆也跻身行业前三。

一手加码新能源,一手深耕光网通信,崔氏家族的野心是能源智能互联的大生意。倘若新能源和光网业务深度耦合,相当于打通了任督二脉,亨通系也将更具资本想象力。

在金融布局方面,亨通集团还是苏农银行(603323.SH)第一大股东。盟固利的上市,意味着亨通系资本版图再次扩张,四家上市公司总市值超过744亿元(截止8月16日)。

来源:胡润百富榜

在《2022年胡润百富榜》中,崔氏父子以220亿元的财富位居中国第251名,他们还在计划拆分海洋通信及智慧城市业务单独上市。

这些精心筹划的布局,也将在不远的未来,成为亨通系一个个“资本金蛋”。

02、荣盛发展的救命稻草

从房企江湖的“河北王”,到A股“亏损大户”,一度濒临退市的荣盛发展,却因荣盛盟固利迎来命运的转机。

为避免重蹈蓝光发展、阳光城、泰禾集团摘牌退市的惨剧,荣盛发展实控人、曾经的地产富豪耿建明打响了“保壳之战”。而这场战争的成败就在于荣盛盟固利能否顺利装进荣盛发展。

多年激进扩张后,荣盛发展在地产洗牌期遭受重创,2022年巨亏163亿元,仅略好于金科股份,是亏损额度第二大的A股房地产企业。

截至今年一季度,荣盛发展在手现金只有83亿元,而包括应付票据、短期借款等在内的有息负债就高达418.61亿,按照目前公司的经营情况,偿还这些债务如同天方夜谭。

公司股价自2017年的巅峰期断崖式下跌,在今年5月底逼近1元的退市临界线。

好在,耿建明手里还有一张牌,那就是5年前收购的盟固利动力控股。

而此次筹划的时间点和交易运作都十分巧妙,先是在5月25日晚间公告计划收购大股东持有的荣盛盟固利68.38%的股权,并宣布股票停牌。而当日的股票收盘价为1.17元,离跌成仙股只差临门一脚。

此后,荣盛发展接连抛出股票增持计划和配套融资方案。增持价格为不高于1.2元/股,不超过约1.2亿元。

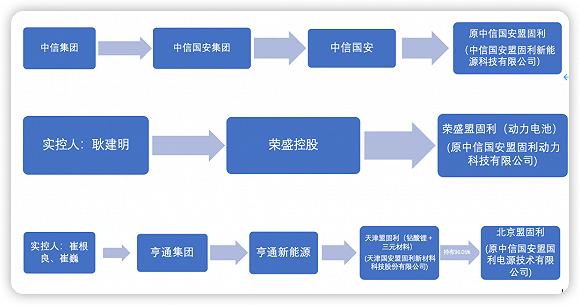

荣盛盟固利和已上市的盟固利“本是同根生”,双方之间有着千丝万缕的联系,两家企业本都属于中信国安,后被分拆转让。荣盛盟固利是一家动力电池厂商,处于国内第三梯队,7月份三元市场能排到第14位,体量较小。

而且,在动力电池整体过剩的背景下,荣盛盟固利连续两年亏损共计近10个亿。

但有希望总比“死掉”要好,乘着新能源的东风,在跨界转型和资本力量的帮衬下,荣盛发展奇迹般的脱离生死线,股价开启一波上涨行情,最高涨至3.13元/股。

此前荣盛控股承诺的“不高于1.2元/股”的增持价格也颇有“考究”,因为在6月9日复牌后,“一字板”价格就达到1.29元,这之后从未下跌到1.2元以内,没有给大股东“慷慨解囊”实施增持的机会。

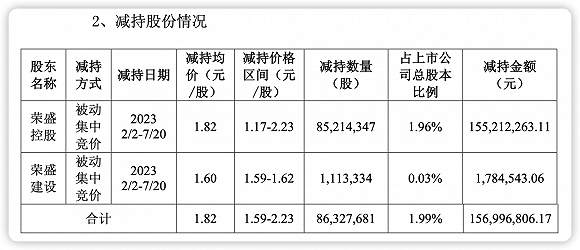

甚至,趁着股价大涨,大股东们有了千载难逢的套现机会。先是荣盛控股和牛伞资产解除一致行动人关系,紧接着荣盛系股东,乃至湖南邕兴私募基金、铸锋资产、上海牛伞资产管等等都进行了减持。

来源:荣盛发展7月22日公告

暂时摆脱退市危机,给自己以及曾经并肩作战的私募战友套现的机会,趁机还能融资补血,耿建明此举可谓“一石三鸟”。

其实,此次重组交易,耿建明心里并没有底。但能够完成收购固然最好,荣盛发展借此摆脱房地产的桎梏,驶入新能源赛道;倘若最终夭折,也得到了喘息的机会和腾挪的空间。

起码比一朝归零满盘皆输要好。

03、中信国安的昨日梦想

相比亨通集团和荣盛发展,当下更为失意的要属曾经的拥有者中信国安。

早在2002年,主营锂离子电池的盟固利就已经成立。嗅觉灵敏的中信国安在2015年,仅以1.5亿元就收购了盟固利控股100%的股权。

这一年,中信国安雄心勃勃,提出“千亿市值”计划,公司曾对未来信心满满,“预计2018年年底市值将达到或超过千亿”。

这其中,盟固利是一枚重要棋子。要知道,以资历排名,盟固利是老牌锂电企业,涵盖正极材料和动力电池业务,更是2008年奥运会和2010年世博会的示范电动汽车主供应商,那时候CATL(宁德时代)还没有成立。

从2016年起,公司股价步入鼎盛时期,直至2017年11月30日,盘中达到14.14元/股(前复权)的历史顶峰。这一年,盟固利为中信国安贡献七成净利润。

然而,率先抢占动力电池赛道的中信国安,起了个大早,连晚集都没有赶上。

纵观过往,中信国安集团曾谋划了一条从盐湖资源开采到中游正极材料,再到下游动力电池生产的产业链,甚至在困境时,频繁向中信国安注入鸿联九五、大通房地产等“造血”业务。

但这个“儿子”着实不争气,从结果来看,上述企业仅仅被当做“工具人”。尤其是锂电产业,本已集齐一副好牌,却没能捂出金凤凰。

2017年,中信国安以3.64亿元转让天津盟固利新材料52%股权给亨通集团;后一年,荣盛控股先是以23.22亿元收购中信国安持有的盟固利34%股权,随即出资24亿元向盟固利增资,获得其51.16%股权。到2020年7月,中信国安作价10.17亿元,将剩余的22.61%股权卖给荣盛控股。

盟固利相关企业股权变化情况,来源:工商资料

中信国安由此彻底退出新能源赛道,虽然荣盛盟固利让其获得33.39亿元的收益,在2018-2019年连续盈利,但这掩盖不住公司积重难返的弊病。

来源:中信国安财报,同花顺

在2009年至2015年,中信国安旗下开发青盐湖的青海国安竟然进行财务造假,虚增利润总超10亿元、投资收益多计3347.98万元,最终被证监会处以60万元顶格罚款。

富有潜力的业务不愿深耕,又陷入财务造假风波,兜兜转转20年,萦绕在中信国安头顶的依然是老问题——广电主业日薄西山,创新业务频繁战略失误,何时才能走出泥潭?

目前,中信国安已经连续5年扣非亏损,连续3年净利润为负,仅是因为营收未低于1亿元,而免于退市。

卖掉盟固利的那些年,锂电产业处于爆发的前夜,也许是时运不济,也许是无可奈何,中信国安没能坚守到黎明。

当前,中信国安仅靠鸿联九五(呼叫中心业务)能够持续“造血”,传统有线电视业务基本难有作为。

中信国安痛失好局,被卖掉的盟固利,一个成为亨通集团的“资本金蛋”,一个成为荣盛发展的救命稻草。目前中信国安市值只有92亿元,不及盟固利的市值的一半。

一家公司,决定着三家企业的命运转折。

评论