文|满投财经

近日,迈越科技再次递表港交所主板,华富建业为独家保荐人。据港交所记录,迈越科技共有三次递表记录,分别是2021年4月30日、2022年4月28日和2023年1月10日,但都没有成功,而本次为公司第四次上市的尝试。

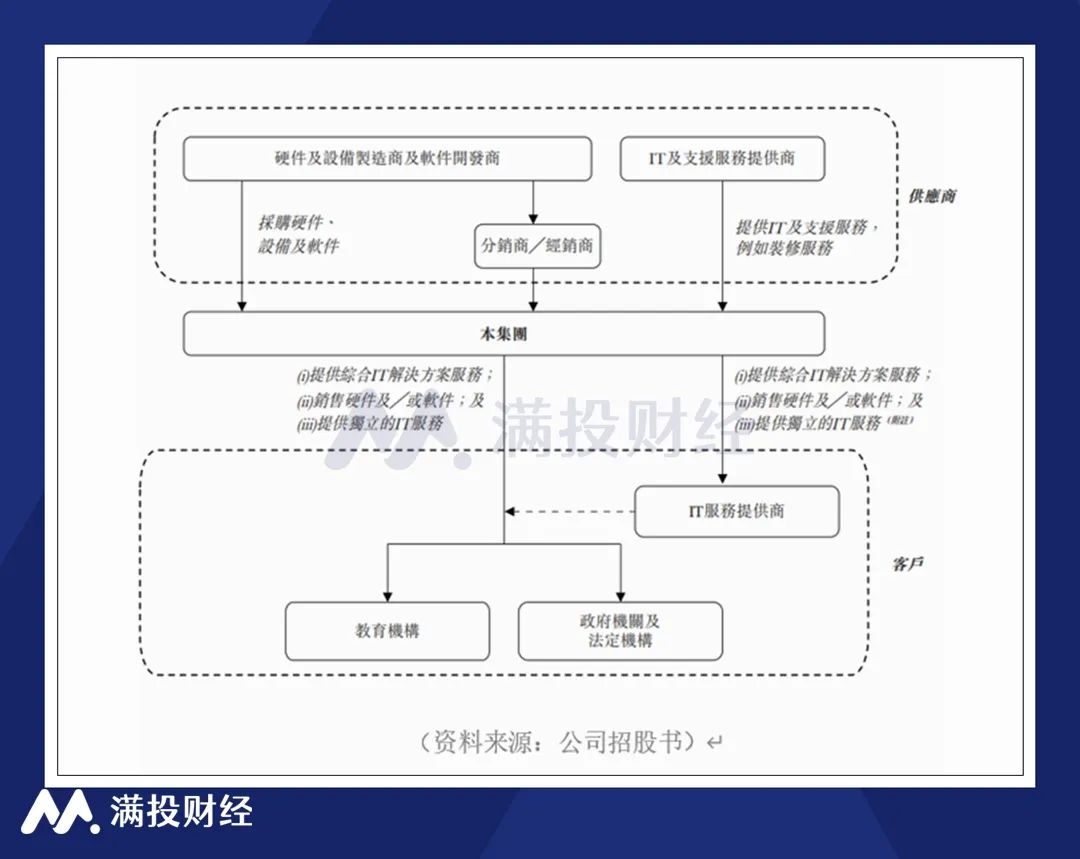

据招股书显示,迈越科技于2003年成立,是一家综合IT解决方案服务商,专注于大数据、物联网、云计算及人工智能等技术的研发,主营业务有综合IT解决方案服务、销售硬件/软件和独立的IT服务等三部分,面向的客户类型有终端用户和IT服务商,面向的终端用户所属行业有教育、政府等。

四次递表申请,执着于上市的迈越科技质量如何呢?来看看这只新股的内容一见分晓。

01 教育IT“中间商”,但深度捆绑广西

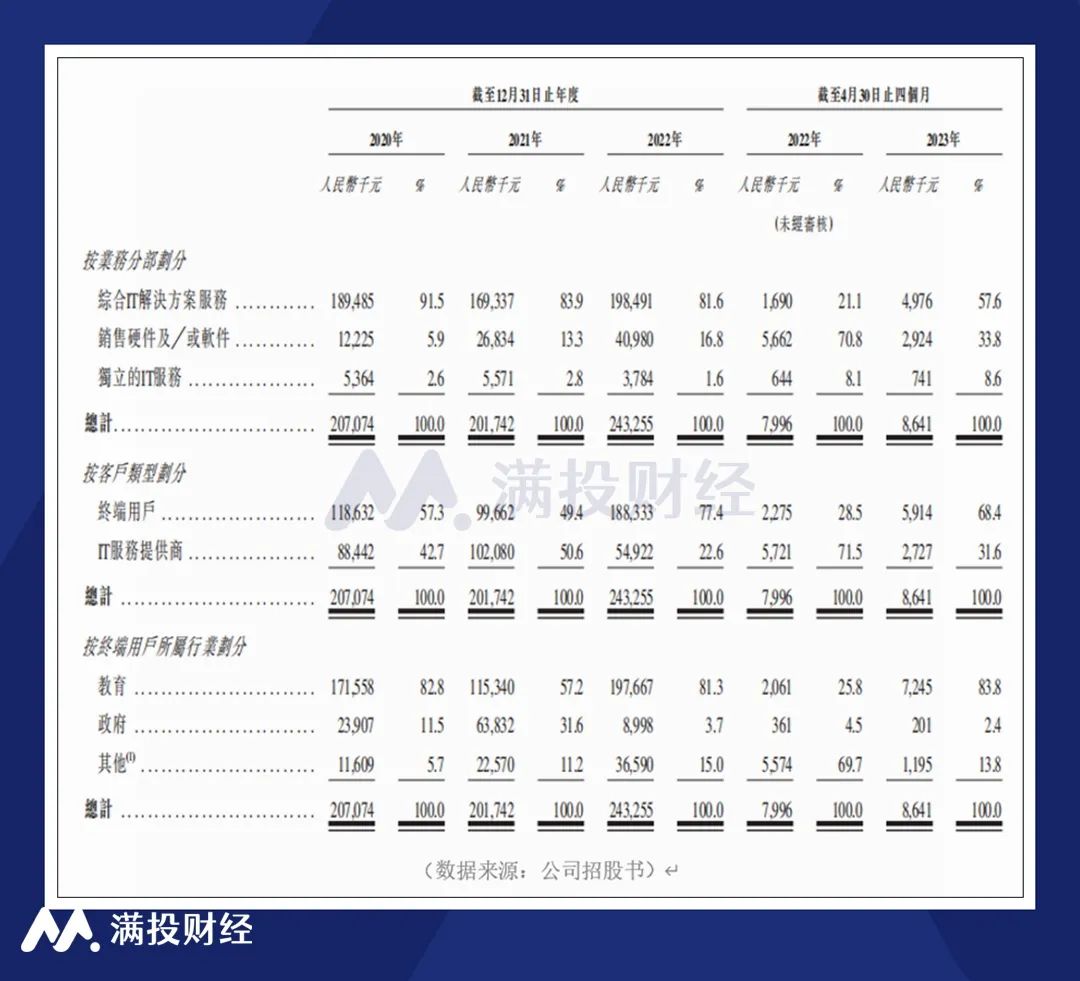

从业务端来看,迈越科技的收入主要来自于综合IT解决方案服务、销售硬件/软件和独立的IT服务,主要为教育、政府等行业服务。截至2022年末,公司80%以上的收入来自综合IT解决方案。

从公司的经营模式上来看,公司更像是一名“中间商”的定位。公司会向硬件设备制造商、软件开发商、IT支援服务提供商采购硬件和软件,将其整合针对教育领域的解决方案后再向下游的教育机构提供服务,公司本身似乎并不进行产品或软件的研发,这也导致了公司的整体的收入有所波动。

从客户源来看,公司的绝大部分客户是来自广西的教育行业,其中较为知名的有广西大学、梧州学院等校园教育机构。而公司则负责向上述机构提供完整的IT解决方案,包括教育系统构筑、教育媒体设备的集中采购等。

根据弗若斯沙利文报告显示,按2022年收入计算,迈越科技于广西教育信息化市场及政府信息化市场的市场份额分别为1.3%和0.08%。由于广西本身的教育信息化市场高度分散,因此尽管公司在广西有龙头的定位,但面临的竞争依旧较大。

02 经营收入存在波动性,业务毛利率表现尚可

从收入端来看,2020年、2021年、2022年以及截至2023年4月30日,公司实现营收分别为2.07亿元、2.02亿元、2.43亿元及8641万元,分别同比变动34.7%、-2.6%、20.5%及8.1%。其中综合IT解决方案服务2023年至2023年4月底的收入为1.89亿元、1.69亿元、1.98亿元及497万元。

单从年度收入来看,公司的主要收入有80%以上来自综合IT解决方案服务。但在2023年1-4月的收入情况中,IT解决方案服务站收入的比重为57.6%,而2022年同期仅为21.1%,整体收入情况并不稳定。公司在招股书中指出,公司大多数收入在年内第四季度确认,因此业绩在年内会呈现波动。

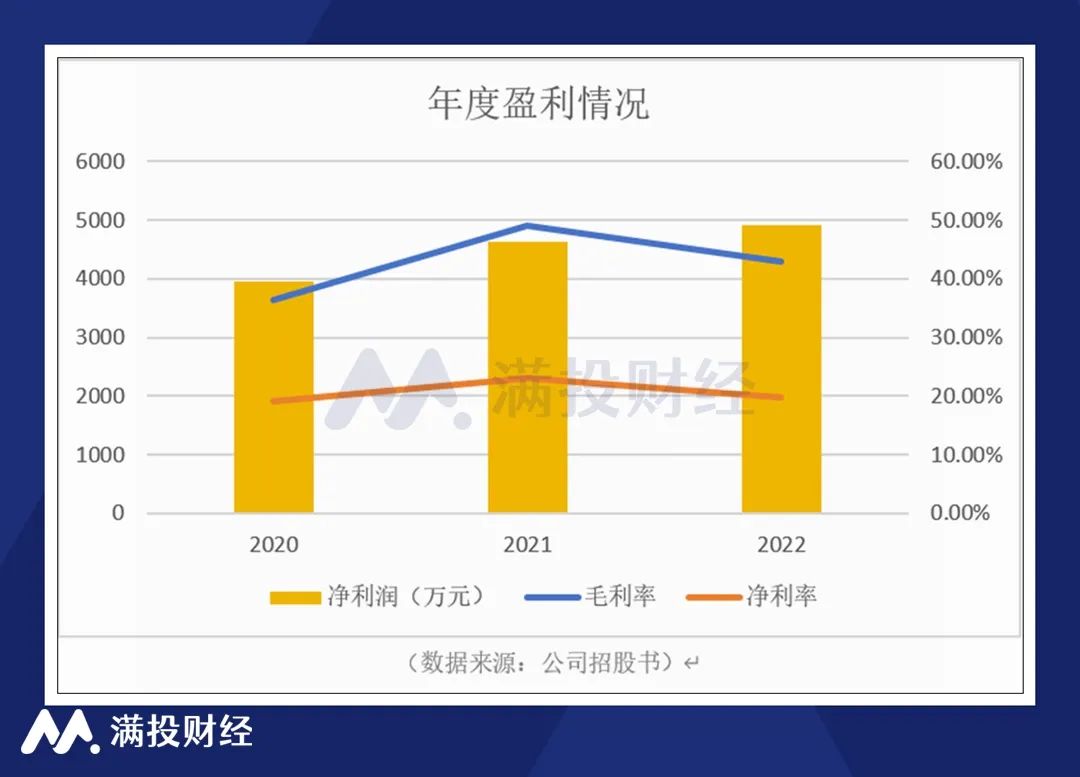

盈利端也在一定程度上体现了这个问题。2022年至2023年4月,迈越科技的净利润分别为3943.8万元、4628.3万元、4905.6万元及-1688.4万元,这同样是因为公司的综合IT解决方案服务的收入确认时间是在第四季度,使上半年收入表现不佳。

从毛利率来看,公司整体经营的毛利率较高,分别为36.40%、49.01%、43.01%及19.13%;对应净利率分别是19.05%、23.00%、19.78%及-193.55%。

费用端方面,公司的主要费用支出项为行政开支,在销售、研发上的费用支出均不算高。值得一提的是,公司在募资意图上有提及,募集所得资金将有一部分用于提升研发实力,扩张研发人员,后续公司研发支出有所提升。

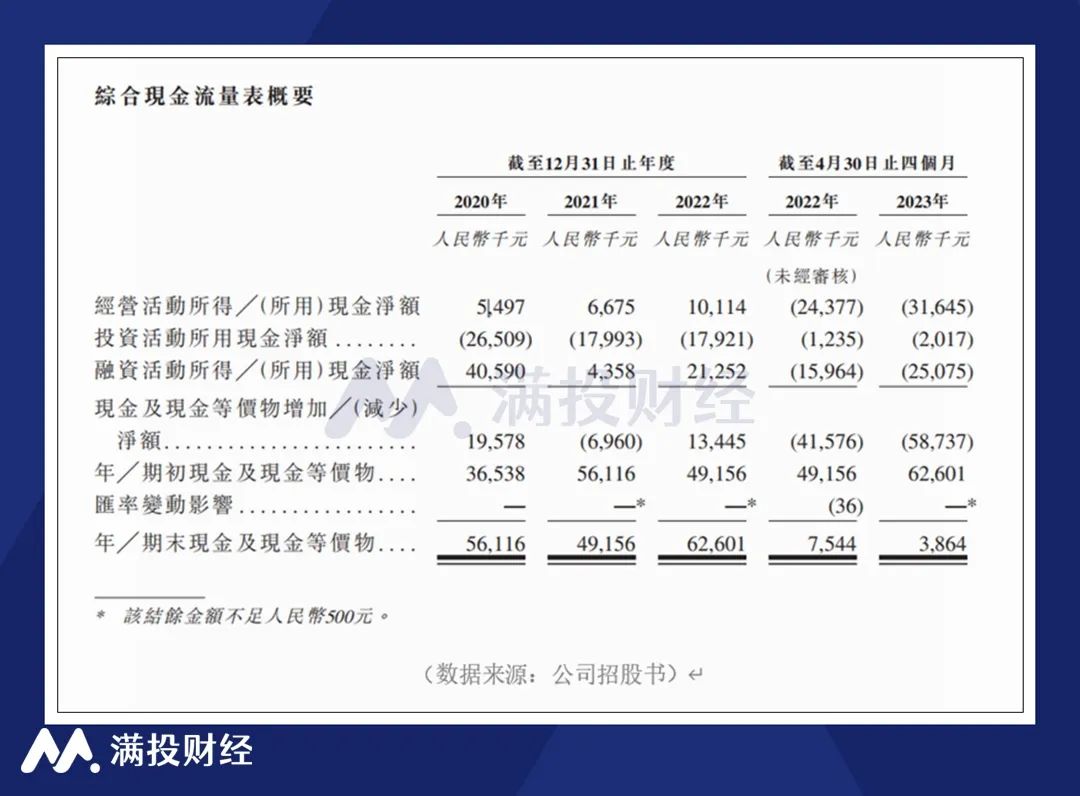

03 现金流孱弱,经营持续面临高杠杆风险

尽管在收入端,迈越科技的整体表现并不算差,但在支出项和资产质量上,公司却存在不少问题。或受到疫情影响,公司近年来经营性现金流入微薄。2020年至2022年,公司经营所得现金流分别是549.7万元、667.5万元、1011.4万元,与公司实现的净利润相比甚远。

可能是疫情影响,自2020年以来,公司账面应收贸易款项快速提升。2020年—2022年公司的贸易款项占流动资产的比重分别是69.3%、79.8%、73.8%。截至2023年6月,这个数字达到了87.8%。同时,公司的应收款项的回转天数也在持续提升。截至2023年4月,这个数字已经来到了2543天。

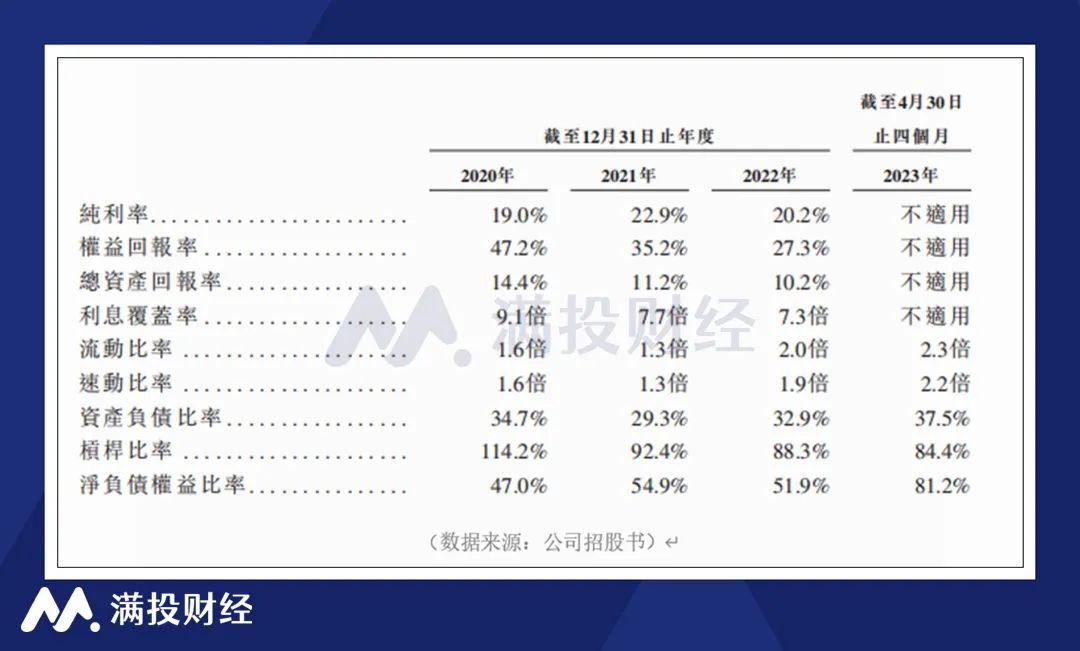

现金的减少使得公司在经营时需要通过银行贷款来维持正常经营,而这变相导致了公司整体经营的高杠杆率。2020年—2022年,公司杠杆比率分别为114%、92%、88.3%。尽管公司整体流动负债并不算高,但公司当前面临的开支窘境却相当明显。

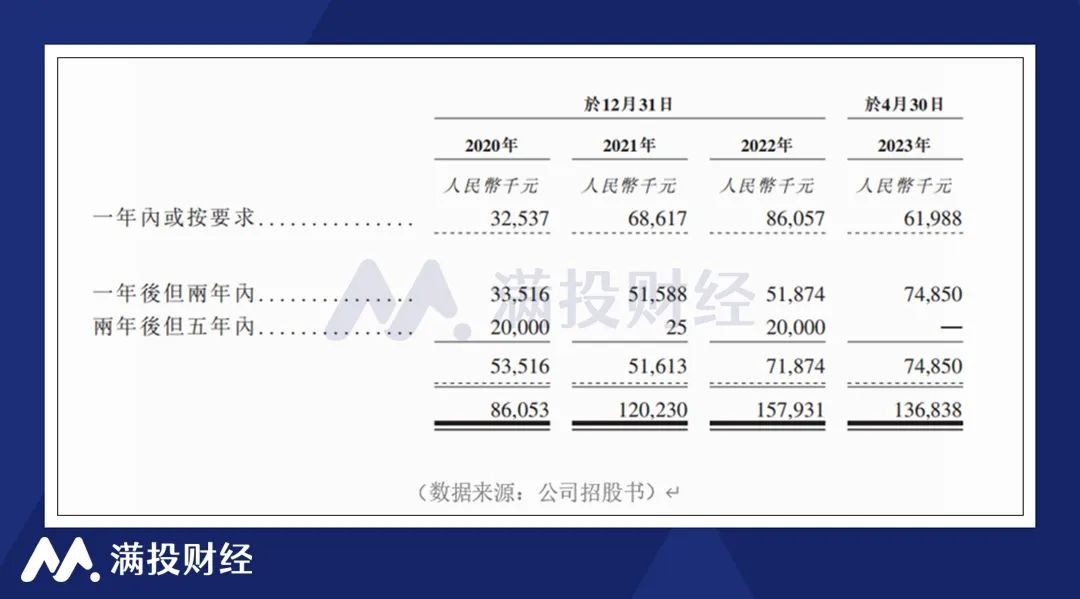

结合银行负债来看,公司在2023年4月的时间点上,年内需要偿还的短期银行贷款为6198.8万元,而同期公司持有的现金及现金等价物仅有386.4万元。长此以往,公司在正常经营以及持续融资能力方面或将面临不小的困难。

在募资目标方面,公司在招股书中表示,完成新股发行后,将会把资金用于补充新项目的资本需求以及现金流,并提及了优化资本结构及通过偿还部分银行借款改善流动资金状况的目标。若公司本次能够成功通过聆讯,当前面临的“用钱困境”或能得到缓解。

04 教育信息化热潮开启,能否更上一层楼?

如上所述,教育领域是公司主要攻略的行业,也是重要的收入来源,随着考公、考研等进入白热化阶段,教育信息化行业随之燥热,近年来疫情的冲击和政策密集出台也将教育信息化推向顶峰,公司能否顶住财务压力抓住这一机遇?

据招股书显示,中国的教育信息化市场是强大的政策驱动型市场,逐步进入快速发展阶段,2012年,教育部发布《教育信息化十年发展规划(2011-2020)》,推广教育信息化为国家战略,后几年也频繁进行了政策颁布和更新。

据锐思咨询显示,中国教育信息化市场规模自2016年的2947亿元增至2021年的4455亿元,复合年增长率为9.9%,预计2023年达到5776亿元的水平,市场需求和存量依旧有增长空间。

具体到广西,在政策环境对教育信息化有良好趋向的情况下,2017年至2022年广西的教育公共支出总额一直保持稳定增长,复合年增长率为6.1%,预计2027年达到1983亿元的水平。受政策红利影响,2017年至2022年广西教育信息化市场各业务收入均有所增长,预估2027年教育信息化市场的业务总收入达到205亿元。

除去此前提及的市场份额外,公司还完成了在广西大部分城市300个不同规模的项目。截至2023年6月,公司具有19个综合IT解决方案项目,预期可获得收入6360万元。

本次上市,也是近年来广西上市公司扶持政策的一环。若能够通过上市获得流动资金,缓解当前的问题,公司有望在政策支持下提升自身在广西的市场份额,使营收更上一层楼。

评论