文|野马财经 张凯旌

编辑|高岩

一家在美上市,市值仅有31亿美元的公司私有化,却引发了招商局旗下招商资本的关注,而且开出更高价格的招商资本还在争夺战中输了。牌桌上的大佬究竟是何方神圣?

近日,贝恩资本宣布与秦淮数据(CD.O)达成私有化的最终协议,以每普通股4.3美元,每ADS股8.6美元的价格,收购秦淮数据所有已发行股份。交易预期在今年四季度或明年一季度完成,届时秦淮数据将从纳斯达克退市。

来源:公众号“贝恩投资BainCapital”

贝恩对于部分熟悉资本市场的网友来说并不陌生。2009年国美爆发“黄陈之争”时,贝恩资本就曾被视作“野蛮人”,给国内企业留下了深刻印象。当时黄光裕刚被监管带走,接替他的陈晓即刻引入贝恩资本进行债务重组,一度威胁到了黄光裕的控股股东地位。贵为国内首富,黄光裕当然不会同意将旗下资产拱手让人,其大手笔斥资增持,妻子杜鹃也被改判缓刑“复出”作战,最终助黄光裕赢下了这场关键的股权之争。

而秦淮数据,则是国内三大独立数据中心运营商之一,以手握字节跳动的IDC(互联网数据中心)大单闻名。其业务上的独特性,也给公司带来了不小的合规压力。有关数据安全监管、跨境监管等要求,不少互联网公司已经留下了前车之鉴。而背靠招商局、拥有国资背景的招商资本此次出面,也有这方面的考虑。

这次贝恩资本是如何出击的?与秦淮数据达成协议后,还会有新变数吗?

贝恩出手即控股,吃到字节增长红利

贝恩资本(Bain Capital)成立于1973年,总部设于马萨诸塞州波士顿,是一家全球领先的战略咨询公司,为客户提供战略、运营、技术、组织以及兼并购方面的咨询业务。贝恩资本向来偏好绝对控股型投资方式,“收购-合并-出售”是其惯常使用的投资路径,秦淮数据就是经典案例之一。

2015年,居静在北京创立秦淮数据,而其瞄准的IDC行业,则是一个典型具备重资产运营属性的领域。特点是早期投入大、回报周期长,企业往往还会面临亏损的压力。

具体而言,我国数据中心服务有将近一半市场份额都由三大运营商把握,阿里(9988.HK)、腾讯(0700.HK)等互联网大厂虽然也会自建数据中心,但依然会同时采用第三方数据中心服务。除了秦淮数据,万国数据等也是该领域的代表公司,这类公司收入来源一般是客户租用机柜的租金,但在电力、制冷、设备搭建等方面需要耗费巨大成本,而且机房规模越大,普遍认为毛利率也会越高。

这也是为何网宿科技(300017.SZ)在2016年成为秦淮数据控股股东后,又选择在两年后将其卖掉。网宿科技曾表示,通过出售秦淮股权,可以减轻公司资金投入压力,从而投入公司其他重点布局业务。

来源:爱企查

而从网宿科技手中接过秦淮数据股份的,正是贝恩资本。2019年,贝恩资本宣布向秦淮数据投资5.7亿美元,创下了国内数据中心行业的单笔最大融资金额纪录。此时,贝恩资本已经对秦淮数据形成了绝对控制。《招股书》显示,IPO前贝恩资本和居静的股东会投票权比例分别为81.2%和13.5%。

紧接着,秦淮数据顺利实现美股上市,而通过在IPO前将部分老股转让给欧洲养老基金和韩国SK集团等机构,贝恩资本上市前就已经收回了部分投资成本。

贝恩资本的野心不止于此。2022年,秦淮数据又有重磅消息传来:创始人居静出局了。为此公司特别召开了一次电话会议,称居静离职是因为在战略上和董事会有分歧,居静力求向原件、发电等领域扩展,而董事会希望专注数据中心业务。

不过也有声音认为,居静是因为股权少,没控制住董事会被投出来的,这是一次贝恩增强控制权的举措。

无论过程如何,结果是秦淮数据变成了唯一一家由外资全面实控的中概股。

作为创始人,居静一手主导了秦淮数据成为字节跳动IDC主要供应商的局面,而这也是如今公司得以跻身行业头部的关键,更是居静离开后,公司依然能维持业绩高速增长的关键。2018年,秦淮数据来自字节的营收还只占总收入的33%,2020年就跃升至82%,至2022年已达86%。同期,秦淮数据的总收入也从不足1亿元,暴涨至45.52亿元。

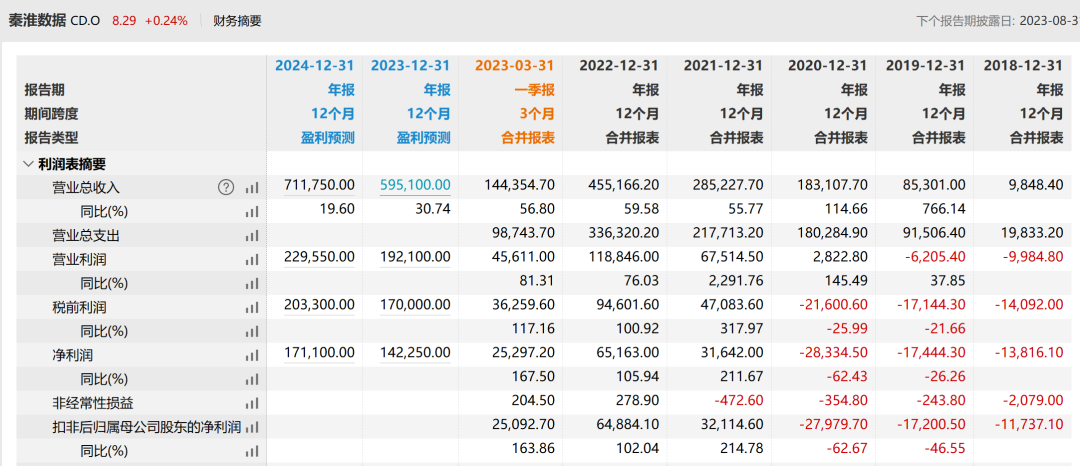

与收入齐升的还有秦淮数据的净利润。2021年,公司全面扭亏为盈;2022年净利润同比翻倍;今年一季度净利润更是同比增长167.5%,已经连续11个季度超出市场预期。

来源:Wind

即便如此,秦淮数据在美股的估值依然长期偏低。股价方面,自2021年3月以来,秦淮数据跌幅近65%。香颂资本董事沈萌认为,数据中心属于低收益率业务,增长要靠扩大数据中心管理规模,不属于具有高成长的概念。

而这也成为了贝恩资本启动私有化的重要背景。

资本大战,羊毛出在羊身上?

有想法的不只贝恩,还有招商资本。后者的国资背景,让其在这场“阻击战”中的身份更加正义,因为如今哪个国家都格外重视数据安全,更何况还是在国内占据绝对市场份额的字节跳动的数据。

国家《数据安全法》《关键设施条例》等规定,如果IDC运营商被认定为“关键信息基础设施运营者”,则其在境内运营中收集和产生的个人信息和重要数据应当放在境内存储。因业务需要向境外提供的,要先通过网信部门的安全评估。而大型数据中心、云计算平台都被包含在关键信息基础设施的范畴里。截至2022年底,秦淮数据已运营及在建数据中心总数达32座,IT总容量871MW;其中国内数据中心26座,IT总容量711MW。

舞台已搭好,双方开始出招。首先是6月,贝恩向秦淮数据抛出一份初步非约束性私有化提议。其中报价是每股普通股4美元,每ADS股8美元;招商资本随后应战,拍出了一份每股普通股4.6美元,每ADS股9.2美元的非约束性要约,较贝恩出价还高了15%。

然而最终,秦淮数据答应的却是贝恩资本的第二份要约,其收购价升为每股普通股4.3美元,每ADS股8.6美元。

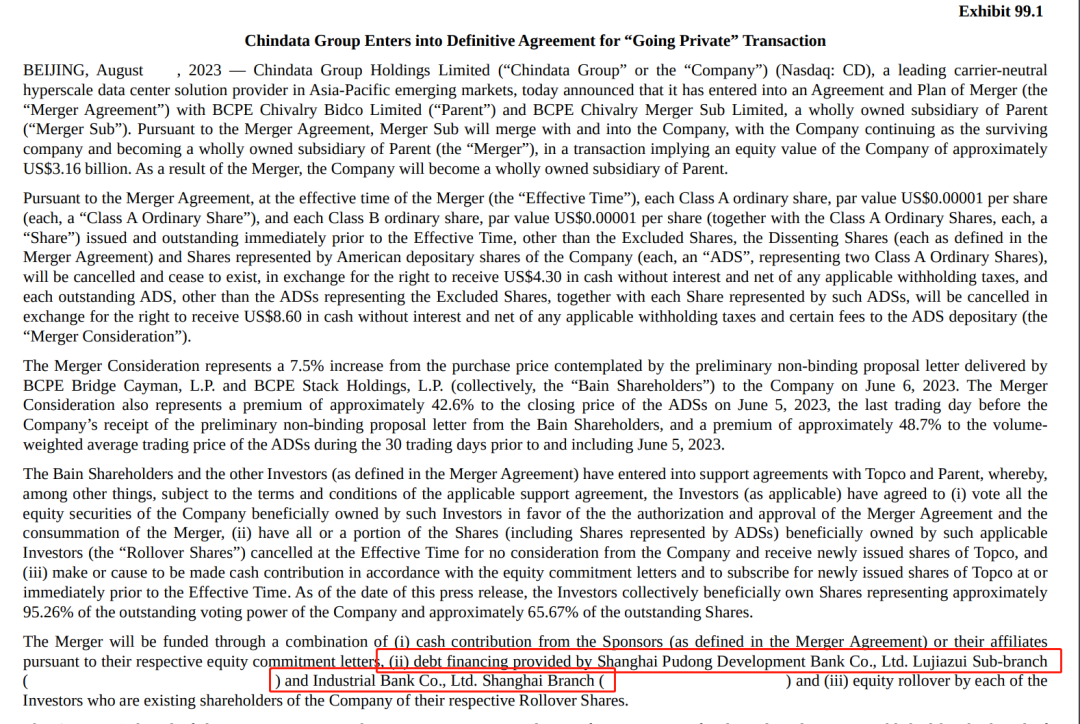

客观上来看,这份要约的价格依旧低于招商资本,但其也有自己的优势。简而言之,招商资本开出条件的前提是自己能融到这么多钱,如果没融到就无法达成。相比之下,贝恩资本已经找到了融资对象,其在拟定的协议中提到,私有化资金部分来源于浦发银行陆家嘴支行以及兴业银行上海分行提供的融资。

来源:秦淮数据公告

此事在业内引发了一定震动。贝恩资本也曾经找过其他国有大行,但最终合作的银行是浦发和兴业。

外界认为,这笔交易对于贝恩是稳赚不赔的买卖,贝恩清楚数据对于国内的重要性,因而其完成私有化收购后,将来大概率还会把秦淮数据高价出售,完成投资回收。这相当于贝恩借助境内的资本进行收购,先向国内银行融资买标的,再将标的高价卖回国内,前后一倒手就能从中捞一笔不菲的差价。

找钱的同时,贝恩的其他动作也透露着自己在这次私有化交易中的强势地位。

比如第一份要约公布后,秦淮数据曾为评估私有化协议临时成立了一个特别委员会,其中的三位独董都有贝恩任职背景,托马斯曼丁还曾随贝恩入主国美一道成为后者董事会成员。

又如,早在公布招商资本发出要约的公告里,秦淮数据就提到“公司收到了股东贝恩的信函,声明其不打算将在公司拥有的股份出售给任何第三方,也不打算进行任何替代交易”。

此外,在秦淮数据收到招商资本要约到与贝恩敲定私有化协议的一个月里,贝恩资本的持股比例从42.17%升至65.67%,占投票权的比例也从87.39%进一步增至95.26%。如果按照这段时间内秦淮数据的最低收盘价计算,贝恩资本1个月内仅增持就又花了近7亿美元。

但需要注意的是,强势并不意味着贝恩可以为所欲为。沈萌表示,美股上市公司的董事会具有全体股东的信托义务,即使是大股东也不能利用自己的地位接受损害其他股东利益的方案,否则就要承担法律责任。

换言之,在私有化的交易上,所有买家都是公平竞价。假设其他买家确实提出了价格合理且足够吸引其他股东的方案,那么除非董事会给出合理的理由,否则就不能拒绝将这个方案提交到股东大会。

而一旦到了股东大会上,贝恩作为关联方要回避表决,一切就得听广大小股东的意见。

因此秦淮数据没有选择招商资本的方案,更多要归结于招商资本的钱需要现筹,而贝恩已经准备好了。

“私有化”乾坤未定?

秦淮数据争夺战,看上去似乎木已成舟,但事件到此并没结束。

此事的变数在于,未来可能出现产业资本参与竞价,而这会形成一个相当微妙的局势。

此前,招商资本单独出面实际上面临不小的压力,背后牵涉一个投资退出机制的问题。

现在的情况是,招商资本自身并非上市公司。如果由其牵头完成私有化收购,那么即使贝恩资本同意让出大股东之位,私有化交易背后的资金方也没有明确的退出通道。

具体而言,这个退出通道可以大致分为境内上市和境外上市两种情况,私有化之后境外上市已经结束,只剩下回A上市一条路。而此前从美股回A借壳上市成功的360,运作花了近三年。

在此背景下,一个理想的情况是,由一家已经在A股上市的公司出面收购,招商资本或其他金融机构提供融资,在秦淮数据完成私有化之后进行大手笔定向增发。一系列操作后,秦淮数据将与原有上市公司合并为新上市公司,贝恩资本不再是大股东,参与交易的资金方也能通过资本市场有序退出。

重要的是,产业资本相较贝恩来讲更加稳定。贝恩作为一个投资巨头,更多是将秦淮数据视为一个优质的投资标的,无论怎么折腾,卖个高价是主要目标;而产业资本既能接手操办秦淮数据的运营体系,也能保证其数据得到安全监管。

不过,符合条件的公司并不好找。其最好是业务与秦淮数据有交集的巨头,还得愿意承担并入秦淮后给公司管理等各方面带来的压力。此外,还要考虑秦淮大客户字节的感受。

“相比国资或外资,民营企业作为服务器供货商,对字节来说是最好选择。如果字节想去美国上市的话,民企在两头的监管压力都相对较低。”有行业人士表示。

当然,也不能排除秦淮数据最终还是按照目前的协议被贝恩私有化的可能性。如果故事沿着这条线发展,那么秦淮数据的未来,将变得更加扑朔迷离。

你认为谁会成为秦淮数据私有化的最大赢家?未来会有新资本接手秦淮数据吗?评论区聊聊吧!

评论